电梯行业分析分析报告.docx

《电梯行业分析分析报告.docx》由会员分享,可在线阅读,更多相关《电梯行业分析分析报告.docx(12页珍藏版)》请在冰豆网上搜索。

电梯行业分析分析报告

电梯行业分析报告

一、城镇化是电梯需求基础动力

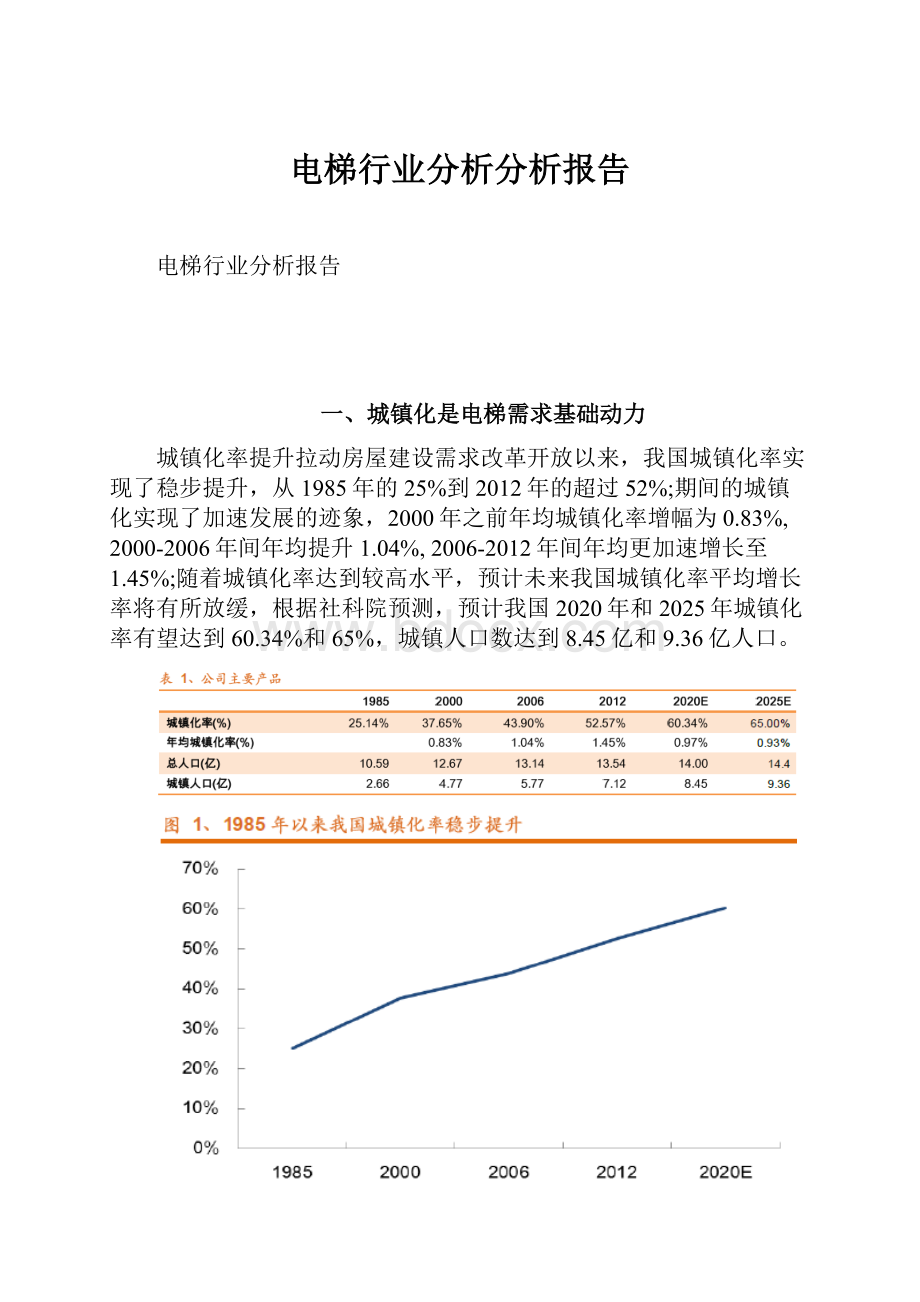

城镇化率提升拉动房屋建设需求改革开放以来,我国城镇化率实现了稳步提升,从1985年的25%到2012年的超过52%;期间的城镇化实现了加速发展的迹象,2000年之前年均城镇化率增幅为0.83%,2000-2006年间年均提升1.04%,2006-2012年间年均更加速增长至1.45%;随着城镇化率达到较高水平,预计未来我国城镇化率平均增长率将有所放缓,根据社科院预测,预计我国2020年和2025年城镇化率有望达到60.34%和65%,城镇人口数达到8.45亿和9.36亿人口。

在城镇化率加速提升背景下,随着住房改革得到落实,我国房屋建设面积也实现了高速发展,2000-2012年房屋施工、新开工和竣工面积三项数据维持15%-20%的平均增速;随着城镇化高水平发展及经济发展速度放缓,从2012-2013年数据来看,房屋建设面积增长有放缓的迹象。

城镇化带动电梯行业快速发展在房屋建设高速发展背景下,带动电梯行业高景气发展,国内电梯销量(含出口)从2000年的3.75万台到2012年的53万台,CAGR高达24.7%;因电梯配置密度由2000年的1台/万平米到2012年的2.25台/万平米,使得电梯销量增速明显快于房屋建设面积增速。

电梯梢量与新开工增速趋于同步自07年以来(09年异常值),电梯销量增速与新开工面积增速有趋势趋同的规律,结合房地产行业研究员的观点,

我们认为或为以下主要因素所致:

1、地产行业周转变快,资金成本、招拍挂流程规范及预售标准的改变或是重要催化因素;

2、地产业集中度提升,大企业开发效率高致行业整体开发进程加速;

3、地产在开发存量规模较大,每年可实现竣工销售调节余量较足。

二、电梯市场:

年均增速7.1%,2020年近2000亿

理论上我国电梯需求仍有2倍以上空间从人均电梯保有密度来看,国每万人电梯保有量仍未达到世界平均水平,我国2012年在用电梯人均保有量为18.4台/万人,较2010年增长了57%,但也是世界平均水平23.88台/万人的70%,与发达国家相比,则仅仅是其1/3-1/4,我国电梯市场远未饱和。

从与主要的发达国家相相比较,电梯配置密度仍有不小的提升空间。

相对配置密度较低的英国,也是我国人均电梯保有密度的2倍,日本是我国电梯密度的近3倍,以此来看,我国电梯潜在需求量仍有翻倍的空间。

1、预计2012-2020年销量增速6.1

(1)2025年,城镇总建筑面积有望翻倍

城镇化水平提升下人均居住面积稳步增长未来随着我国新型城镇化推进及国内经济发展,到2025年,我国人均GDP有望达到2万美元,根据发达国家经验数据预测,与那时人均GDP水平想匹配的人均居住面积有望从2012年的26平米提升至39平米,期间预计2020年人均居住面积将接近35平米(线性预测下)。

2025年城镇总建筑面积有望翻倍城镇总建筑面积根据对应的城镇人口(9.36亿城镇人口--2025年,中国社科院预测)可推测出,我国城镇总居住面积有望从2012年的180亿平米到2020年的296亿平米,而随着商业活动日益发展,商业地产面积也有望实现稳定增长,有望从2012年的40亿平米增长到2020年的65亿平米;而城镇总建筑面积有望到2025年翻倍达到445亿平米。

(2)新型城镇化下,电梯销量年均增速约6.1

电梯配置密度提升是大趋势1998年,我国房地产市场化改革开启,允许公开地产销售取代原有的住房分配,我国房地产市场快速发展启动,随后的电梯需求市场也跟随地产市场进入了黄金增长阶段;2002年开始,大量中高层住宅楼宇出现,电梯配置密度开始出现明显提升(2000年电梯配置密度为100台/百万平米,2005年配置密度为155台/百万平米,到2012年配置密度就达到了225),使得电梯新安装销量增速超过了建筑面积增速,维持更高速发展。

我们预计随着我国新型城镇化建设推进,未来三四线城市及小城镇中高层住宅占比仍将稳步提升、公共建筑和商业地产电梯配置密度也将稳步提升,我国这里推测到2020年电梯配置密度有望达到260台/百万平米。

需求基数稳健,更新和出口带动电梯梢量年化6.1%增速根据主流机构对我国城镇化增速预测,城镇总建筑面积增速将放缓,至2020年年均新增建筑面积有望维持2012年的水平为19.5亿平米,在电梯安装密度假设下测算,每年新装电梯基拙需求在45万台以上(2013-2020年年均超过48万台)。

迈入更新高峰,更新年均增速20%按照电梯15年的使用寿命来看,我国将步入2000年以来新装电梯的更新区间,更新市场有望从2012年的3.9万台左右稳步提升至2020年的16.5万台(往前推15年,取前后三年平均值为更新量),年均增速为20%。

更新电梯占总销量比重由7.4%到19.4%。

随着我国电梯制造企业竞争力增强,未来出口年均增速或维持15%。

从出口数据来看,2006-2012年电梯出口年均增速约17%,当前全球新兴国家发展仍是带动全球经济发展的活力之源,南美、非洲、印度、俄罗斯等新兴地区和国家有望成为我国电梯制造企业的重要出口拓展市场,带动出口市场年均15%的增速。

2、电梯总市场年增7.1%,2020年近2000亿

维保市场进入高增长,年化12.5%每年大量新装电梯积累,我国2012年末电梯存量高达245万台,由此带来的维保市场每年近150亿(我国电梯维保费用取6000元/台/年),随着未来更大基数电梯安装投入,2020年我国电梯存量将达630万台,维保市场约378亿元,年化增速约12.5%0

随着维保市场进一步规范发展,为广大电梯企业带来了新的拓展空间。

仍是一个稳定增长的千亿市值市场,2020年总电梯市场将接近2000亿元,对行业内公司来说,仍是处于黄金发展期,值得积极跟踪和关注。

3、内资品牌占比提升,替代故事默默中演绎

“外强内弱”的格局仍将维持1979年后,电梯作为我国对外开放最早的行业,在经过与外商合资、外商控股或者独资后,原有的八大国企电梯品牌全军覆没,外资品牌垄断的市场份额一度高达95%以上。

90年代以来,大量民营企业开始进入电梯行业。

从为外资企业提供电梯零部件做起,学习消化国际化技术标准、安装维保体系、管理模式等,进而进入整机生产,尤其在中低速领域,逐步打破外资品牌垄断的格局,涌现出如康力、江南嘉捷、苏州申龙、沈阳博林特等自主品牌企业。

对于强大的外资及合资对手,内资电梯品牌短期难以撼动中高端市场,目前外资(合资)品牌仍占据主导地位,占比高达65%,内资电梯企业仅在中低端市场依靠价格和自身的服务网络激烈的拼抢市场。

新型城镇化和保障房为内资带来机遇在艰难的竞争环境中,国内自主品牌也日渐成长起来,进步明显,行业内替代的故事也在继续演绎着,目前国内自主品牌企业市场份额已经从2000年的20%增加到2011年的35%。

未来国内新型城镇化和保障房建设将带来电梯需求下沉,如国家3600万套保障房建设,有望带动电梯年均需求就超过10万台(十二五保障房带动总电梯需求=3600万套**80平米/套*''2台/万平米=57.6万台),利好内资品牌企业趁机扩大份额,进一步替代外资品牌。

三、投资策略:

关注内资品牌的成长机会

新型城镇化背景下,新增建筑面积有望延续在较高水平(近20亿平米),我们认为未来电梯行业超越地产行业增长的动力在于:

1、电梯配置密度的提升;

2、电梯更新和出口增幅较快;

3、巨大存量及年新增配置量下,维保维持快速增长;

虽然电梯行业未来一段时间仍是外强内弱格局,但是我们也看到了内资电梯品牌的努力结果,内资品牌总体市占率在不断提升;在保障房和新型城镇化需求下沉背景下,这种替代仍有望得以延续。

2013年一2020年电梯总市场有望从1000亿出头增长到近2000亿,年化增速超7%,当前行业整体估值在18倍(2013E),我们认为行业仍具备良好的投资价值,给予电梯子行业“增持”投资评级,重点推荐关注内资品牌的优秀龙头博林特、江南嘉捷和康力电梯。

1、博林特

1、全产业链优势渐显—与内资主要电梯公司相比,公司最大的优势在于全产业链化生产,据悉公司自主配套化比率高达80%以上,除了电缆等外购外,曳引机、门机、轨道等部件公司都自主化生产,这也是公司多年来毛利率高于国内同行2-3个百分点的主要原因;我们认为随着公司市场不断开拓增长,全产业链化生产将会受规模化效应带来的毛利稳定提升,辅以在产品开发设计等方面的优势,公司产品的市场竞争力将不断得以提升。

2、国际化验证品牌实力—公司之前走市场推进策略是先国外后国内的路线,这样子练就了公司扎实的国际市场声誉,目前公司电梯产品已在130多个国家实现销售,且外销收入占比达到18%,是内资电梯品牌中的一大亮点,也是公司国际竞争力的体现。

3、未来营梢布局是关键—随着公司营销重点向国内(全球80%电梯市场)转移,销售策略也有所转变:

1、网络建设方面,打算在一个省建立多个分公司适量引入竞争,深化在一个区域的布局;2、围绕着新开拓的重庆基地,加强周边市场开发,未来还会拓展想华南市场;3、坚持直销为主下,适当发展经销商(公司特色在于直销,占比在70%以上),助力市场开拓;4、全面布局国内巨大市场,未来仍会往华南、西北市场深度布局。

4、充足产能迎接市场机会—目前公司设计产能在5万台,足以保障公司未来百亿目标的发展;目前战略上重视国家千万套保障房建设带来的新机遇,12年保障房电梯收入已占比达到15%,公司公告也已获得了云南保障房项目大仃单(超过5000万),在清晰战略目标下深度开发保障房市场;预计随着国内轨道交通、公共设施等建设对电梯需求提升,公司有望把握机遇趁势进一步扩大市场,迎来稳定增长。

在新型城镇化建设利好背景下,凭借清晰保障房扩张战略推进,公司完整产业链生产竞争优势渐显,在成熟管理团队和清晰目标带领下有望迎来较快发展。

激励规划

预计公司2013-2015年EPS为0.40元、0.52元和0.67元。

公司未来三年复合增速超过20%,公司依托强大股东背景,可积极布局。

2、江南嘉捷

在一线电梯市场较饱和,新型城镇化进程向三四线城市推进的大趋势下,我们预计第二、三梯队电梯企业将迎来快于行业增速的发展机遇,国产电梯品牌有望借此东风脱颖而出;公司是内资品牌里较早重点切入保障房市场的,目前销售占比也较高。

上市之后,品牌影响力逐渐增强,公司积极布局全国市场(目前主要城市设立分公司29处,随着今年上半年安装维保点新增7家,公司已经合计达到15家),这些都有助于公司整体的市场开拓。

不同于A股其他上市电梯公司各地圈地建立生产基地模式,公司尝试实现外延式整合扩张模式,争取实现较快较好的业绩贡献;为了在西南市场布局,近期公司拟收购四川富士60%股权,四川富士12年营收在1亿,净利润在1千万,预计对公司13年业绩影响在10%以内,但是借助于外延式扩张,全国的战略布局实现了加速推进。

另外,公司从建厂起家以来,就重视新产品和技术的研发,旗下设立有研究院公司,针对3D打印、光机电一体化等技术进行深入研发,积极和高校科研结合,为公司未来的技术创新和发展进行积淀;3D民用打印机的试水就是一次积极的探索,后续发展值得跟踪关注。

公司保障房市场稳步推进、外延式发展可期、出口业务占比提升等均对今年业绩超预期发展形成利好,我们预计公司2013-2015年EPS为0.45元、0.58元和0.70元,公司回购对支撑股价,建议积极关注。

四、重点事项

1、行业催化剂

地产投资增速超预期,保障房建设利好。

2、风险因素

经济不景气抱累,原材料和人工成本上涨。