全球整合型物流服务业者比较分析.docx

《全球整合型物流服务业者比较分析.docx》由会员分享,可在线阅读,更多相关《全球整合型物流服务业者比较分析.docx(42页珍藏版)》请在冰豆网上搜索。

全球整合型物流服务业者比较分析

全球整合型物流服务业者比较分析

7.1 全球市场布局演化与发展

本节将分析各公司从过去至目前的全球市场布局以及未来的发展趋势,将以四个部份探讨,其中包括各公司创立背景、业务型态的演化、地理区位的拓展及未来发展趋势。

7.1.1创立背景

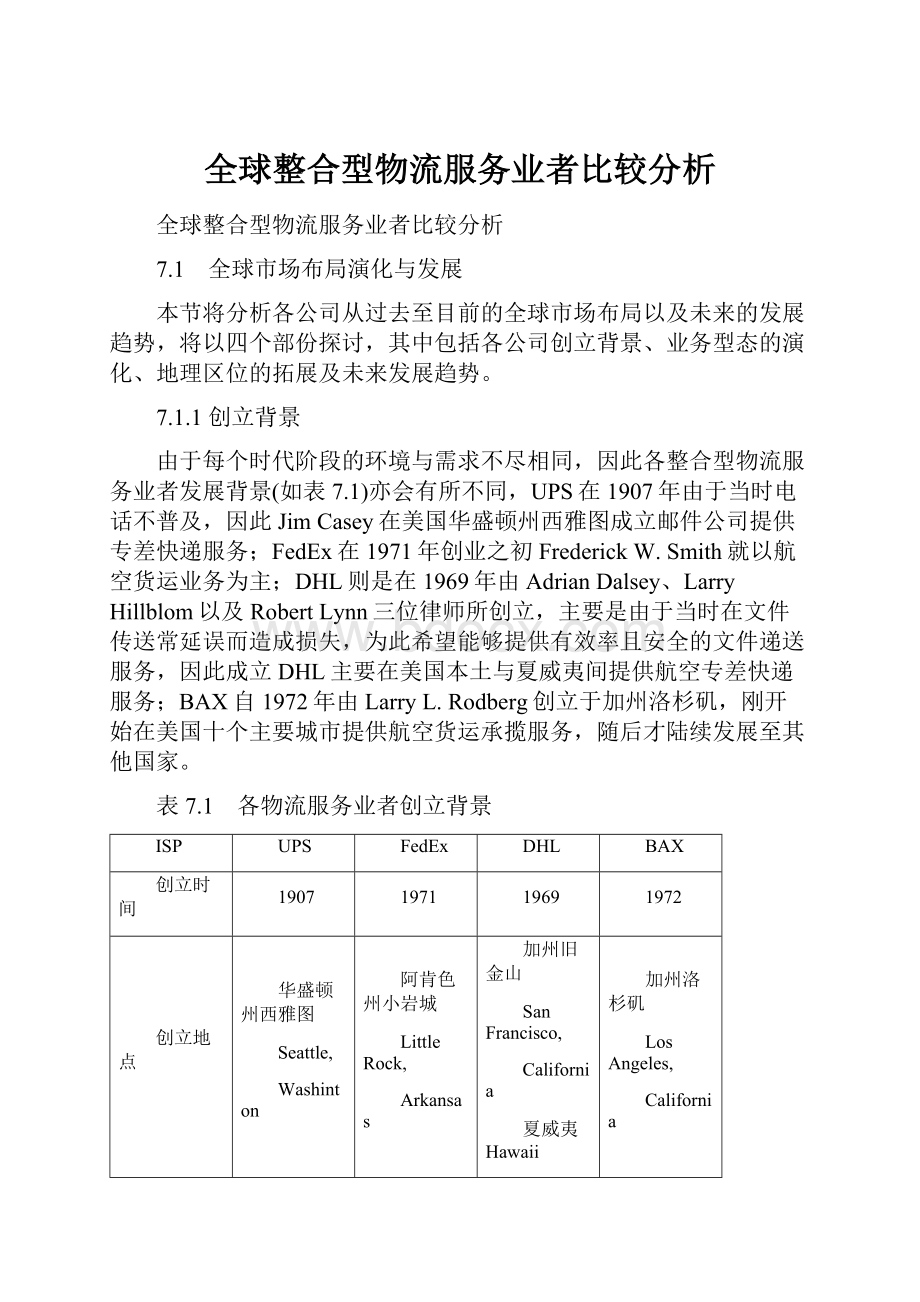

由于每个时代阶段的环境与需求不尽相同,因此各整合型物流服务业者发展背景(如表7.1)亦会有所不同,UPS在1907年由于当时电话不普及,因此JimCasey在美国华盛顿州西雅图成立邮件公司提供专差快递服务;FedEx在1971年创业之初FrederickW.Smith就以航空货运业务为主;DHL则是在1969年由AdrianDalsey、LarryHillblom以及RobertLynn三位律师所创立,主要是由于当时在文件传送常延误而造成损失,为此希望能够提供有效率且安全的文件递送服务,因此成立DHL主要在美国本土与夏威夷间提供航空专差快递服务;BAX自1972年由LarryL.Rodberg创立于加州洛杉矶,刚开始在美国十个主要城市提供航空货运承揽服务,随后才陆续发展至其他国家。

表7.1 各物流服务业者创立背景

ISP

UPS

FedEx

DHL

BAX

创立时间

1907

1971

1969

1972

创立地点

华盛顿州西雅图

Seattle,

Washinton

阿肯色州小岩城

LittleRock,

Arkansas

加州旧金山

SanFrancisco,

California

夏威夷Hawaii

加州洛杉矶

LosAngeles,

California

创办人

JimCasey

Frederick

W.Smith

AdrianDalsey,

LarryHillblom,

RobertLynn

Larry

L.Rodberg

成立背景

专差快递

航空货物运输

航空专差快递

空运承揽

7.1.2地理版图扩展

因应全球化时代各整合型物流服务业者积极扩展全球服务范围,由表7.2可知,除北美洲外,DHL首先进入欧洲、亚洲、非洲、澳洲及中东市场,企图抢得先进者优势;而其他公司也不遑多让,紧追在后选择从不同的区域作为抗衡的基点。

由图7.1可知,各公司均积极朝全球版图扩展加强全球服务网络,其中以DHL在扩展全球市场方面最积极,于1977年即已完成全球布局;相对而言,UPS虽然最早创立,但全球完成布局时间(2002年)却最晚。

表7.2 各物流服务业者地理版图扩展时间对照表

北美洲

南美洲

欧洲

亚洲

非洲

澳洲

中国

UPS

1907

美国

1980

巴西

1976

德国

1988

中国

1980

利比亚

2002

1988

FedEx

1971

美国

1989

巴西

1985

比利时

1984

中国

1991

利比亚

1989

1984

DHL

1969

美国

1977

巴西

1974

英国

1971

菲律宾

1977

利比亚

1973

1986

BAX

1972

美国

1994

巴西

1993

英国

1993

新加坡

1993

奈及利亚

1993

1994

注:

图中标示点为各公司首先至全球各洲的时间与位置

图7.1 各物流服务业者地理版图扩展示意图

由各公司于2006年营业收益在各地区的分配比例(如表7.3)可知,UPS大部分营业收益均来自于美国市场,共有344亿美元的收入,占总营收的72%,其次则是欧洲地区以及亚洲与其他地区有66亿美元,各占总营收14%。

FedEx在美国的营收达242亿美元,占总营收75%。

DHL则是在欧洲地区营业收益达307亿美元,为最主要营收来源,其次则为美洲地区达130亿美元,占总营收24%,而亚太地区与开发中国家则达95亿美元,占总营收的18%。

BAX在欧洲的营业额达120亿美元,占总营收68%。

另外在亚洲则达29亿美元,占总营收17%,最后则是美洲地区达26亿美元,占总营收15%。

由以上结果可得知,UPS与FedEx的主要市场在美国地区,且均占了七成以上相当大的比例;DHL与BAX则是以欧洲地区为最主要市场,其中DHL在营收分配比例分配不似其它三间公司较极端,虽在欧洲地区占总营收58%,但在美洲与亚太地区也占38%。

表7.3 各物流服务业者2006年营业收益分配比例(按地区)

地区

营业收益

营收比例

$billions

%

UPS

美国

34.4

72.3

欧洲

6.6

13.9

亚洲与其他地区

6.6

13.9

FedEx

美国

24.2

74.9

其他地区

8.1

25.1

DHL

欧洲

30.7

57.7

美洲

13.0

24.4

亚太地区

7.0

13.2

开发中国家(EMA)

2.5

4.7

Schenker

/BAX

欧洲

12.0

68.2

亚洲

2.9

16.5

美洲

2.6

14.8

数据源:

[17][23][25][35]

7.1.3业务型态演化

随时代演变与经济快速发展,单一业务已无法满足顾客需求,因此企业间纷纷提供更多元化的服务以提升竞争力,由表7.4可观察得知,UPS于1907年成立美国邮件公司提供专差快递服务,随后由于电话普及,邮递信件需求量减少,UPS于1913年即推出包裹递送服务,公司名称改名为零售包裹递送公司,一直到1953年才开始提供航空货运服务。

90年代以后UPS相继推出供应链解决方案以及金融服务,并且将公司更名为现在的美国联合包裹递送公司。

FedEx在1971年创立初期就以航空货运服务为主,随后才陆续推出供应链解决方案、住宅区包裹递送及邮件递送服务,而公司名称也由原本强调快递业务的联邦快递公司,改为联邦快递公司,强调其整合型多元服务的特性,其中FedEx在1981年推出隔夜递送服务,为业界首间推出此项创新业务的快递公司。

DHL于1969年创立航空专差快递公司提供文件递送服务,直到1979年才开始包裹递送业务,2002年被德国邮政并购,并与德国邮政快递以及1998年所并购的丹沙货运代理公司合并成为新的DHL。

BAX从创立至今就将业务重点放在航空货运承揽,随后提供部分航空快递服务,另外亦发展多元化业务,包括海运承揽以及供应链解决方案等服务项目,而公司名称亦由宝灵顿北方航空货运公司改为宝灵顿航空快递公司,到目前所使用的宝灵顿通运公司以强调其供应链解决方案的服务。

各公司虽然业务发展型态与策略有所不同,但是最终都发展至整合型物流服务供货商,不仅提供物流服务,更提供供应链解决方案及其他附加价值服务,为顾客创造更高的价值。

表7.4 各物流服务业者业务型态发展

ISP

时间

新增业务

公司名称

UPS

1907

邮件*

美国邮件公司

AmericanMessengerCompany

1913

零售业包裹递送*

零售包裹递送

MerchantsParcelDelivery

1953

航空货运*

(UPS蓝标签空运)

美国联合包裹递送公司

UnitedParcelService

1985

隔日送达空运服务

1993

供应链解决方案*

1998

金融服务*

1999

股票上市

FedEx

1971

航空货运

联邦快递公司

FederalExpressCorporation

1978

股票上市

1981

隔夜递送服务*

1994

供应链解决方案

1997

准时送达保证*

2000

住宅区包裹递送

联邦快递公司

FedExCorporation

2003

邮件

DHL

1969

航空邮件递送

洋基通运公司

DHL

1979

包裹递送服务

1998

供应链解决方案

2000

股票上市

BAX

1972

航空货运承揽

宝灵顿北方航空货运公司

BurlingtonNorthernAirFreight,Inc.(BNAFI)

1980

航空快递

1993

海运承揽

宝灵顿航空快递公司

BurlingtonAirExpressInc.

1994

供应链解决方案

1997

隔夜递送服务

准时送达保证

宝灵顿通运公司

BAXGlobal

注:

*表示该公司首先提供该项服务

各物流服务业者所分配的部门各司其职,提供顾客多元化服务,由表7.5可知,UPS共分七个部门,提供服务项目包括全球运输服务、陆运服务、邮件递送服务、供应链解决方案、商业解决方案以及财务管理服务,全球运输则包括快递、空运、海运、货运承揽服务;FedEx主要分为四大部门,分别提供全球快递服务、货运服务、包裹递送服务、供应链解决方案以及文件解决方案与商务服务;DHL分为五大部门,提供全球快递服务、陆运服务、货运承揽、邮件递送服务以及供应链解决方案;BAX则分为三部门,提供国际运输、货运管理以及供应链解决方案服务。

由各整合型物流服务业者的服务项目比较(如表7.6)可发现,UPS、FedEx与DHL均提供各种货件各类形式的货运服务,包括快递、货运承揽、海空运输以及陆运服务等,唯BAX并无提供邮件与包裹快递服务。

各公司均提供预约取件、通关服务、货件追踪、货到付款以及仓储服务等项目,其中DHL更提供快递货件保险的服务,各公司所提供的附加价值服务都为其顾客带来更多的效益,也提升了自身的竞争力。

各整合型物流服务业者均提供退货运送服务,当消费者因货件毁损或其他因素必须退货时,均可提供运送服务,其中UPS与BAX更提供了维修服务,不但负责将货件从消费者手中取回,更有专业人员专门替顾客修理货件,最后再将货件运送回消费者手中,不但能有效缩短周期时间,提升服务质量,也为顾客节省了大量成本。

除了基本的物流服务外,各公司均提供客制化的供应链解决方案,而UPS与FedEx提供商务服务与文件解决方案,其中UPS更提供了金融服务,旨在提供顾客更完整的一站式服务。

表7.5 各物流服务业者部门分配与营运项目

ISP

部门

营运项目

UPS

AirCargo

货运承揽、货物运输服务

Freight

提供岸到岸LTL服务

MailInnovations

邮件递送服务

SupplyChainSolutions

提供有效的供应链解决方案

UPSStore

提供便利的商业服务

ProfessionalServices

提供策略性商业解决方案

CapitalCorporation

财务管理服务

FedEx

Express

Express

全球快递服务

TradeNetworks

报关及简化贸易解决方案等服务

Freight

Freight

散装货物运输与其他特殊货运服务

CustomCritical

提供紧急送货服务

Ground

Ground

包裹递送服务

SupplyChainServices

提供有效的供应链解决方案

Kinko’s

文件解决方案与商业服务

DHL

Express

Express

全球快递服务

Logistics

Freight

国际与国内并装运送或整柜运送服务

GlobalForwarding

提供全球项目物流服务

DHLExelSupplyChain

提供客制化供应链解决方案

BAX

Transportation

国际运输

FreightManagement

货运管理

ContractLogistics

整合物流、信息流以及金流

而以各公司2006年营业收益在业务的分配比例(如表7.7)可知,UPS在美国本土的包裹业务营收达305亿美元,占总营收64%,其次是国际包裹达91亿美元,占总营收19%。

而货运承揽以及物流服务的营业收益达57亿美元,占总营收12%。

陆运服务营收达20亿美元,占总营收4.2%。

FedEx的快递业务营收达213亿美元,占总营收66%,其次则为包裹业务达53亿美元,占总营收16%。

而陆运服务的营收为36亿美元,占总营收11%;商务服务达21亿美元,占总营收7%。

DHL的快递业务营收达227亿美元,占总营收43%;其次则为供应链解决方案业务达158亿美元,占总营收30%。

而货运承揽业务也为DHL带来122亿美元的收入,占总营收23%;陆运服务收益达25亿美元,占总营收5%。

BAX在国际运输的营业收益达92亿美元,占总营收的52%;其次则为陆运服务达68亿美元,占总营收的40%;供应链解决方案的营业收益则达16亿美元,占总营收9%。

由以上结果可观察得知,UPS、FedEx与DHL最主要营业收益来源是包裹快递业务,尤其UPS与FedEx在包裹快递营收方面均占总营业收益的八成以上。

而BAX则以货运承揽业务为主要营收来源,DHL在货运承揽业务亦占有相当的营收比例。

表7.6 各物流服务业者服务项目比较

UPS

FedEx

DHL

BAX

货

运

服

务

快递

货运承揽

空运

海运

陆运

邮件

包裹

散装货

附

加

价

值

服

务

预约取件

报关/清关

货件追踪

仓储

保险

货到付款

售后

服务

退货服务

维修服务

供应链解决方案

金融服务

商务服务/文件解决方案

数据源:

本研究整理

表7.7 各物流服务业者2006年营业收益分配比例(按业务)

业务内容

营业收益

营收比例

$billions

%

UPS

美国包裹

30.5

64.1

国际包裹

9.1

19.1

货运承揽/物流

5.7

12.0

陆运服务

2.0

4.2

其他

0.4

0.8

FedEx

快递

21.3

65.9

包裹

5.3

16.4

陆运服务

3.6

11.1

商务服务

2.1

6.5

DHL

快递

22.7

42.7

供应链解决方案

15.8

29.7

货运承揽

12.2

22.9

陆运服务

2.5

4.7

Schenker

/BAX

国际运输

9.2

52.3

陆运服务

6.8

38.6

供应链解决方案

1.6

9.1

数据源:

[17][23][25][35]

7.1.4发展趋势

近几年UPS积极整合物流、信息流以及金流,未来UPS似乎亦朝着整合同步化商务服务的目标发展。

UPS除了稳固其在北美洲以及包裹业务的领先地位外,亦会加强在各地区主要市场的货运服务,并且提供客制化的供应链解决方案。

FedEx为提供全球不同型态客群提供多元、客制化服务,除了持续在航空快递业的优势外,更积极加强其在陆运服务上的能力。

另外,FedEx会继续秉持创新思维,不断地推动更新更好的服务,来取得自身的竞争优势。

DHL倾向于加强顾客的忠诚度以及长期合作的企业数量,以持续并且增加各地区原有的优势,成为全球领先的物流服务业者;另外,DHL开始积极针对内部进行整合,包括机队、设备以及通路等,以提高成本效益。

BAX致力于为全球贸易提供创新的高质量、全方位运输与供应链解决方案,并且与全球目标产业的佼佼者建立策略联盟的关系,目标产业包括高科技、电子、汽车以及快速消费品等,未来BAX在并入Schenker底下后,会积极整合内部资源以发挥综效,并研拟一套标准作业程序以节省内部营运成本,并藉由组织并购与结盟扩展全球事业版图。

各公司发展目标与方向如表7.8所示。

表7.8 各公司发展目标与方向

ISP

发展目标

发展方向

中国大陆发展

UPS

–整合同步化商务服务

–目标客群:

高科技、电子、

汽车零件、纺织、

医药保健品

–稳固美国的高市占率

–保有包裹业务领先地位

–加强主要市场货运服务

–强调提供有效供应链

解决方案,整合物流、

信息流与金流

–未来将会着重中国地

区的发展

–亚太转运中心:

香港、上海浦东国际机场1

–主要发展地区:

长江三角洲

–已成立独资公司

(2004年并购合资公司)

–与扬子江快运合作

FedEx

–提供全球化与多元

化的服务

–针对各种不同型态

客群提供客制化服务

–持续航空快递业务优势

–加强陆运服务

–降低库存与人力成本

–秉持创新思维,提供更

多元化的服务

–持续藉由并购与结盟

扩展版图,业务全球化

–亚太转运中心:

菲律宾苏比克湾

广州新白云机场2

–主要发展地区:

珠江三角洲

–已成立独资公司

(2006年并购合资公司)

DHL

–成为全球领先的物

流服务业者

–目标客群:

电子、汽车、纺织

、医药保健品、

快速消费品

–强化顾客忠诚度

–增加长期合作企业数量

–内部整合(机队、设备

、通路…等)

–未来将会着重中国、印

度等开发中国家的发展

–亚太转运中心:

香港

上海浦东国际机场3

–主要发展地区:

长江三角洲

–与中外运长期合作

BAX

–与全球目标产业的

佼佼者建立策略联

盟关系

–为目标产业提供完

整且可靠的全方位

物流解决方案

–目标客群:

高科技、汽车

、快速消费品

–持续以高服务质量为

最重要目标

–与Schenker持续整合

,发挥综效

–研拟标准作业程序

–交叉销售策略

–藉由组织并购与策略

联盟扩展全球版图

–亚太转运中心:

香港

–已成立独资公司

(2004年首先于北京成

立独资公司)

注:

1.UPS于上海浦东国际机场的亚太地区转运中心预计在2008年正式启用

2.FedEx预计于2008年将亚太转运中心迁移至广州

3.DHL将在上海浦东国际机场成立北亚转运中心

7.2 组织成长与营运近况

各企业组织间的成立背景以及组织文化均会造成各公司在未来发展策略之异同,因此本节首先回顾各公司从过去至今所并购与策略联盟的发展状况,再更进一步地分析各公司的组织文化与特色,并暸解其发展策略为何。

最后本研究将探讨各公司的营运系统以及近年的营收业绩,期能藉此了解与各公司不同策略发展是否有直接关联性。

7.2.1组织并购与策略联盟

一、组织并购与结盟沿革

整合型物流业者在选择并购与结盟的对象时会依据其目标市场的趋势来进行,表7.9与表7.10为各物流服务业者自1980年起并购与结盟沿革,UPS除了藉由并购美洲地区航空公司以及货运公司来稳固其原本的利基市场,更并购欧洲当地货运公司以扩大在欧洲的运输能力。

UPS同时透过并购Fritz以及Menlo等公司以提升原本较弱的重货能力。

另外UPS透过与中国外运集团合资方式进入中国市场,随后更在2004年收购该合资公司成为独资企业。

另外,UPS不仅强调在运输与物流上的能力,其更并购了美国银行(FirstInternational)提升其金融方面的服务,并购MailBoxes,随后改名为UPSStore,提供商务服务以及文件解决方案。

藉此可观察得知,UPS朝着其「整合同步化商务」的目标逐步迈进,期能将物流、信息流以及金流有效的整合,提供顾客更完整的全方位解决方案。

FedEx发展重点放在快递业务上,因此其并购了欧洲与美洲许多货运公司以增加其运能,另外更并购了Kinko’s商务服务公司,不但扩展了其在全球许多营业处外,也提供文件解决方案与商务服务,让顾客享受更便利的服务。

FedEx亦透过与中国外运集团的合作开始在中国的业务,随后历经结束合作关系并且与大通国际策略联盟,然而最后亦停止合作,最后则与大田集团成立合资公司,于2006年更将该合资公司收购,成为独资外商,FedEx在中国地区的实力亦不容小觑,其特别重视华南地区的发展,FedEx亦是唯一拥有直飞华南地区航权的国际快递公司,其更将原来的货机升级为更大型的货机,以提升在中国华南地区的运输能力。

DHL并购与结盟了许多航空公司,也藉此在全球迅速的扩大版图,更并购Airborne航空货运公司来扩展原本较不足的美洲网络。

DHL亦并购在欧洲许多货运公司,保持在欧洲强大的优势,另外DHL相当积极的开发亚洲地区市场,尤其是在中国大陆地区,除了与1986年就开始合作的伙伴中外运集团仍保持良好的关系之外,更积极争取中国至美国的直达航线,2006年更开启了位于上海外高桥保税物流园区内的物流中心,成为首间进驻的外资物流公司,稳固其在中国长江三角洲地区的地位。

BAX自创立以来都将重点业务放在货运承揽,因此也藉由并购其他货运代理公司以增强其运输能力。

然而在2006年BAX由德国铁路收购以前系属于Brinks底下物流公司,Brinks主要业务为保全,因此在物流业务上较无并购与结盟。

表7.9 各物流服务业者1980-2000年并购与结盟沿革

UPS

FedEx

DHL

BAX

结

盟

或

并

购

1988

与中外运1合作

1980

并购

RobertsCartage

1986

与中外运6合作

1982

被Pittston

并购

开展中国大陆市场业务

首间专差快递公司

进军中国大陆市场

业务发展向

航空运输

1995

并购SonicAir

1984

并购

GelcoExpress

1997

并购

Paket-Dienst

为首间提供下个航班递

送及保证隔天送达公司

进军亚洲市场

增强欧洲包裹能力

1999

并购ChallengeAir

1984

与中外运2合作

1998

并购Danzas7

成为南美洲最大快递

空运公司

开启在中国的业务

扩展欧洲、南美货运

网络,改为SC部门

1999

并购Finon

1989

并购

FlyingTiger3

1999

并购AEI

增强欧洲货运能力

增强重货运能、开启

亚洲21国航线权

增强航空货运能力

1999

并购Liringston

1995

与国际长荣

航空公司合作

1999

与USPS合作

增强北美货运能力

取得中国航线权

提供优先邮件全球保

证,提升欧美邮递能力

1997

与大通国际

合作4

1999

并购VanGend&

LoosEuroExpress

签订三年合约,大通

提供中国网络与车队

增加荷兰陆运能力

1998

并购Caliber

1999

并购ITG

建立FDXCorporation,

扩展运输能力

增强于欧洲快递能力

1998

并购Roadway

开启普通包裹递送业务

1999

与大田集团5

合作

成立大田联邦

快递有限公司

注:

1.UPS于2004年并购中外运于合资公司的股份,成为独资企业

2.FedEx于1997年与中外运集团解除合作关系

3.为全球知名重量货运公司,并藉其扩展亚洲网络,更获得许多飞航与着陆权

4.FedEx于1999年与大通国际解除合作关系