中级会计实务107讲第40讲非货币性资产交换的会计处理2.docx

《中级会计实务107讲第40讲非货币性资产交换的会计处理2.docx》由会员分享,可在线阅读,更多相关《中级会计实务107讲第40讲非货币性资产交换的会计处理2.docx(13页珍藏版)》请在冰豆网上搜索。

中级会计实务107讲第40讲非货币性资产交换的会计处理2

第二节 非货币性资产交换的确认和计量

二、以公允价值计量的非货币性资产交换的会计处理

【例•计算分析题】甲公司为一般纳税人,土地使用权转让适用的增值税税率为10%。

甲公司以市区的一项投资性房地产与乙公司持有的对B公司30%的股权投资(作为长期股权投资核算)进行资产置换。

甲公司收到补价3800万元。

假定该项交换具有商业实质且其换入或换出资产的公允价值能够可靠地计量,增值税进项税额在取得资产时一次性抵扣,除增值税外,该项交易过程中不涉及其他相关税费。

资料一:

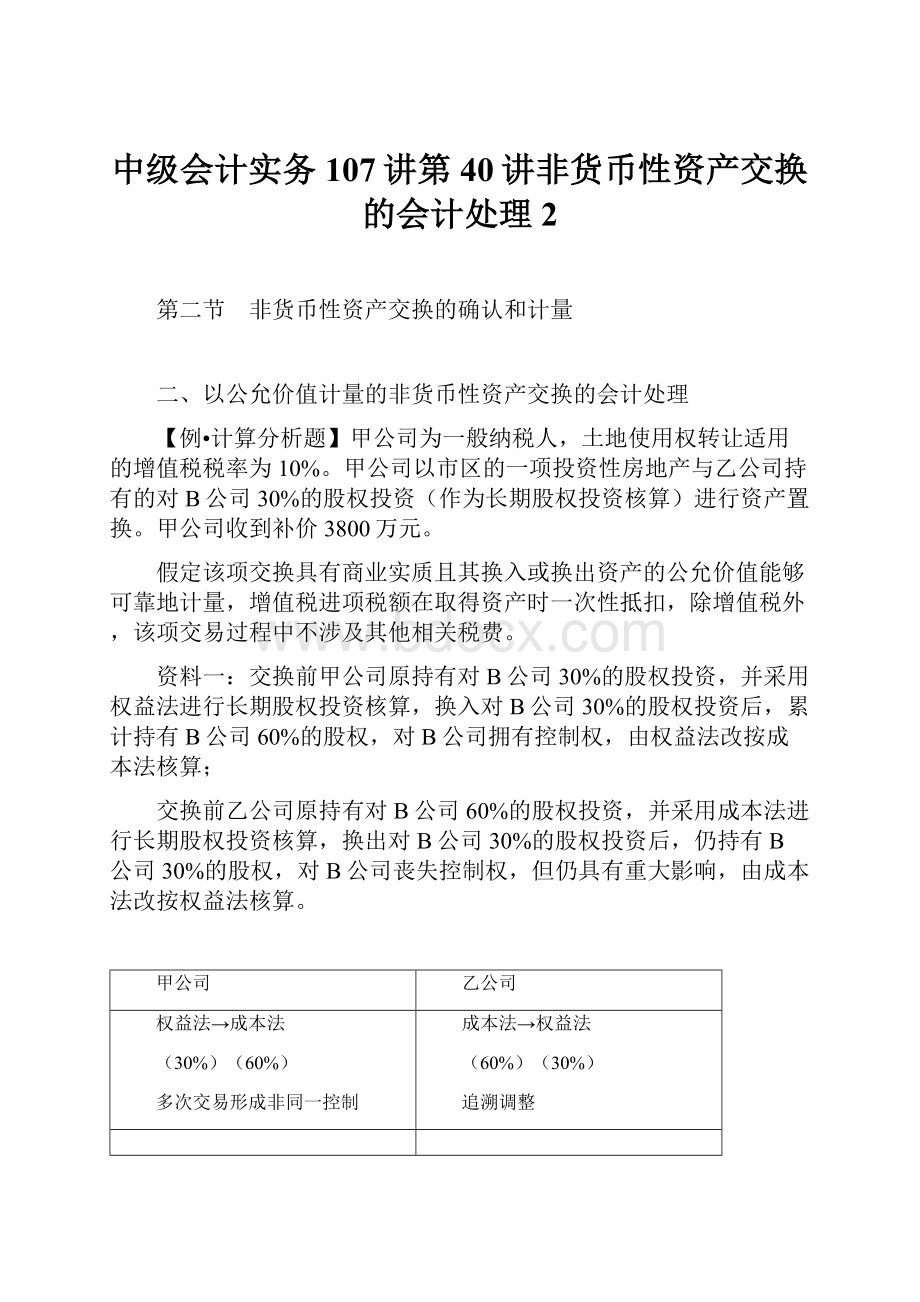

交换前甲公司原持有对B公司30%的股权投资,并采用权益法进行长期股权投资核算,换入对B公司30%的股权投资后,累计持有B公司60%的股权,对B公司拥有控制权,由权益法改按成本法核算;

交换前乙公司原持有对B公司60%的股权投资,并采用成本法进行长期股权投资核算,换出对B公司30%的股权投资后,仍持有B公司30%的股权,对B公司丧失控制权,但仍具有重大影响,由成本法改按权益法核算。

甲公司

乙公司

权益法→成本法

(30%)(60%)

多次交易形成非同一控制

成本法→权益法

(60%)(30%)

追溯调整

资料二:

甲公司换出投资性房地产,账面价值25000万元(成本23000万元,累计公允价值变动2000万元),不含税公允价值41000万元,增值税销项税额为4100万元。

甲公司原持有对B公司30%股权投资的账面价值为60000万元(其中,投资成本为49800万元,损益调整为6000万元,其他综合收益2400万元,其他权益变动1800万元)。

资料三:

乙公司换出对B公司30%股权投资的公允价值为41300万元,置换日原60%的股权账面价值为80000万元。

投资取得日至资产置换日B公司累计实现净利润18000万元(其中B公司以前年度实现调整后净利润15000万元,本年度B公司实现调整后净利润3000万元)、累计增加其他综合收益6000万元、累计增加其他权益变动4000万元。

(1)编制甲公司进行非货币性资产交换的相关会计分录

借:

长期股权投资 41300

银行存款 3800

贷:

其他业务收入 41000

应交税费——应交增值税(销项税额) 4100

借:

其他业务成本 23000

公允价值变动损益 2000

贷:

投资性房地产——成本 23000

——公允价值变动 2000

借:

长期股权投资 60000

贷:

长期股权投资——投资成本 49800

——损益调整 6000

——其他综合收益 2400

——其他权益变动 1800

(2)编制乙公司进行非货币性资产交换的相关会计分录

借:

投资性房地产 41000

应交税费——应交增值税(进项税额) 4100

贷:

银行存款 3800

长期股权投资 (80000×50%)40000

投资收益 (倒挤)1300

借:

长期股权投资 8400

贷:

盈余公积 (15000×30%×10%)450

利润分配——未分配利润(15000×30%×90%)4050

投资收益 (3000×30%)900

其他综合收益 (6000×30%)1800

资本公积 (4000×30%)1200

(二)涉及多项资产的交换处理原则

步骤

情形

处理原则

1.按照一换一的思路确定换入资产总成本

换出资产的公允价值能可靠计量

换出资产的公允价值

换出资产公允价值不能可靠计量

换入资产的公允价值

2.分解至各个换入资产

换入资产的公允价值能可靠计量

按占全部换入资产公允价值的比例来分配

×换入资产的总成本

换入资产公允价值不能可靠计量

按占全部换入资产账面价值的比例来分配

×换入资产的总成本

【例7-5改编】为适应业务发展的需要,经与乙公司协商,甲公司决定以生产经营过程中使用的机器设备和当月购入的生产模具换入乙公司生产经营过程中使用的10辆货运车、5台专用设备和15辆客运汽车。

甲公司机器设备账面原价为405万元,在交换日的累计折旧为135万元,不含税公允价值为280万元;生产模具的账面原价为500万元,在交换日的累计折旧为50万元,不含税公允价值为525万元。

乙公司货运车的账面原价为225万元,在交换日的累计折旧为75万元,不含税公允价值为225万元;专用设备的账面原价为300万元,在交换日的累计折旧为135万元,不含税公允价值为250万元;客运汽车的账面原价为450万元,在交换日的累计折旧为120万元,不含税公允价值为360万元。

乙公司另外收取甲公司以银行存款支付的34.8万元,其中包括由于换出和换入资产公允价值不同而支付的补价30万元,以及换出资产销项税额与换入资产进项税额的差额4.8万元。

假定甲公司和乙公司都没有为换出资产计提减值准备;甲公司换入乙公司的货运车、专用设备、客运汽车均作为固定资产使用和管理;乙公司换入甲公司的机器设备、生产模具作为固定资产使用和管理。

甲公司和乙公司均为增值税一般纳税人,适用的增值税税率均为16%,计税基础等于公允价值,甲公司、乙公司均开具了增值税专用发票,增值税进项税额在取得资产时进行一次性抵扣。

甲公司

换出资产

①机器设备:

账面原价=405万元,累计折旧=135万元

公允价值=280万元(不含税);销项税额=44.8万元

②生产模具:

账面原价=500万元;累计折旧=50万元

公允价值=525万元(不含税);销项税额=84万元

另外以银行存款支付乙公司34.8万元,包括增值税差额4.8万元

乙公司

换出资产

①货运车:

账面原价=225万元,累计折旧=75万元

公允价值=225万元(不含税);销项税额=36万元

②专用设备:

账面原价=300万元,累计折旧=135万元

公允价值=250万元(不含税);销项税额=40万元

③客运汽车:

账面原价=450万元,累计折旧=120万元

公允价值=360万元(不含税);销项税额=57.6万元

另外收取34.8万元存入银行

(1)判断是否属于非货币性资产交换

结论:

该项交换属于非货币性资产交换

(2)判断以公允价值计量还是以账面价值计量

对于甲公司而言,为了拓展运输业务,需要客运汽车、专用设备、货运汽车等,乙公司为了满足生产,需要机器设备、生产模具等,换入资产对换入企业均能发挥更大的作用,因此,该项涉及多项资产的非货币性资产交换具有商业实质;同时,各单项换入资产和换出资产的公允价值均能可靠计量,因此,甲公司、乙公司均应当以公允价值为基础确定换入资产的总成本,确认产生的相关损益。

同时,按照各单项换入资产的公允价值占换入资产公允价值总额的比例,确定各单项换入资产的成本。

(3)确定换入资产入账价值

①按照一换一的思路确定换入资产总成本

甲公司换入资产总成本=280+525+30=835万元

乙公司换入资产总成本=225+250+360-30=805万元

②分解至各个换入资产

甲公司换入资产成本

乙公司换入资产成本

①货运车成本=835×

=225

②专用设备成本=835×

=250

③客运汽车成本=835×

=360

①机器设备成本=805×

=280

②生产模具成本=805×

=525

(4)账务处理

甲公司

乙公司

借:

固定资产清理 720

累计折旧 185

贷:

固定资产——设备 405

——模具 500

借:

固定资产——货运车 225

——专用设备 250

——客运汽车 360

应交税费——增(进)133.6

贷:

固定资产清理 805

应交税费——增(销)128.8

银行存款 34.8

借:

固定资产清理 85

贷:

资产处置损益 85

借:

固定资产清理 645

累计折旧 330

贷:

固定资产——货运车 225

——专用设备 300

——客运汽车 450

借:

固定资产——设备 280

——模具 525

应交税费——增(进)128.8

银行存款 34.8

贷:

固定资产清理 835

应交税费——增(销)133.6

借:

固定资产清理 190

贷:

资产处置损益 190

三、以账面价值计量的非货币性资产交换的会计处理

不具有商业实质或公允价值不能够可靠计量

(一)单项资产的交换

换入资产成本(最后倒挤)=换出资产的账面价值+支付的补价(-收到的补价)+应支付的相关税费(包含增值税销项税额)-可以抵扣的增值税进项税额

【提示】此类非货币性资产交换,对换出资产不确认资产的处置损益。

【例7-3】(不涉及补价)甲公司以其持有的对联营企业丙公司的长期股权投资交换乙公司拥有的商标权。

在交换日,甲公司持有的长期股权投资账面余额为500万元,已计提长期股权投资减值准备余额为140万元,该长期股权投资在市场上没有公开报价,公允价值也不能可靠计量;乙公司商标权的账面原价为420万元,累计已摊销金额为60万元,其公允价值也不能可靠计量,乙公司没有为该项商标权计提减值准备。

乙公司将换入的对丙公司的投资仍作为长期股权投资,并采用权益法核算。

乙公司因转让商标权向甲公司开具的增值税专用发票上注明的销售额为360万元,销项税额为21.6元。

假设除增值税以外,整个交易过程中没有发生其他相关税费。

甲公司

换出长期股权投资:

账面余额500万元;计提减值准备140万元;无公允价值

乙公司

换出商标权:

账面原价420万元;累计摊销60万元;无公允价值;

为换出商标权向甲公司开具增值税专用发票注明销售额360万元,销项税额21.6万元。

(1)判断是否属于非货币性资产交换

结论:

该项交换属于非货币性资产交换

(2)判断以公允价值计量还是以账面价值计量

由于换出资产和换入资产的公允价值都无法可靠计量,因此,甲公司、乙公司换入资产的成本均应当按照换出资产的账面价值确定,不确认损益。

(3)确定换入资产入账价值

甲公司换入资产(商标权)入账价值=500-140-21.6=338.4万元

乙公司换入资产(长期股权投资)入账价值=420-60+21.6=381.6万元

(4)账务处理

甲公司

乙公司

借:

无形资产——商标权 338.4

应交税费——增(进) 21.6

长期股权投资减值准备 140

贷:

长期股权投资——丙公司 500

借:

长期股权投资——丙公司 381.6

累计摊销 60

贷:

无形资产——专利权 420

应交税费——增(销) 21.6

【例7-4】(涉及补价)2×18年12月1日,甲公司拥有一个距离生产基地较远的仓库,该仓库账面原价350万元,已计提折旧235万元;乙公司拥有一项联营企业长期股权投资,账面价值105万元,两项资产均未计提减值准备。

由于仓库离市区较远,公允价值不能可靠计量;乙公司拥有的长期股权投资在活跃市场中没有报价,其公允价值也不能可靠计量。

双方商定,乙公司以两项资产账面价值的差额为基础,支付甲公司10万元补价,以长期股权投资换取甲公司拥有的仓库。

甲公司因转让仓库向乙公司开具的增值税专用发票上注明的销售额为115万元,销项税额为11.5万元。

假定增值税进项税额在取得资产时一次性抵扣,除增值税外,该项交易过程中不涉及其他相关税费。

甲公司

换出仓库:

账面原价350万元;已计提折旧235万元,无减值;公允价值无法取得;

开具增值税专用发票注明销售额115万元,销项税额11.5万元

另外,收到乙公司补价10万元,存入银行;

乙公司

换出长期股权投资:

账面价值105万元,无减值准备,公允价值无法取得

另外,以银行存款支付甲公司补价10万元。

(1)判断是否属于非货币性资产交换

结论:

该项交换属于非货币性资产交换

(2)判断以公允价值计量还是以账面价值计量

由于两项资产的公允价值不能可靠计量,因此,甲公司、乙公司换入资产的成本均应当以换出资产的账面价值为基础确定,不确认损益

(3)确定换入资产入账价值

甲公司换入资产(长期股权投资)入账价值=350-235-10+11.5=116.5

乙公司换入资产(写字楼)入账价值=105+10-11.5=103.5

(4)账务处理

甲公司

乙公司

借:

固定资产清理 115

累计折旧 235

贷:

固定资产 350

借:

长期股权投资 116.5(倒挤)

银行存款 10

贷:

固定资产清理 115

应交税费——增(销) 11.5

借:

固定资产 103.5(倒挤)

应交税费——增(进) 11.5

贷:

长期股权投资 105

银行存款 10

【例•单选题】(2017年考题)下列关于不具有商业实质的企业非货币性资产交换的会计处理表述中,不正确的是( )。

A.不涉及补价的,不应确认损益

B.涉及补价的,应当确认损益

C.收到补价的,应以换出资产的账面价值减去收到的补价,加上应支付的相关税费,作为换入资产的成本

D.支付补价的,应以换出资产的账面价值加上支付的补价和应支付的相关税费,作为换入资产的成本

【答案】B

【解析】账面价值模式计量的非货币性资产交换不确认损益。

【例•判断题】(2017年考题)对于不具有商业实质的非货币性资产交换,企业应以换出资产的公允价值为基础确定换入资产的成本。

( )

【答案】×

【解析】不具有商业实质的非货币性资产交换,应该以账面价值进行计量,所以应该以换出资产的账面价值为基础确定换入资产的成本。

【例•判断题】(2015年考题)非货币性资产交换不具有商业实质的,支付补价方应以换出资产的账面价值加上支付的补价和应支付的相关税费作为换入资产的成本,不确认损益。

( )

【答案】√

【例•多选题】(2012年考题)不具有商业实质、不涉及补价的非货币性资产交换中,影响换入资产入账价值的因素有( )。

A.换出资产的账面余额

B.换出资产的公允价值

C.换入资产的公允价值

D.换出资产已计提的减值准备

【答案】AD

【解析】换入资产的成本=换出资产的账面价值+为换入资产应支付的相关税费,这里强调用换出资产的账面价值,而A和D会影响换入资产账面价值。