财务管理实验具体内容.docx

《财务管理实验具体内容.docx》由会员分享,可在线阅读,更多相关《财务管理实验具体内容.docx(27页珍藏版)》请在冰豆网上搜索。

财务管理实验具体内容

财务管理实验

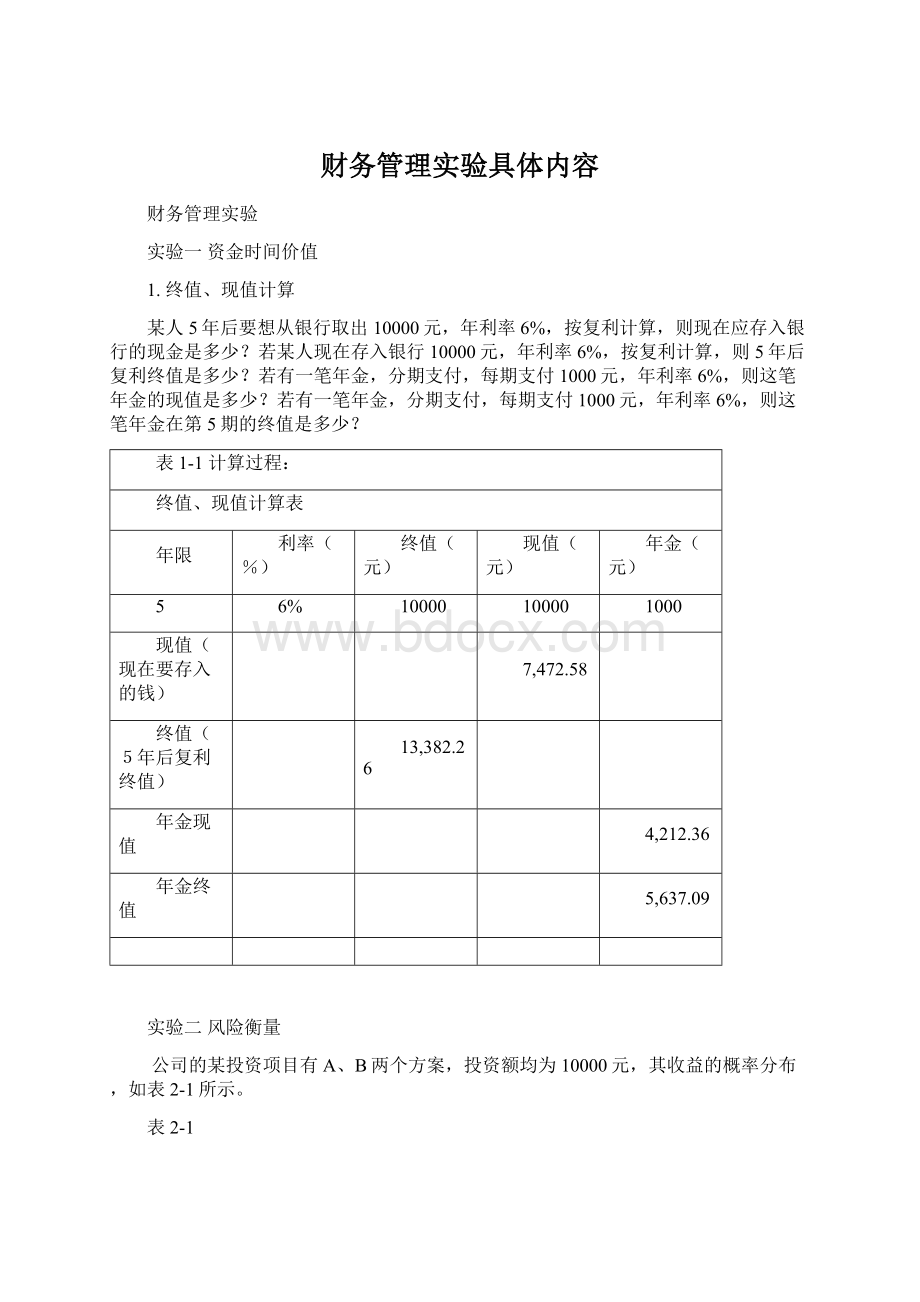

实验一资金时间价值

1.终值、现值计算

某人5年后要想从银行取出10000元,年利率6%,按复利计算,则现在应存入银行的现金是多少?

若某人现在存入银行10000元,年利率6%,按复利计算,则5年后复利终值是多少?

若有一笔年金,分期支付,每期支付1000元,年利率6%,则这笔年金的现值是多少?

若有一笔年金,分期支付,每期支付1000元,年利率6%,则这笔年金在第5期的终值是多少?

表1-1计算过程:

终值、现值计算表

年限

利率(%)

终值(元)

现值(元)

年金(元)

5

6%

10000

10000

1000

现值(现在要存入的钱)

7,472.58

终值(5年后复利终值)

13,382.26

年金现值

4,212.36

年金终值

5,637.09

实验二风险衡量

公司的某投资项目有A、B两个方案,投资额均为10000元,其收益的概率分布,如表2-1所示。

表2-1

经济情况

概率

收益率(%)

A方案

B方案

繁荣

0.3

90%

20%

正常

0.4

15%

15%

衰退

0.3

-60%

10%

合计

1.0

假设风险价值系数为8%,无风险收益率6%。

要求:

分别计算A、B方案的

(1)预期报酬率。

(2)标准差。

(3)置信区间。

(4)投资方案应得的风险收益率。

(5)投资收益率。

(6)根据计算结果进行风险收益权衡分析

表2-2计算结果:

风险收益初步计算

活动情况

概率(%)

A项目的预期报酬(%)

B项目的预期报酬(%)

(KA-K)2

(KB-K)2

繁荣

30%

90%

20%

0.5625

0.0025

正常

40%

15%

15%

0

0

衰退

30%

-60%

10%

0.5625

0.0025

合计

100%

无风险收益率(%)

6%

风险价值系数

8%

风险收益计算

预期报酬率K

15%

15%

标准差

58.09%

3.87%

置信区间

99.72%

15%±3*58.09%

15%±3*3.87%

95.44%

15%±2*58.09%

15%±2*3.87%

68.26%

15%±1*58.09%

15%±1*3.87%

风险收益率

4.65%

0.31%

投资收益率

10.65%

6.31%

结果分析:

A项目的实际报酬率有68.26%的可能性在15%±58.09%的范围内,风险较大;B项目的实际报酬率有68.26%的可能性是在15%±3.87%的范围内,风险较小。

但是,A方案的投资收益率高于B方案,即10.65>6.31,其标准离差也高于B方案,则取决于投资者对风险的态度。

风险厌恶型的投资者总会选择标准差较低的投资项目,风险爱好型的投资者则会选择标准差较高的投资项目。

实验三本金、利息偿还

购买一栋房子,办理了一笔期限为10年的抵押贷款。

贷款总金额为300000元,该抵押贷款的年利率为8%,与银行约定以等额偿还方式偿付贷款,那么,这笔抵押贷款的每年偿还额是多少?

其中多少用来偿还利息和本金?

表3-1

长期借款还本付息计算表

贷款金额(元)

300000

贷款期限(年)

10

贷款利率(%)

8%

表3-2计算结果:

长期借款还本付息计算表

年

年偿还额

支付利息

偿还本金

剩余本金

0

300000

1

44708.85

24000.00

20708.85

279291.15

2

44708.85

22343.29

22365.55

256925.60

3

44708.85

20554.05

24154.80

232770.80

4

44708.85

18621.66

26087.18

206683.62

5

44708.85

16534.69

28174.16

178509.46

6

44708.85

14280.76

30428.09

148081.37

7

44708.85

11846.51

32862.34

115219.03

8

44708.85

9217.52

35491.32

79727.71

9

44708.85

6378.22

38330.63

41397.08

10

44708.85

3311.77

41397.08

0.00

合计

447088.47

147088.47

300000.00

实验四筹资方式选择

A企业准备筹资购置一台设备,需200000元,使用年限10年,直接法折旧,报废后无残值,所得税税率33%。

A企业面临两种选择:

(1)举债筹资。

银行借款200000元,利率8%,10年内以等额偿还方式偿付,10年后报废。

(2)租赁筹资。

租赁公司租赁给A企业设备,10年内摊销,要得到8%资金收益率,出租人维修设备,而A企业不支付附加费用,租金在期末支付。

要求:

通过模型计算,对两种方案进行比较分析。

(1)举债筹资.

表4-1

长期借款还本付息计算表

借款金额

2000000

借款年利率

8%

8

借款年限

10

每年还款期数

1

总付款期数

10

所得税税率

33%

表4-2

年

还款额

偿还本金

偿还利息

折旧

1

298058.98

138058.98

160000.00

200000

2

298058.98

149103.70

148955.28

200000

3

298058.98

161031.99

137026.99

200000

4

298058.98

173914.55

124144.43

200000

5

298058.98

187827.71

110231.26

200000

6

298058.98

202853.93

95205.05

200000

7

298058.98

219082.25

78976.73

200000

8

298058.98

236608.83

61450.15

200000

9

298058.98

255537.53

42521.45

200000

10

298058.98

275980.53

22078.44

200000

(2)租赁筹资

表4-3

年

税款节约额

净现金流量

现值

1

118800.00

179258.98

170139.50

2

115155.24

182903.73

164767.31

3

111218.91

186840.07

159750.69

4

106967.66

191091.32

155073.61

5

102376.32

195682.66

150720.92

6

97417.67

200641.31

146678.27

7

92062.32

205996.66

142932.12

8

86278.55

211780.43

139469.65

9

80032.08

218026.90

136278.78

10

73285.89

224773.09

133348.06

合计

983594.63

1996995.15

1499158.91

租赁融资分析计算表

租金

2000000

每年付款次数

1

租赁年利率

8%

8

租赁年限

10

总付款次数

10

所得税税率

33%

表4-4

租赁摊销分析计算表

年

租金支付

税款节约额

租赁净现金流量

现值

1

298,058.98

98,359.46

199,699.51

189,540.16

2

298,058.98

98,359.46

199,699.51

179,897.65

3

298,058.98

98,359.46

199,699.51

170,745.68

4

298,058.98

98,359.46

199,699.51

162,059.30

5

298,058.98

98,359.46

199,699.51

153,814.83

6

298,058.98

98,359.46

199,699.51

145,989.77

7

298,058.98

98,359.46

199,699.51

138,562.81

8

298,058.98

98,359.46

199,699.51

131,513.68

9

298,058.98

98,359.46

199,699.51

124,823.15

10

298,058.98

98,359.46

199,699.51

118,473.00

合计

2,980,589.77

983,594.63

1,996,995.15

1,515,420.03

结果分析:

借款购买资产时,借款利息、折旧等费用可以抵税,租赁资产其支付的租金也可以抵税。

因此按净现值(NPV)进行计算分析。

借款分析模型中,在建立了相应的控件项按钮的情况下,在B2到B7单元格中,输入不同的值,贷款分析偿还表就会自动计算出不同的结果。

在租赁分析模型中,通过改变租赁模型中的各种控件项,对不同的选择,租赁分析摊销表也会自动计算出不同的结果。

这样有了借款分析模型和租赁分析模型,我们就可以非常方便的对多种方案进行比较,最后选择成本现值较小的方案。

实验五每股收益无差别点分析

某公司原有资本700万元,其中债务资本200万元,债务利率12%,普通股资本500万元,(发行普通股10万股,每股面值50元)。

由于扩大业务,需追加等资300万元,其筹资方式有两种选择:

(1)全部发行普通股:

增发6万股,每股面值50元;

(2)筹借长期债务:

债务利率仍为12%,利息36万元。

公司的变动成本率为60%,固定成本为180万元,所得税税率33%。

要求:

通过每股收益无差别点分析,对筹资方案进行决策。

表5-1

现有资本结构

筹资种类

债务资本

普通股

筹资金额(万元)

200

500

票面利率

12%

普通股股数(万股)

10

筹资总额(万元)

700

所得税税率

33%

变动成本率

60%

固定成本(万元)

180

表5-2

每股收益与销售额的关系计算表

销售额

500

750

1000

每股收益(方案1)

-0.1675

4.02

8.2075

每股收益(方案2)

-2.68

4.02

10.72

表5-3

备选筹资方案

方案

筹资种类

筹资金额(万元)

票面利率

普通股股数(万股)

方案1

普通股

300

6

方案2

长期债券

300

12%

图5-1

实验六最佳资本结构分析

某公司息税前盈余300万元,资金全部由普通股资本组成,股票账面价值2000万元,所得税税率33%。

企业的税后利润将全部作为股利发放,股利增长率为零。

该公司认为目前的资本结构不够合理,准备用发行债券购回部分股票的办法予以调整。

经测算,债务的现值等于其面值,在不同的负债水平下,债务的利率KB和普通股的β值,如表3-24所示。

同时已知证券市场的数据为:

无风险利率Rf为10%,平均风险股票必要报酬率Rm为14%。

要求:

计算不同债务水平下的企业价值和综合资本成本,并确定企业最佳资本结构。

表6-1

不同债务规模下的债务利率和普通股β系数及其他有关资料

方案

债务B(万元)

债务利率(%)KB

普通股β值

息税前利润EBIT

300

1

0

0

1.1

所得税税率T(%)

33%

2

100

6%

1.2

无风险报酬率KF(%)

8%

3

200

8%

1.25

平均风险股票必要报酬率RM(%)

14%

4

300

10%

1.48

5

400

12%

1.85

6

500

15%

2.2

表6-2

A

B

C

D

E

F

G

11

不同债务规模下的公司价值和综合资本成本

12

方案

债务B(万元)

KB(%)

KS

S(万元)

V(万元)

KW

13

1

0

0

14.60%

1376.71

1376.71

14.60%

14

2

100

6%

15.20%

1295.92

1395.92

14.40%

15

3

200

8%

15.50%

1227.61

1427.61

14.08%

16

4

300

10%

16.88%

1071.68

1371.68

14.65%

17

5

400

12%

19.10%

883.98

1283.98

15.65%

18

6

500

15%

21.20%

711.08

1211.08

16.60%

19

公司最大价值:

1427.61

20

公司最小综合资本成本:

14.08%

21

方案选择:

3

结果分析:

从表3-27中可以看出,在没有负债的情况下,公司的价值等于其普通股的价值,即1376.71.随着债务的增加,公司的价值开始逐渐增加,当债务增加到200万元是,公司的价值达到最大,即1427.61.此后,随着债务的增加,公司的价值开始逐渐下降。

从公司的综合资本成本的变化可以看出,债务规模为200万元时,综合资本成本最低,即14.08%。

因此,方案3的资本结构为最佳资本结构。

实验七投资方案选择

某公司现有三项投资机会,三个方案的有关资料如表6-1所示。

表7-1三个方案的有关资料

单位:

元

期间

A方案

B方案

C方案

净收益

现金净流量

净收益

现金净流量

净收益

现金净流量

0

0

-400000

0

-600000

0

-800000

1

40000

120000

45000

150000

55000

230000

2

40000

120000

45000

155000

70000

240000

3

40000

120000

50000

165000

75000

250000

4

40000

120000

55000

160000

65000

190000

5

40000

120000

55000

220000

75000

230000

合计

200000

200000

250000

250000

340000

340000

要求:

(1)如果该企业采用行业基准投资收益率10%作为三个投资方案的贴现率,计算三个方案的净现值;

(2)计算三个方案的内含报酬率。

(3)三个方案为互斥方案,试做出有关投资决策;如果三个方案为独立方案,试做出三个方案的优先排定次序。

表7-2

A

B

C

D

E

F

G

1

项目投资决策计算分析表

2

年项目

A方案

B方案

C方案

3

净收益

现金净流量

净收益

现金净流量

净收益

现金净流量

4

0

0

-400000

0

-600000

0

-800000

5

1

40000

120000

45000

150000

55000

230000

6

2

40000

120000

45000

155000

70000

240000

7

3

40000

120000

50000

165000

75000

250000

8

4

40000

120000

55000

160000

65000

190000

9

5

40000

120000

55000

220000

75000

230000

10

合计

200000

200000

250000

250000

340000

340000

11

计算、比较分析

12

基准收益率(%)

10%

13

净现值NPV

54894.41

34314.60

67851.18

14

内含报酬率IRR(%)

15%

12%

13%

结果分析:

如果三个方案为互斥方案,在做出有关投资决策时,应选择净现值最大的方案为最优方案。

由于67851.18>54894.41>34314.6,因此选择方案C。

如果三个方案为相互独立的方案,应选择按照内含报酬率由大到小的顺序排定三个方案的优先次序。

由于15%>13%>12%,因此按照A、C、B的顺序优先安排投资。

实验八固定资产更新决策

某公司现有一台旧设备,由于生产力能力低下,现正在考虑是否更新的问题,有关资料如下:

(1)旧设备原值15000元,预计使用年限10年,现已使用6年,最终残值为1000元,变现价值为6000元,年运行成本为8000元;

(2)新设备原值20000元,预计使用年限10年,最终残值为2000元,年运行成本为6000元,

(3)企业要求的最低报酬率为10%。

现有两种主张,有人认为由于旧机器设备还没达到使用年限,应继续使用;有人认为旧机器设备的技术程度已不理想,应尽快更新,你认为如何?

表81

固定资产更新决策计算分析表

旧设备

新设备

原值

15000

20000

预计使用年限

10

10

已经使用年限

6

0

最终残值

1000

2000

变现价值

6000

20000

年运行成本

8000

6000

最低报酬率

10%

10%

计算与分析

不考虑货币时间价值

旧设备的年平均成本

9250

新设备的年平均成本

7800

考虑货币时间价值

旧设备的年平均成本

9677

新设备的年平均成本

9129

结论

更新设备

表8-1中计算结果表明:

在不考虑货币时间价值,旧设备的年平均成本为9520元,高于新设备的年平均成本7800元。

而考虑货币时间价值时,在最低报酬率为10%的条件,旧设备的年平均成本为9677.35元,仍高于新设备的年平均成本9129.42元。

因此,更新旧设备使用新设备,为最优选择。

实验九现金管理

(1)某企业有四种现金持有方案,他们各自的机会成本、管理成本、短缺成本如表6-1所示。

表9-1

现金持有方案

单位:

元

项目

甲方案

乙方按

丙方案

丁方案

现金持有量

25000

50000

75000

100000

机会成本

3000

6000

9000

12000

管理成本

20000

20000

20000

20000

短缺成本

12000

6750

2500

0

要求:

计算四种方案的现金持有总成本,并进行决策分析。

(2)某企业预计全年需要现金80000元,现金交易性成本每次80元,有价证券投资的年利率为10%,要求:

计算最佳现金持有量

(3)某公司有价证券的年利率为9%,每次固定转换成本为50元,公司认为任何时候其银行活期存款及现金余额均不低于1000元,有根据以往经验测算出现金余额波动的标准差为800元。

那么当该公司的现金余额达到控制上限时,他将以多少现金去投资于有价证券?

(1)成本分析模式

表9-2单位:

元

现金持有方案

项目

甲方案

乙方按

丙方案

丁方案

现金持有量

25000

50000

75000

100000

机会成本

3000

6000

9000

12000

管理成本

20000

20000

20000

20000

短缺成本

12000

6750

2500

0

表9-3单位:

元

现金持有总成本计算表

项目

甲方案

乙方按

丙方案

丁方案

机会成本

3000

6000

9000

12000

管理成本

20000

20000

20000

20000

短缺成本

12000

6750

2500

0

总成本

35000

32750

31500

32000

从表中可以分析出丙方案的总成本最低,为31500元,则对应的先进持有量75000元伟最佳现金持有量。

由于最佳现金持有量分析表模型中各单元格之间建立了有效的链接,并且分析表与数据之间也建立了动态链接,对于不同方案,只要改变其基本数据,就可以立即自动得到分析表和相应的分析表,由此得到最佳现金持有量。

实验十应收账款管理

某公司当前采用45天按发票金额付款的信用政策,拟将信用政策放宽至60天,仍按发票金额付款不给折扣,但考虑到竞争对手,为了吸引顾客及早付款,提出了2/30,N/60的现金折扣条件,故几乎有一半顾客将享受现金折扣的优惠,其他资料如表6-2所示。

表10-1

目前信用政策

新信用政策

项目

方案A

方案B

销售额(元)

100000

110000

120000

销售利率(%)

20%

20%

20%

收账成本率(%