九阳全面财务报表分析.docx

《九阳全面财务报表分析.docx》由会员分享,可在线阅读,更多相关《九阳全面财务报表分析.docx(33页珍藏版)》请在冰豆网上搜索。

九阳全面财务报表分析

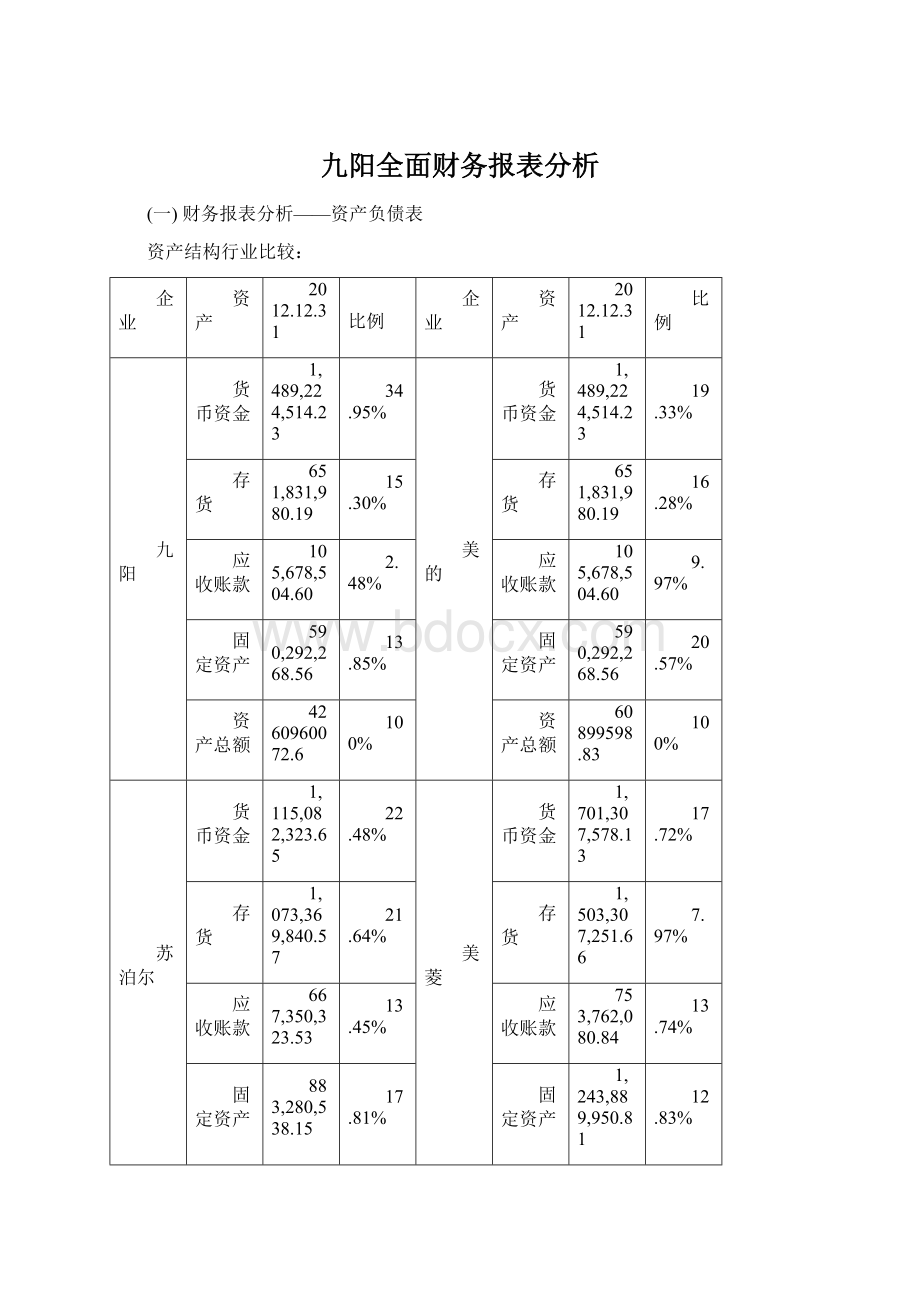

(一)财务报表分析——资产负债表

资产结构行业比较:

企业

资产

2012.12.31

比例

企业

资产

2012.12.31

比例

九阳

货币资金

1,489,224,514.23

34.95%

美的

货币资金

1,489,224,514.23

19.33%

存货

651,831,980.19

15.30%

存货

651,831,980.19

16.28%

应收账款

105,678,504.60

2.48%

应收账款

105,678,504.60

9.97%

固定资产

590,292,268.56

13.85%

固定资产

590,292,268.56

20.57%

资产总额

4260960072.6

100%

资产总额

60899598.83

100%

苏泊尔

货币资金

1,115,082,323.65

22.48%

美菱

货币资金

1,701,307,578.13

17.72%

存货

1,073,369,840.57

21.64%

存货

1,503,307,251.66

7.97%

应收账款

667,350,323.53

13.45%

应收账款

753,762,080.84

13.74%

固定资产

883,280,538.15

17.81%

固定资产

1,243,889,950.81

12.83%

资产总额

4,960,254,989.12

100%

资产总额

7,886,140,432.47

100%

通过行业比较,可以发现:

九阳的货币资金占总资产的比重比其他企业要大,说明企业可使用现金较多,具有较好的短期偿债能力;企业的应收账款较其他企业来说比重较小,说明企业一般采取现销方式,采用比较严格的信用政策;企业的其他资产如固定资产、存货和行业差不多。

1、项目质量分析——流动资产

(1)货币资金

2012

2011

库存现金

228,168.66

232,746.55

银行存款

1,488,996,345.57

1,528,472,982.03

其他货币资金

0

0

(2)、应收账款分析

应收账款数量变化:

由图可以看出,九阳在2012年应收账款的数额增长较快,在附注中并未说明,通过其他数据可以看出,企业在2012年面临较大竞争压力,企业为扩大销售,放宽销售政策所致。

应收账款账龄分析:

2012账面余额

2012坏账准备

2011账面余额

2011坏账准备

金额

比例

金额

比例

1年以内

106,817,180.27

95.17

5,340,859.02

41,513,670.97

88.36

2,075,683.55

1-2年

2,074,989.69

1.85

207,498.97

4,038,036.50

8.59

403,803.66

2-3年

3,335,114.81

2.97

1,000,534.44

456,207.87

0.97

136,862.36

3-4年

0

0

0

976,357.34

2.08

488,178.67

4-5年

561.3

0.01

449.04

0

0

0

由数据可以看出,九阳大部分的应收账款账龄在一年以内,三年以上的应收账款只有1%,说明企业的应收账款的质量较好,坏账可能性较小。

应收账款周转率行业比较:

企业

应收账款周转率

九阳

66.09

苏泊尔

10.50

美的

11.56

美菱

14.05

通过行业分析,可以看出:

在家电行业中,九阳的应收账款周转率较大,说明企业的应收账款周转较快,周转天数较短,保证了资金的回笼。

(3)存货

2012

2011

在途物资

418,442.55

原材料

76,516,646.11

58,245,274.17

库存商品

274,453,913.59

379,009,096.74

委托加工物资

10,076,686.02

8,218,230.97

包装物

455,155.07

462,770.16

开发成本

289,911,136.85

194,768,887.00

存货周转率行业比较:

企业

存货周转率

九阳

4.97

苏泊尔

4.64

美的

4.72

美菱

4.22

通过行业比较可以看出:

九阳的存货周转率与同行业基本型同,说明企业的存货周转状况良

好。

(4)、项目质量分析-孙文伯

项目

2

2011

2012

货币资金

35.01%

37.92%

35.11%

39.45%

34.95%

应收账款

0.17%

0.02%

0.28%

1.13%

2.48%

存货

13.95%

11.02%

15.74%

16.57%

15.3%

长期股权投资

1.01%

1.41%

0.68%

1.02%

0.91%

固定资产

12.32%

11.29%

18.82%

14.48%

13.85%

在建工程

0.02%

0.02%

0.01%

1.72%

3.64%

预付款项

0.74%

0.51%

1.01%

0.77%

0.44%

应收利息

0%

0%

0%

0.12%

0.1%

其他应收款

0%

0%

0%

0.32%

0.48%

其他流动资产

0%

0%

0%

0%

1.37%

无形资产

9.89%

15.41%

11.05%

7.57%

6.72%

递延所得税资产

0.36%

0.21%

0.65%

0.7%

0.69%

a.货币资金占份额最大,保持了较好的流动性和收现能力;

b.存货也是主要构成部分。

在产品是构成存货最主要的部分,且呈现增加并趋于稳定的趋势。

c.应收账款连年增加,反映了销售收入的快速增长,但要注重回收力度,避免产生坏账。

2、项目质量分析——非流动资产-李策

2

2011

2012

长期股权投资

0

0

0

39,578,252.30

38,941,816.92

持有至到期投资

10,258,630.14

0

0

0

0

固定资产

218,807,974.09

495,482,608.16

478,173,204.26

559,960,417.53

590,292,268.56

在建工程

89,075,699.50

1,925,903.69

232,473,284.65

66,467,099.74

155,104,723.87

无形资产

138,149,944.89

191,284,037.44

280,703,528.90

292,856,317.08

286,379,333.73

递延所得税资产

11,565,731.40

46,273,628.06

42,983,709.21

26,877,884.52

29,511,913.49

总资产

3,676,140,716.76

4,005,403,289.47

4,332,940,989.97

3,867,070,220.66

4,260,960,072.60

由收据可以看出:

非流动资产中固定资产所占比重最大,其次为无形资产和在建工程。

总体来说,公司的固定资产和无形资产占总资产的比重呈上升趋势,说明企业在扩大生产,同时加大研发支出。

2009年,在建工程转入固定资产,在建工程所占比重下降,固定资产所占比重上升。

2009-2010年,增加了年产800台豆浆机的设备、六万吨大豆加工项目、25万台商用豆浆机项目、九阳大厦建安工程等,导致在建工程增加。

2011年:

(1)长期股权投资期末数较期初数增长100%(绝对额增加3,957.83万元),主要是本期新增投资较多所致。

(2)在建工程期末数较期初数下降71.41%(绝对额减少16,600.62万元),主要是子公司九阳置业建造的九阳大商项目根据董事会决议以及杭州市发改委项目批复,将用于商业开发,本期由在建工程转入存货-开发成本所致。

(3)递延所得税资产项目期末数较期初数下降了37.47%(绝对额减少1,610.58万元),

主要系本期公司资产减值准备及预提费用性质的负债所导致的可抵扣暂时性差异金额较上

年减少较多所致。

固定资产周转率行业比较:

企业

固定资产周转率

九阳

8.59

苏泊尔

7.86

美的

5.86

美菱

11.76

通过与同行业其他企业比较可以看出:

九阳的固定资产周转率与行业其他企业相差不多,说明企业的固定资产周转率处于正常水平;同时九阳比苏泊尔和美的的周转率要高,说明企业固定资产的周转较快,盈利能力较强。

3、项目质量分析—负债

4、结构分析—资产结构

2

2011

2012

流动资产

3,208,282,736.74

3,270,437,112.12

3,298,607,262.95

2,880,734,374.49

3,160,165,641.03

非流动资产

467,857,980.02

734,966,177.35

1,034,333,727.02

986,335,846.17

1,100,794,431.57

总资产

3,676,140,716.76

4,005,403,289.47

4,332,940,989.97

3,867,070,220.66

4,260,960,072.60

从公司的资产结构可以看出,公司的流动资产所占比重较大,说明资产的流动性较好,资产风险较小。

同时可以看出,流动资产所占比重有下降趋势,这和企业扩大生产、增加固定资产投入有关。

但从各年趋势来看,流动资产与非流动资产的比例比较稳定,有利于企业的稳定发展。

5、结构分析——资本结构

2

2011

2012

所有者权益

2,417,045,444.61

2,825,127,109.50

3,029,482,738.69

2,590,054,892.50

2,954,860,930.27

非流动负债

32,328.77

0

0

982,653.74

925,662.45

流动负债

1,259,062,943.38

1,180,276,179.97

1,303,458,251.28

1,276,032,674.42

1,305,173,479.88

总资产

3,676,140,716.76

4,005,403,289.47

4,332,940,989.97

3,867,070,220.66

4,260,960,072.60

由企业的资本结构可以看出,所有者权益所占比重要大于总负债所占比重,说明企业采取稳健的筹资政策,对外部负债的依赖性较小。

在负债构成中,流动负债占绝大部分,因为企业有充足的资金偿还短期债务。

从各年的趋势可以看出,企业的资本结构变动性较小,比较稳定,有利于企业的平稳发展。

6、财务指标分析——偿债能力-刘分红

2

2011

2012

流动比率

2.55

2.77

2.53

2.26

2.42

速动比率

2.30

2.53

2.25

1.76

1.92

资产负债率

0.34

0.29

0.30

0.33

0.31

产权比率

0.52

0.42

0.43

0.49

0.44

流动比率和速动比率分析:

流动比率经验值为1.5-2,速动比率经验值为1-1.5。

九阳的流动比率和速动比率和经验值相比都略高。

由此可见九阳的短期偿债能力还是比较乐观的。

从近五年来看2009年的比率最高,但09年之后有下降趋势。

11年与10年相比速动比率有大幅下降主要是存货的变动:

存货期末数和期初数相比增长75.05%(绝对额增加27,470.19万元),主要系子公司九阳置业建造的九阳大商项目根据董事会决议以及杭州市发改委项目批复,将用于商业开发,本期由在建工程转入存货-开发成本。

12年开始恢复到以前的水平。

从总体来看九阳的短期偿债能力不容置疑,1元的流动负债有2元的流动资产来保障。

但是流动性越强,企业的盈利能力越弱,企业可以利用暂时闲置的资金用于短期投资,获取或比实际价值。

资产负债率:

连续五年九阳的资产负债率都在0.3左右没有太大变动。

一般来说资产负债率在0.5左右比较合适,但九阳的资产负债率明显低于经验值,只可能和九阳的财务人员的类型有关,其CFO比较保守,没有充分利用财务杠杆作用。

虽然公司的财务风险小了,但是有利能力可能会受此影响。

产权比率:

反映企业基本财务结构是否稳定,表明债权人投入的资本受到股东权益的保障程度,产权比率越低,企业长期偿债能力越强,债权人权益保障程度越高,承担的风险越小。

九阳的产权比率近五年一直在0.5上下有微小的波动,由此可以看出,企业采取稳健的经营战略,降低财务风险,保证企业稳定的获利能力。

7、财务指标分析——运营能力-周曲艺

2

2011

2012

存货周转率

11.62

9.70

10.54

6.67

4.97

应收账款

周转率

78.74

115.38

165.25

137.74

66.09

总资产

周转率

1.79

1.21

1.28

1.27

1.22

1.存货周转速度的快慢,不仅反映出企业采购、储存、生产、销售各环节管理工作的好坏,而且直接影响到企业的偿债能力及获利能力,而九阳的存货周转率自2010年开始下降,说明周转速度变慢,周转天数边长,企业在生产销售方面可能出现一些问题。

2.应收账款2008年至2009年上升,是因为营业收入逐年增长,应收账款逐年降低,二2011、2012年营业收入有所下降,应收账款上升,导致应收账款周转率下降。

3.总资产周转反映出企业单位资产创造销售收入净额,体现企业在一定期间全部资产从投入到产出周而复始的流转速度,全面反映企业全部资产的管理质量和利用效率。

九阳的总资产的周转能力保持稳定,但效率不高。

(二)财务报表分析——利润表-刘分红

1、近五年净利润变动情况(发展能力)

净利润分析:

净利润09年达到最高点,以后三年呈现下降趋势。

这主要是因为:

(1)近三年营业收入本期数较上年同期数都有所下降,主要系市场竞争越来越激烈,销售规模较上年有所下降所致。

(2)营业税金及附加有了大幅度增加,主要系根据国务院《关于统一内外资企业和个人城市维护建设税和教育附加费制度的通知》(国发(2010)35号),杭州九阳公司、苏州九阳公司和本公司从2010年12月份起需缴纳城市维护建设税和教育费附加所致。

基于上述两个主要原因九阳的净利润表现为下降趋势。

2、近五年利润总额变动情况(发展能力)

利润总额的分析:

利润总额2012年同近五年相比处于最低点,这主要是因为市场竞争激烈营业收入比上年下降,资产减值损失同上年相比增加了5538285.89,增长率为108.18%。

营业外支出比上年增长16234070.02,增长率为13.13%。

管理费用也比上年有所增长,综合来看导致了利润总额趋于下降。

3、近五年项目趋势分析(发展能力分析)

2

2011

2012

营业收入

4,323,444,775.48

4,636,424,794.75

5,346,505,242.06

5,199,331,120.79

4,941,836,029.16

营业成本

2,674,227,267.21

2,844,982,800.00

3,402,944,132.38

3,358,923,758.24

3,209,849,474.70

销售费用

695,847,054.13

746,007,178.21

791,432,429.53

782,929,056.93

681,720,577.60

财务费用

-23,808,220.97

-42,854,081.25

367,015,763.36

-40,677,143.74

-33,066,533.68

管理费用

240,520,537.77

326,751,472.09

-41,575,979.80

357,366,575.50

406,273,845.55

营业收入2008至2010年逐年上涨,但2011年至2012年下降,说明九阳在销售规模上没有继续扩大的趋势。

而营业成本小幅度上升,与营业收入基本保持同幅度增长。

销售费用基本保持平衡不变,说明企业在销售方面并没有要扩大规模的趋势,在市场开发和劳务费方面支出保持平衡。

九阳财务费用基本在零费用徘徊,说明九阳在资金方面并没有大的需求,贷款规模以及对其他企业的贷款等没有大的变化,暗示了九阳在资金方面充足,能够满足企业的需要,但是也表示了九阳没有扩大生产规模、追求进一步发展的趋势。

4、结构分析:

-孙文伯

(一)、分行业;

(二)、分产品;

(三)、分地区;

结论:

1.收入主要来源于国内市场的小家电行业,并相对专注于厨房用电器。

2.从行业角度,小家电行业占据有利地位,粮食初加工行业尚处于起步阶段。

3.从产品角度,产品类型多元化正处于推行阶段,进程相对令人满意。

4.从地区看,国内销售成本下降,发展相对成熟,海外市场仍处于起步阶段,成本增加,利润相对较低。

5、获利能力比率分析-李策

(1)获利能力比率分析

2

2011

2012

成本费用利润率

20.44%

20.24%

18.32%

15.88%

15.19%

毛利率

38.15%

38.64%

36.35%

35.40%

35.05%

销售净利率

14.80%

15.40%

12.64%

10.66%

10.41%

资产净利率

26.53%

18.59%

16.21%

13.51%

12.66%

净资产收益率

44.45%

27.24%

23.08%

19.72%

18.56%

核心利润率

16.98%

16.31%

15.29%

13.50%

13.08%

主要是食品加工机系列产品受行业形势影响同比下降,同时行业内竞争越来越激烈,致使公司整体销售收入下降,最终结果是净利润的不断下降。

由图标可以看出,企业的各项盈利指标都在下降。

(1)企业的成本费用利润率逐年下降,企业在每投入单位成本费用所获取的利润额逐年下降,即企业为获取相同收益付出的成本越来越多,企业投入产出比率逐年下降,说明企业的经营效益在下降。

(2)企业的毛利率在40%以下,表明企业的盈利空间并不是很大,同时由趋势图可以看出,毛利率有下降趋势,说明企业面临的竞争很大,利润空间在下降。

(3)销售净利率也在呈下降趋势,说明每一元营业收入带来的净利润在逐年将少,即营业收入的收益水平在下降。

企业应在扩大销售的同时,注意改进经营管理,提高盈利水平。

(4)资产净利率和净资产收益率在不断下降,尤其在2009年下降明显,这说明企业资产的获利能力在不断下降,这是由于企业净利润在下降,而资产总额和净资产增加的结果。

随着行业内竞争的加剧,企业的营业收入、营业利润在不断减少,获利空间越来越小,企业要不断改善经营,降低成本,提高效益。

(2)获利能力行业比较分析-周曲艺

在进行同行业比较时,我们选择了同处于高端家电行业的另一个知名品牌,美的。

九阳的净资产收益率虽然逐年下跌,但总体上比美的要高。

可见,九阳的所有者权益的获利方面在同行业中石比较高的。

但是仍然每年都在下降,而美的则相对稳定一些。

九阳需要重视其净资产收益率,否则可能影响股东及债权人对九阳的评价。

销售净利率方面九阳仍旧比美的要好,是美的的2至3倍。

但是九阳在逐年下降,美的逐年上升,可见从发展前景来看,美的要比九阳有更好地发展前景。

九阳的毛利率仍然高于美的,虽然美的10年有个较大的上升,但随之下降。

九阳虽然稍有下降,但保持比较稳定的发展趋势。

再看成本费用利润率可以发现,九阳成本费用率处于较高的位置,但没有超过20%,而美的则在成本费用率保持较低的水平,发展前景仍旧比九阳要好。

6、盈利能力比率行业分析:

企业

销售净利率

销售毛利率

核心利润率

九阳

10.41%

35.05%

1.37%

苏泊尔

7.47%

29.11%

8.75%

美的

6.69%

22.81%

6.65%

美菱

1.73%

23.78%

1.37%

通过与同行业比较发现:

九阳的销售净利率和销售毛利率都比其他企业要高,说明企业的盈利能力在同行业中较好。

与其他企业相比,企业的核心利润率较小,说明企业的营业税金及附加、三大期间费用占比例较大,企业应不断改善经营,适当降低期间费用的比率。

(三)财务报表分析—现金流量表分析

1、经营活动产生的现金流量

经营活动产生的净现金流量

(1)经营活动产生的现金流入

A.销售商品,提供劳务收到的现金-刘分红

1)销售商品、提供劳务收到的现金数量变化

年份

2

2011

2012

销售商品收到的现金

5,384,110,967.48

5,598,571,524.79

6,070,531,713.51

6,061,540,066.66

5,490,340,680.82

从表中数据可以看出:

近五年来销售商品提供劳务收到的现金先增加后减少,10年和11年最多,这是因为这两年销售规模扩大,收回了以前年份的应收账款,并且今年的销售收入收回来的比率也比往年大。

九阳在这两年间在市场上的地位逐渐提高,话语权增强。

但是12年销售商品提供劳务收到的现金有了大幅度下降,这是因为九阳为了扩大销售放宽了销售政策,使得收到的现金减少,并且市场竞争激烈,九阳的销售规模也有所减少导致。

2)销售收现率

年份

2

2011

2012

销售收现率

1.25

1.21

1.14

1.17

1.11

销售收现率经验值为1.17,而08年09年九阳的销售收现率远高于标准,这说明本期销售不仅收到了全部现金,而且还收回了以前年份的应收账款或者是预收账款的增加。

但是2012年该比率下降到了1.11,这说明企业采用了比较宽松的销售着政策,促进商品的流通,导致收回的现金变少。

3)销售收现率行业比较:

企业

销售收现率

九阳

1.11

苏泊尔

1.15

美的

0.78

美菱

0.70

九阳的销售收现率为1.11,在1.17附近,说明企业的赊销比率较小;与同行业比较,企业的销售收现率高于一般企业,说明销售收现情况较好。

4)交易双方以非现金资产清偿债务而减少的经营性应收项目

年份

2

2