AOI设备市场分析报告.docx

《AOI设备市场分析报告.docx》由会员分享,可在线阅读,更多相关《AOI设备市场分析报告.docx(29页珍藏版)》请在冰豆网上搜索。

AOI设备市场分析报告

2017年AOI设备市场分析报告

图目录

表目录

1.AOI代替人工目检,背靠需求市场本土设备商独具优势

AOI全称自动光学检测,是一种基于光学原理利用机器视觉替代人工目检的检测技术。

AOI设备主要应用于PCB、FPD、半导体、光伏、汽车电子等行业的工业检测。

对于AOI设备的需求有以下两个大背景:

1、消费电子技术发展日新月异,元件呈微型化、复杂化趋势,同时产能效率的提高,两者都对检测的精度、准确性以及检测效率提出了更高要求,人工目检已经难以满足要求;2、人工成本逐年上升,工作质量依赖于个人状态,已无法适应工业升级背景下自动化流水线作业的需求,利用状态稳定、可适应大规模生产的自动检测设备代替检测工人是必然的历史趋势。

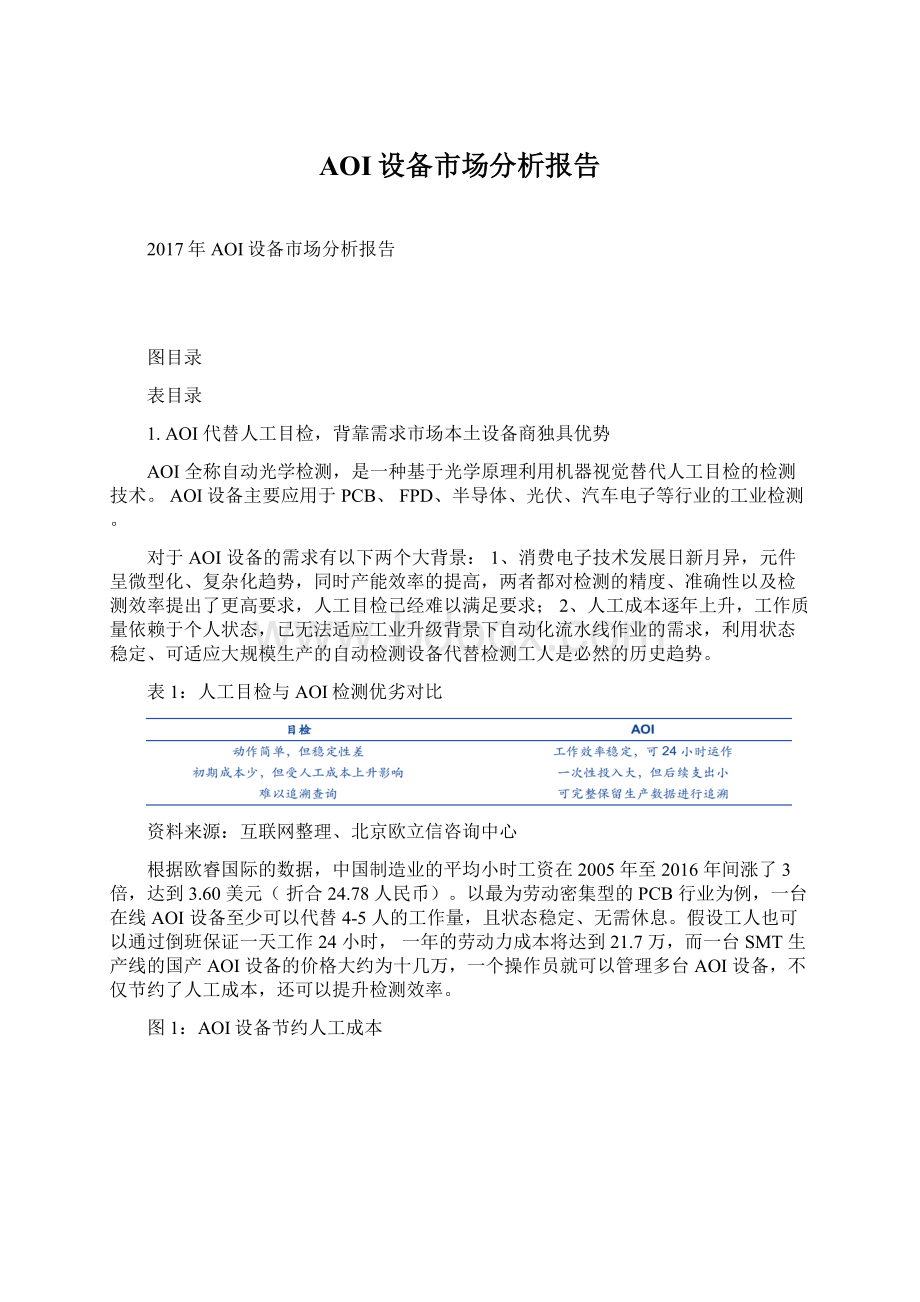

表1:

人工目检与AOI检测优劣对比

资料来源:

互联网整理、北京欧立信咨询中心

根据欧睿国际的数据,中国制造业的平均小时工资在2005年至2016年间涨了3倍,达到3.60美元(折合24.78人民币)。

以最为劳动密集型的PCB行业为例,一台在线AOI设备至少可以代替4-5人的工作量,且状态稳定、无需休息。

假设工人也可以通过倒班保证一天工作24小时,一年的劳动力成本将达到21.7万,而一台SMT生产线的国产AOI设备的价格大约为十几万,一个操作员就可以管理多台AOI设备,不仅节约了人工成本,还可以提升检测效率。

图1:

AOI设备节约人工成本

资料来源:

上海科测电子科技有限公司

在国外AOI设备已经有一定的历史,最早于1982年以色列的Orbotech就开始涉足AOI领域,国内则是到了2004年由后来成立东莞神州视觉的团队首次研制出第一台国产AOI设备,2006年中导光电团队首次研制出第一台国产面板检测AOI设备,到现在越来越多的人开始接受利用AOI设备代替人工检测。

从产值分布来看目前全球AOI设备的主要供应方为以色列,占比34%,日本、台湾、韩国跟随其后共占据49%;但从AOI行业市场的分布来看亚洲占比高达68%,其中大陆贡献了约1/4的份额,可以看到AOI设备的供应和市场在空间上有较大的错位。

由于大陆在PCB、面板和半导体行业的市场份额稳步提升,较大的市场需求使国产设备商具备了独特的优势:

1、随着设备精密度的提高运输难度增大,运输成本成为设备本土化生产的重要原因;2、相比国际厂商,本土厂商具备显著的本地化服务便利,售后服务响应快,市场营销能力强;3、国产设备性价比高,具备显著的价格优势;4、生产线国产化趋势下追求设备的国产化可以有效增强对于产业链上下游的掌控能力,随着时间的推移设备制造将逐渐向市场趋近。

图2:

全球AOI行业产值分布

资料来源:

OFweek,北京欧立信咨询中心

图3:

全球AOI行业市场分布

资料来源:

OFweek,北京欧立信咨询中心

2.工业升级提振AOI设备需求,各领域市场空间广阔竞争格局各异

AOI技术的主要应用领域包括PCB、FPD、半导体、光伏、汽车电子等行业,据IHS统计2015年中国AOI市场规模就已达到76.2亿元,占全球市场的20.9%;其中PCB行业占总市场的64.4%,规模达到49.1亿元。

图4:

2015年AOI设备主要应用领域及市场规模

资料来源:

IHS,北京欧立信咨询中心

图5:

2015年AOI设备主要应用领域占比

资料来源:

水木清华,北京欧立信咨询中心

图6:

AOI设备产业链上下游关系

资料来源:

牧德科技年报,北京欧立信咨询中心

AOI设备的上游主要包括光学元件供应商和机械元件、运动系统提供商,其中机械设备与其他技术的通用性较高,一般厂商均可提供;光学元件根据设备需求精密度要求不同,但除了高端设备对工业相机要求较高以外总体可选择的采购商较多,上游供应不会对设备商构成制约因素。

下游主要包括PCB、FPD、半导体和其他行业,不同行业集中度不同,对产业链的影响各异,下文会做具体分析。

2.1.PCB行业潜在需求量巨大,国产设备或薄利多销

对于PCB行业而言,从工艺、成本和客户需求几个角度来看对于AOI设备的需求都呈现上升趋势:

1、从技术工艺的角度看,PCB微型化导致人工目检无法满足要求,利用机器检测是大趋势;2、从生产成本的角度看,产品ASP不断下降而人工成本却不断上升,优化生产流程对成本进行精细化控制是厂商在激烈竞争中生存的法门,引进自动化检测设备是必要的选择;3、从客户需求的角度看,各种终端产品的复杂度不断提升,对稳定性要求也越来越高,AOI可以有效检测翘脚、虚焊等缺陷,增强产品可靠性,引入AOI设备是厂商争取客户订单的重要砝码。

随着对产品便携性的要求越来越高,电子元件的尺寸不断降低,从0402到0201到如今01005已经普及,而后者面积仅为前两者的16%和44%。

0402的元件已经很难用肉眼检测,更何况0201乃至01005元件。

另外维修难度也不断上升,0201已经必须利用显微镜进行维修,对于01005来说就更加困难,几乎不能返修,因此在生产过程中尽早发现缺陷就显得尤为重要。

在SMT生产线中引入AOI设备可以有效促进生产商保障质量、兼顾效率并减少未检测出的缺陷带来的损失。

从拆机报告中可以看到,一台iPhone6Plus手机仅01005元件就有1400个,如果仍然采用人工目检的方式,一条SMT产线至少需配备3-10人,不仅难度太大,还将承担巨额的人力成本;使用AOI设备进行检测,虽然初期投入较高但是后续支出相对较少。

图7:

不同规格电子元件尺寸对比

资料来源:

AOI自动光学检测仪设备网

图8:

iPhone手机中的电子元件

资料来源:

AOI自动光学检测仪设备网

AOI设备在SMT产线中的位置通常为印刷后、贴片后(炉前)和回流焊后(炉后),其中印刷后是检测的重要位置,数据显示60%-70%缺陷出现在印刷环节,在印刷后若能及时发现焊膏缺陷,只需洗板重新印刷即能重新获得良品,维修成本最低;贴片后的位置可视情况选择是否放置,若能在回流焊前及时发现缺陷维修成本尚低,到回流焊后则不仅成本较高,还很有可能导致整个PCB报废,因此未来将对贴片后的检测也将更加重视;回流焊后作为产品流出前的最后检测是AOI最流行的位置,可有效提高产品良率。

根据2000年的销售数据,20.8%的AOI应用于印刷后,21.3%用于贴片后,57.9%用于回流焊后,也基本印证了这种分配属于市场认可的主流方案。

因此,考虑到未来工业升级对检测设备需求的提振作用,假设每条产线在炉前和炉后都安置一台全自动在线检测AOI,50%的产线选择在印刷后配备AOI设备,一条SMT产线平均需要约2.5台在线AOI设备;如果选择离线AOI的话通常一条产线需要一台,如果采用双贴现的二合一生产设备可以配备两台。

行业整体趋势向在线AOI方向发展,离线设备的技术要求低,但影响生产效率,往往适合用于抽检,随着在线AOI比例的上升,对于设备的绝对需求量也会有一定程度的上升。

图9:

检测设备在SMT产线的常见放置位置

资料来源:

SMT论坛,易科讯宣传资料,北京欧立信咨询中心

据统计我国SMT产线早已超过5万条,假设全部选择在线AOI设备,市场空间超过12.5万台,截止2012年仅有20%-30%的产线配备了AOI设备,根据我们的粗略估计目前产线上实际使用的AOI设备远不及市场空间的半数。

除了SMT检测,AOI设备在PCB行业还可以用于DIP检测、外观检测等。

其中DIP检测与SMT类似,最关键的放置位置是波峰焊后的检测;外观检测可针对包括HDI、柔性板在内的电路板。

图10:

PCB行业使用的AOI检测设备分类

资料来源:

OFweek,北京欧立信咨询中心

目前一台进口设备的寿命大约10年,国产设备略低一些,新投产产线的增量需求、原先产线启用自动检测设备的升级需求和老旧设备的换机需求都为AOI设备商提供了机遇。

由于PCB领域毛利率相对较低,继以色列、日本后,韩国、台湾企业也陆续退出PCB行业的AOI设备市场,鉴于目前约90%的PCB产能位于亚洲地区,而中国大陆所占份额呈逐年上升趋势,国产设备具备价格优势且售后服务成本低,大陆企业经过几十年的技术积累已逐步在该领域站稳跟脚,未来国产化率有望继续提升。

随着产能的转移和AOI设备普及度的提升,国产设备商有望借助本土优势占据获得更大市场份额。

图11:

全球PCB产值分布及变化情况(单位:

百万美元)

资料来源:

N.T.InformationLtd.,北京欧立信咨询中心

目前,国产AOI设备商大约有150家,主要集中在PCB领域中低端,其中有一定市场份额的不超过50家。

2015年行业竞争激烈,价格下降较快,一台PCB用国产AOI设备的价格大约在十万或以上不等。

总体来看PCB行业对AOI设备的需求量巨大市场竞争充分,外商陆续退出后国产厂商有望占据主要市场份额。

2.2.大陆面板产线投资热潮,AOI设备盈利空间广阔

我们认为国产AOI设备在FPD行业的潜在需求量很大,主要基于以下两个趋势:

1、OLED对LCD的替代趋势将增加市场对AOI设备的整体需求;2、大陆面板厂商逐渐承接海外产能,国产AOI设备技术水平提高且具备服务优势,AOI设备的国产化率有望逐渐提升。

一方面近年面板行业随着产品尺寸和分辨率的提高,人工误检率逐年上升,管理成本极高。

另一方面,目前TFT-LCD检测是AOI设备在FPD行业的主要市场,高世代TFT-LCD生产线对于良率的要求决定了AOI检测替代人工必将成为趋势。

图12:

人工检查漏检率随像素尺寸变化趋势

资料来源:

凌云光,北京欧立信咨询中心

图13:

OLED与LCD市场份额预测

资料来源:

UBIResearch,北京欧立信咨询中心

据不完全统计,目前大陆已投产的较低世代LCD、高世代LCD和OLED产线分别为18条、15条和12条,这些产线引入AOI设备或进行设备升级和更换构成了FPD行业对AOI设备的存量需求;规划或在建的LCD和OLED产线分别为18条和13条,投产之后将形成对检测设备的增量需求。

仅统计可查到投资金额的大陆在建高世代LCD和OLED产线,总投资金额为8960亿元,假设20%用于购买光学、电学检测设备,其中AOI设备约占10%,计算可得这些产线投产后会形成179.2亿元的AOI设备市场需求。

随着面板尺寸向大型化发展,10代以上TFT-LCD产线的玻璃基板尺寸已超过2米,面板设备的运输难度也越来越大,设备本土化是未来的整体趋势,国产厂商有望分享面板行业发展红利。

表2:

大陆在建面板产线投资金额汇总

资料来源:

互联网、北京欧立信咨询中心

面板制造可分为Array、Cell、Module三道工序,三道工序均需要引入AOI检测设备,且每一制程要求的检测项目各不相同,需根据应用场景对设备进行针对性的开发。

可应用自动检测的对象包括基板玻璃、CF、CG、LCM等,其中Array和Cell制程的市场空间是Module的十几倍。

不同制程之间对于设备的技术要求具备一定差异性,每家提供面板检测设备的厂商在三个制程的市场占有率各不相同。

目前Array制程检测设备市场主要被日企垄断,Cell制程则由日、韩、台湾的企业占据,我国检测设备厂商正尝试依托Module制程的技术积累逐步打入Array和Cell制程市场。

图14:

面板三大制程流程及所需设备

资料来源:

互联网整理,北京欧立信咨询中心

OLED对于AOI设备需求高于普通LCD产线

LCD与OLED对于AOI设备提出了不同的要求,由于发光原理不同,OLED无需滤光片,因此相对LCD不需要CFAOI检测设备,但OLED需要专门的Mura检测设备。

LCD的Mura主要出现在CF,而OLED由于工艺不同会产生蒸镀混色,各类Mura缺陷相对更加严重。

对于Mura缺陷的判定往往有一定主观性,AOI设备一方面可以有助于检测缺陷,更重要的是通过AOI检测获取亮度信号后,可以根据检测到的Mura进行光学补偿消除缺陷,也就是Demura技术。

该技术的主要难点主要有两个:

1、如何快速、准确地识别各类Mura缺陷;2、如何尽量提高补偿速度以减少产能损失。

目前三星和LG的OLEDDemura技术相对领先,由于OLED生产难度更高良率偏低,引入该技术后可以有效提高OLED产线良率,随着OLED的普及以及对良率的要求越来越高,具备Demura功能的AOI设备必将受到市场的欢迎。

资料显示一条OLED产线需要的AOI设备大约是LCD的3倍。

根据UBI预计,AMOLED市场规模在2016至2020年间将保持46%的年复合增长率,随着OLED对于LCD的替代率不断上升,对于AOI设备的需求也将成倍增加。

图15:

AMOLED和TFT-LCD结构对比

资料来源:

XX文库

图16:

DemuraOLED光学补偿技术

资料来源:

OLEDindustry,北京欧立信咨询中心

TP相对普通面板需要增加AOI检测项目

相比一般面板触摸屏还需要多一道TP检测,具体检测设备包括检测TouchSensor和ITO玻璃的AOI设备、检测宏观缺陷的BMAOI设备和FilmAOI等。

根据OFweek预测,触摸屏行业AOI设备需求量CG领域约1600台套、TP领域2000台套、模组及整机线4000台套,全产业合计将超过8000台套。

随着智能手机的发展触摸屏检测领域迎来商机,目前以色列Orbotech、德国ISRAVision、日本Kuroda、台湾由田新技、大陆中导光电等陆续切入该产业链抢占市场。

图17:

触摸屏基本结构

资料来源:

宏濑光电官网

AOI设备在FPD行业应用范围广泛,可检测项目多。

LCD、OLED面板和TP等不同产品,以及同一产品的不同制程,均需使用不同的AOI设备进行检测,因此行业整体对于AOI设备的需求量很大,仅一条产线可能就需要十几种不同类型的设备。

表3:

FPD领域常见检测设备类别

资料来源:

各公司年报、招股说明书、北京欧立信咨询中心

与PCB行业AOI设备充分竞争的市场格局完全不同,FPD下游行业集中度极高,全球前7的面板厂产能占比接近90%,前10的模组厂产能占比约77%;中国市场截止2015年仅京东方一家产能占比就达到43%,再加上华星光电和中电熊猫产能合计约占71%。

在下游集中度如此高的情况下,争取大客户的订单就显得尤为重要。

加上FPD行业检测项目种类极多,不同项目之间检测设备的兼容度较低,且往往需要针对不同客户的需求进行订制,对于设备商而言获取大订单有助于降低每台设备的可变成本,因此争取大客户是FPD检测行业

的关键。

根据精测电子和中导光电2016年年报及招股说明书,目前国产FPD行业AOI设备售价在100-400万不等,毛利率约40%,盈利空间极大。

尽管国外技术上更成熟一些,但根据OFweek机器视觉分析师估计,韩国同类AOI设备售价可能达到500万左右,德国的一些高端设备可能需要约800万,国产设备仍然具备显著的价格优势,对于国内面板商而言具备相当吸引力。

借助产能转移的大势,国内能达到FPD行业AOI技术门槛的龙头企业有望获得国内大客户的订单并形成规模经济效应,未来形成少数一两家龙头企业占据大部分高端市场份额的竞争格局。

2.3.技术具备相似性,国产设备商或可进军半导体市场

AOI设备在半导体领域主要应用于晶圆的外观检测、bumping检测、IC封装检测和对标记或logo的检测,在半导体制造业具有广泛的应用。

数据显示在20世纪90年代IC大约有300个引线,而到了21世纪引线的数目翻了数倍,并且出现了诸如BGA、CSP等先进封装技术,对于检测设备的要求大大提高。

另外晶圆尺寸变大、元件小型化导致标记越变越小等趋势都进一步增加了半导体行业对于自动检测设备的需求。

图18:

IC封装缺陷检测示意图

资料来源:

Vitrox招股说明书

图19:

IC零件表面标记缺陷检测示意图

资料来源:

Vitrox招股说明书

近年来随着IC封装技术逐渐由平面向3D发展,如3D堆叠封装、Fan-out晶圆级封装、SoC、SiP等技术对于自动检测设备的需求大大提升,未来可能还需要引入利用X光进行透视检测的AXI设备。

图20:

IC封装由平面向3D发展趋势图

资料来源:

IEK

随着大陆大尺寸晶圆和先进封装技术逐渐投产,国内半导体设备商将分享半导体产业转移带来的红利。

就半导体用AOI自动光学检测设备而言,国内还没有太多厂家有能力提供成熟产品,相对国外仍有较大差距。

相比PCB领域的AOI设备市场,半导体行业明显门槛更高,可以获得更高的利润空间,属于相对高端的市场。

从技术上看,半导体行业的AOI设备在IC封装检测上与PCB检测具有一定的相似性。

2015年底,台湾专攻PCB用AOI设备的牧德与IC测试厂久元联手欲借助在PCB领域的技术积累进军更高端的半导体封测AOI市场,这给我们提供了很好的借鉴。

大陆众多AOI设备商在PCB领域已有多年技术积累,随着半导体封测行业在大陆越来越繁荣,借助IC封测的经验大陆AOI厂商中实力强劲的龙头企业有机会渗透半导体领域,摆脱价格竞争的恶性循环分享大陆半导体产业发展红利。

2.4.其他行业应用广泛,前景可期

光伏CellSorter中的AOI设备主要负责检测太阳能玻璃基板、Finger、BusBar、表面缺陷和外观尺寸等,WaferSorter中则需要检测外观尺寸、放置角度以及MicroCrack。

在光伏行业的硅片外观检测与半导体行业非常类似,技术上有一定通用性,但需要的精度不同,国内东莞科隆威可以提供太阳能硅片检测AOI设备,中导光电的太阳能电池片分选机可以通过影射图像检测裂纹、黑芯等缺陷并自动将正常片、黑芯片、断线片和裂纹片等分类。

汽车电子汽车领域对于安全性的要求很高,往往认证时间长且进入门槛高,比如车用PCB对于检测的要求会更高一些。

ECU中又常包含继电器、线圈的元件,对检测设备的机构件设计提出了特殊要求,要求检测设备摄像头高度较高,并能同时聚焦于大小元件。

由于ECU往往无法通过ICT进行测试,使用非接触式的AOI设备成为比较好的选择。

另外车载设备往往与其他应用领域有不同之处,国内中导光电就专门开发了车载面板检测的设备。

医疗精确性和可靠性是医疗领域的基本要求,最早的微型元件就应用于心脏起搏器等对尺寸敏感而对价格不敏感的医疗应用领域。

随着医疗器材精密度和自动化程度越来越高,高质量检测设备逐渐成为刚性需求。

工业二维码随着对产品质量要求的提高,零件追踪和检验的需要使得二维码在工业领域广泛应用,AOI设备可快速扫描对比二维码,可大大提升企业品质控制水平。

3.国产厂商AOI技术趋近成熟,龙头发力突破中高端市场

3.1.AOI检测基本原理

AOI技术总体上是利用机器视觉模仿人工检测的过程,其基本原理与人工检测相似。

AOI以人工光源代替自然光,以光学透镜代替人眼晶状体,以CCD、CMOS等元件进行图像采集代替视网膜,最后经过算法处理将分析后的图像与之前采集的标准图像进行对比,利用图像对比+模式分析的方法代替人脑的分析过程得到检测结果。

图21:

AOI与人眼原理对比

资料来源:

北京欧立信咨询中心

图22:

AOI对比图像检测缺陷的原理

资料来源:

北京欧立信咨询中心

AOI系统主要由图像采集系统、运动控制系统、图像处理系统和数据处理系统组成,硬件设备主要分为六个部分:

光源、相机、电脑主机、丝杆、马达和机体。

其中光源是决定检测能力的重要因素,工业相机是实现完全国产化的主要瓶颈。

除了硬件之外,还需要配套的算法和软件实现检测。

图23:

基于图像处理算法的AOI检测原理示意

资料来源:

XX文库,E讯网

3.2.国内外存在差距,但不存在重大技术瓶颈

3.2.1.外商技术成熟,国产设备初涉3D市场

目前国内产线使用的主流仍是2DAOI设备,但随着终端产品对可靠性的要求变高以及返修成本的提高,3DAOI设备将逐渐普及,3D技术主要利用结构光或ToF原理采集元件的三维信息,可以有效检测包括翘脚、爬锡不良、虚焊在内的一些2DAOI容易漏检的缺陷。

在印刷环节常见缺印、偏移、沾污和桥连等缺陷使用2DAOI就可以检测,而且检测速度快且设备成本低;但在贴片后和回流焊后引入3DAOI设备可以有效降低漏检率。

未来三年内2DAOI仍将是市场的主流,但3D设备将以较高的年复合增长率增长,引入3D设备将成为获得下游厂商订单的重要砝码,并带来产线良率的提升。

表4:

2D和3DAOI设备对比

资料来源:

互联网整理,北京欧立信咨询中心

目前市面上大部分3DAOI设备来自Omron、KohYoung、SAKI、ViTrox等国外厂商,据不完全统计,国产3DAOI设备的主要有矩子的Edge和劲拓的JTA-800等产品,虽然技术成熟度与国外尚有一定差距,但已经开始涉足3D市场。

3.2.2.AOI光源市场竞争充分,集中度低

目前国内大部分产品使用同轴碗状三色光源成像,利用图像中三色光的比例分析检测缺陷。

大陆有许多厂商专门提供AOI光源,如乐视科技、沃德普、奥普特、纬朗光电等均有三色AOI光源产品,一些AOI设备厂商如矩子智能自己也有AOI光源装置方面的专利,相对而言AOI光源属于竞争性市场,毛利率有限。

图24:

同轴碗状三色光源

资料来源:

上海纬朗光电官网

图25:

三色光源成像原理

资料来源:

沃德普官网

图26:

同轴彩色光检测焊件缺陷原理示意

资料来源:

矩子科技宣传资料

3.2.3.进口工业相机助力国产高端设备

工业相机是基于CCD或CMOS将光信号转换为电信号组件,其性能将影响整个系统运行质量和效率。

以一块常见的PCB板为例,使用一个500万像素的相机所需的FOV将是1500万像素相机的2.5倍,也就意味着相同设备下所需的检测时间将前者是后者的2.5倍。

因此对于检测速度相对较慢的3DAOI设备来说,工业相机将对检测速度产生巨大影响。

图27:

工业相机影响AOI检测速度

资料来源:

XX文库

以大恒图像为代表的国内厂商提供工业相机解决方案,但在高端设备上通常还是使用进口相机,如最常见的E2V