各行业税负率.docx

《各行业税负率.docx》由会员分享,可在线阅读,更多相关《各行业税负率.docx(8页珍藏版)》请在冰豆网上搜索。

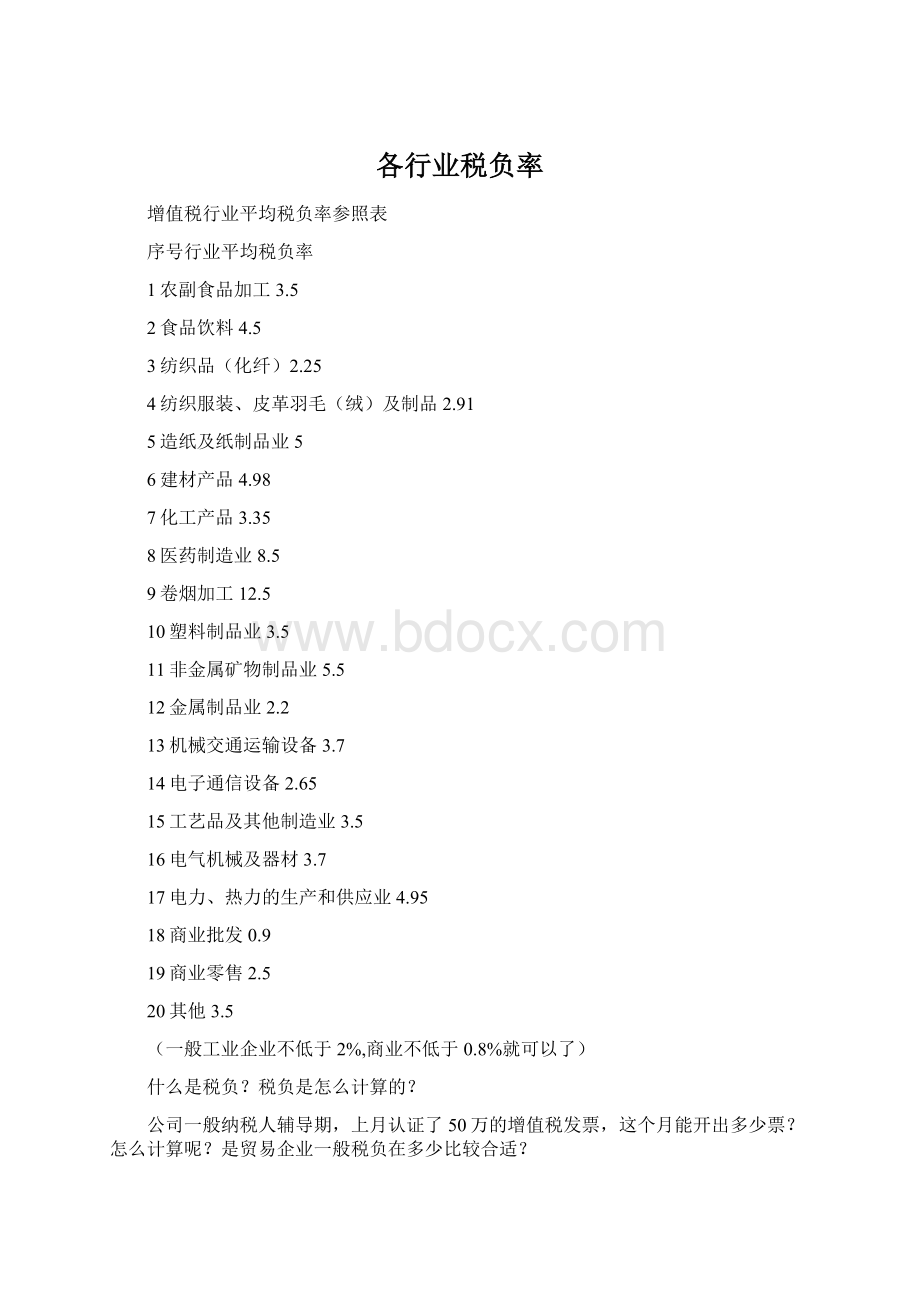

各行业税负率

增值税行业平均税负率参照表

序号行业平均税负率

1农副食品加工3.5

2食品饮料4.5

3纺织品(化纤)2.25

4纺织服装、皮革羽毛(绒)及制品2.91

5造纸及纸制品业5

6建材产品4.98

7化工产品3.35

8医药制造业8.5

9卷烟加工12.5

10塑料制品业3.5

11非金属矿物制品业5.5

12金属制品业2.2

13机械交通运输设备3.7

14电子通信设备2.65

15工艺品及其他制造业3.5

16电气机械及器材3.7

17电力、热力的生产和供应业4.95

18商业批发0.9

19商业零售2.5

20其他3.5

(一般工业企业不低于2%,商业不低于0.8%就可以了)

什么是税负?

税负是怎么计算的?

公司一般纳税人辅导期,上月认证了50万的增值税发票,这个月能开出多少票?

怎么计算呢?

是贸易企业一般税负在多少比较合适?

简单的说,税负就是税收造成的负担,税负率是指企业在一定时期内(一般一年)已交税金除以销售收入的百分比,但是由于各个企业的具体情况不同,因此说负率也有所差异。

如果是小规模纳税人一般就是指税率的3%;如果是一般纳税人因为有抵扣,所以税率不固定,但在行业间会有一个平均数,税务机关也是依此评估纳税人的。

也就是通常所说的税负率

其计算公式为:

税负率=应缴税金/销售收入*100%

一般税负率过低往往会引起税务局的关注,可以掌握在不低于1%(商业企业

1.5%左右),各行业的税负率是不同的,具体的税负率表是:

税负怎么计算?

?

比如:

月底交税前对经理要求要多少

理论税负率:

销售毛利*17%除以销售收入

实际税负率:

实际上交税款除以销售收入

税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例.

对小规模纳税人来说,税负率就是征收率:

3%(以前是商业4%,工业6%),而对一般纳税人来说,由于可以抵扣进项税额,税负率就不是17%或13%,而是远远低于该比例,具体计算:

税负率=当期应纳增值税/当期应税销售收入

当期应纳增值税=当期销项税额-实际抵扣进项税额

实际抵扣进项税额二期初留抵进项税额+本期进项税额-进项转出-出口退税-期末留抵进项税额

注:

1对实行"免抵退”的生产企业而言,应纳增值税包括了出口抵减内销产品应纳税额

2通常情况下,当期应纳增值税=应纳增值税明细账"转出未交增值税"累计数+”出口抵减内销产品应纳税额"累计数

问:

1.我单位是进出口贸易公司,以自营出口为主,取得进出口权及出口业务

已有3年,但最近业务比较少,不知现在对销售收入方面是否还有规定,比如

说,年销售额最少要达到180万.

2.外销收入占总销售收入的95%以上的自营生产企业的增值税税负率如

何计算.征税率为17%,退税率为13%.请列计算公式。

1、具有进出口经营权的企业在增值税一般纳税人年审时,不受年应征增值

税销售额须达到180万元以上的限制。

但2004年7月1日以后新办的具有进出口经营权的小型商贸企业必须自税务登记之日起,一年内实际销售额达到180万元以上,方可申请一般纳税人资格认定。

2、税负率={【年度销项税额合计+免抵退货物销售额X17%年度进项税

额合计-年度进项税额转出合计十年初留抵税额-年末留抵税额)】一【年度应税货物及劳务销售额(不包括免税货物及劳务销售额)+免抵退货物销售

额】}X100%。

如你第二问中,假设总销售收入为100万元,外销收入95万元,内销收入5万元,进项税金15万元,征税率17%,退税率13%,计算如下:

销项税金=50000*17%=8500元

进项税金转出=950000*(17%-13%)=38000元

应交税金=8500-(150000-38000)=-103500元

税负=[8500+950000*17%-(150000-38000)]/1000000*100%=5.8%

如此题,你公司未缴纳增值税,实际税负为0,但由于是外销产品实行免抵退税政策所致,又有征、退税率差,所以理论税负为5.8%。

企业所得税行业预警税负率行业预警税负率

租赁业1.50%

专用设备制造业2.00%

专业机械制造业2.00%造纸及纸制品业1.00%

印刷业和记录媒介的复制印刷1.00%

饮料制造业2.00%

医药制造业2.50%

畜牧业1.20%

通用设备制造业2.00%

通信设备、计算机及其他电子设备制造业2.00%

塑料制品业3.00%

食品制造业1.00%

商务服务业2.50%

其他制造业--管业3.00%

其他制造业1.50%

其他建筑业1.50%

其他服务业4.00%

其他采矿业1.00%

皮革、毛皮、羽毛(绒)及其制品业1.00%

批发业1.00%

农副食品加工业1.00%

农、林、牧、渔服务业1.10%

木材加工及木、竹、藤、棕、草制品业1.00%

零售业1.50%

居民服务业1.20%

金属制品业--轴瓦6.00%

金属制品业--弹簧3.00%

金属制品业2.00%

建筑材料制造业--水泥2.00%

建筑材料制造业3.00%

建筑安装业1.50%

家具制造业1.50%

计算机服务业2.00%

化学原料及化学制品制造业2.00%

工艺品及其他制造业--珍珠4.00%

工艺品及其他制造业1.50%

废弃资源和废旧材料回收加工业1.50%

非金属矿物制品业1.00%

纺织业--袜业1.00%

纺织业1.00%

纺织服装、鞋、帽制造业1.00%

房地产业4.00%

电气机械及器材制造业2.00%

电力、热力的生产和供应业1.50%

道路运输业2.00%

控制税H率的畤候要注意以下六他I方面的分析:

1、企业税收负担率的测算分析

企业税负率=本期累计应纳税额+本期累计应税销售额X100%

税负率差异幅度=[企业税负率一本地区同行业平均税负率(或上年同期税负

率)]+本地区同行业平均税负率(或上年同期税负率)X100%

如果税负率差异幅度低于-30%,则该企业申报异常。

2、企业销售额变动率的测算分析

当月应税销售额变动率=(当月应税销售额-上月应税销售额)+上月应税销售额

X100%

累计应税销售额变动率=(本期累计应税销售额-上年同期应税销售额)+上年同

期应税销售额X100%

如果累计应税销售额变动率或当月应税销售额变动率超过50%或低于

-50%,应将应税销售额和应纳税额进行配比分析,以确定该企业申报是否异常。

3、企业销售成本变动率与销售额变动率的配比分析

销售成本变动率=(本期累计销售成本-上年同期累计销售成本)+上年同期累计销售成本X100%销售额变动率=(本期累计销售额-上年同期累计销售额)+上年同期累计销售额

X100%

企业销售成本变动率与销售额变动率的差异额=销售成本变动率-销售额变动率

如果企业销售成本变动率与销售额变动率的差异幅度超过各地设定的正常

峰值,该企业申报异常。

4、企业零负申报异常情况分析(考虑留抵税额增长比例)

如果企业应纳税额连续三个月等于0,该企业异常。

5、进项税额构成比例分析

进项税额构成比例=当期非增值税专用发票抵扣凭证抵扣进项税额+当期抵扣的全部进项税额x100%

利用上述公式测算的结果如果连续两个月大于60%(特殊行业除外),该企业申报异常。

6、增值税专用发票开具金额变化分析

专用发票开具金额变动率=当期中报的专用发票开具金额+上期申报的专用发票开具金额X100%

利用上述公式测算的结果如果0.5&X01.5,该企业申报异常

下面我伸号聚他I例子来群余田如何具醴操作:

公式1.2%=X+Y,想才5制1.2%的税负,就要交纳X元增值税,并要做Y元主营业务收入,可有两个变量怎么能控制税负呢?

还有一个公式Y=(上期留抵增值税+本期进项增值税)+(17%-1.2%)

我们把上述公式中的红字称为“本期可抵扣增值税”,蓝宇称为“预计税负”则

丫=本期可抵扣增值税+(17%预计税负)

例:

上期留抵100万增值税,本期已认证进项增值税100万,想要控制在1.2%

的税负,应当做多少主营业务收入?

套入公式得

Y=(1000000+1000000)+(17%—1.2%)

=2000000+15.8%

=12658227.85(元)

言十算应纳增值税

=151898.73(元)

X=12658227.85X17%-2000000

税负率=151898.73+12658227.85=1.2%

将你的主营业务收入减少到12658227.85元就能达到1.2%的税负了

有些会计人士在月底一衡量税负发觉高了,就向下调销售收入,调过后发觉

还不理想就还调,这样的做法是不可取的,应当在月中旬结合进项发票情况合理控制制定税负,控制销售收入。

如何评价企业增值税税负率的合理性

对增值税一般纳税人进行纳税评估,税负率是重要的评价指标,税务机关和纳税人都需要分析企业的税负率是否合理。

实行金税工程以后,税务机关获取行业平均数据比较容易,但如何把握不同企业之间的个体差

异难度比较大。

分析企业税负率的合理性必须从企业的经营特征入手,生产相同产品的企业,由于生产经营方式不同,税负率会有比较大的差异。

具体分析可以从以下几点着手:

1、分析企业的价值链

制造企业的价值链通过包括了研发设计、采购、生产制造、销售、运输、

售后服务、行政人力资源等部分。

对于一个独立的企业,往往内部囊括了以上价值链的全部,各个部分产生的增加值在同一家公司汇集,企业

税负比较高。

对于集团公司,内部价值链各个部分可能是分开的,因此,

每家企业的增值税税负比较低。

我们看一个例子:

如果某企业生产一

种产品,最终销售价为1000元,产品可抵扣的成本是600元。

现在有两种方式可以选择:

一种是生产和销售在同一家公司,一种是生产和销售分立。

如果选择方式一:

交纳增值税(1000—600)X17%=68元,税负为6.8%如果选择方式二:

假设销售给销售公司850元,交纳增值税(850-600)X17%=42.5,对应的税负为5%。

企业虽然税负下降,但并没有异常,因为一部分税负转移到了销售公司。

除了把销售分离出来,企业还可以把研发设计、采购、人力资源等部分分离出来,一家企业的价值链越短,相应的税负越低。

可以看出,价值链分割将会导致各个部分的税负下降,但整个价值链的税负是相同的,因此,在比较不同企业的税负时,需要对两家公司的价值链进行比较,价值链不同税负不同属于正常现象。

2、分析企业的生产方式

企业的加工费用包括了折旧、人工、辅助生产的费用,这些费用都没有对应的进项可以抵扣。

但如果企业将部分产品发外加工,对方开具专用发票,这些加工费就产生了进项,企业销售额相同的情况下,交纳的增值税减少,税负下降。

企业高速成长过程中,选择发外加工模式的情况很普遍,所以分析税负率时,要分析企业是否存在发外加工的情况。

看

一个假设的例子:

某公司年销售额1000万元,其中加工费用占30%。

全部自己生产的税负为5%。

现在一半产品发外加工,新增进项

1000X30%X50%X17%=25.5万元,应交纳的增值税为1000X5%—25.5=24.5万元,计算出的税负为24.5/1000=2.45%。

税负下降的原因在于接受委托加工一方承担了增值税。

3、分析企业的运输方式

现在企业销售产品往往是送货到对方的仓库,运输成本比较高。

运输费

用的处理有不同的方式,我们比较两种常见方式的税负差异:

一是买

方承担,运输公司直接开具发票给买方;一是卖方承担,运输公司直接开具发票给卖方。

假设第一种方式产品售价1000元,第二种方式的售价就会加上运费,假设运费为100元。

如果第一种情况交纳增值税5%,即50元;第二种情况需要多缴(100X17%—100X,7%)

10元,第二种情况的税负是(50+10)/(1000+100)=5.5%。

可以看出,对运输费用的处理方式不同,企业税负也就会不一样。

4、分析企业产品的市场定位

现在分析税负时比较强调同行业比较。

其实,同一行业的企业在市场中

的定位往往不同。

有些企业树立品牌形象,走高端路线,产品品质好,销售价格贵。

有些产品重视低成本运作,重视大众市场,市场容量大,赢在薄利多销。

由于市场地位不同,产品的毛利不一样,利润是增值额的一部分,利润越高,税负越高。

因此同一行业中,做高端产品的企业税负比较高,做低端产品的企业税负比较低。

5、分析企业的销售策略

影响增值税税负的因素还包括企业的销售策略。

基本的营销策略有两

种:

一种是推动式。

方式的特点是给予经销商大的折扣、优惠、返点、奖励,靠经销商来推动市场。

另一种是拉动式。

方式特点是通过品牌运作、广告投入、营销活动使最终消费者对产品认同、产生好感,拉动市场,对经销商没有特别的奖励和优惠。