核心业务系统需求储蓄存款新.docx

《核心业务系统需求储蓄存款新.docx》由会员分享,可在线阅读,更多相关《核心业务系统需求储蓄存款新.docx(35页珍藏版)》请在冰豆网上搜索。

核心业务系统需求储蓄存款新

核心业务系统

——储蓄存款业务

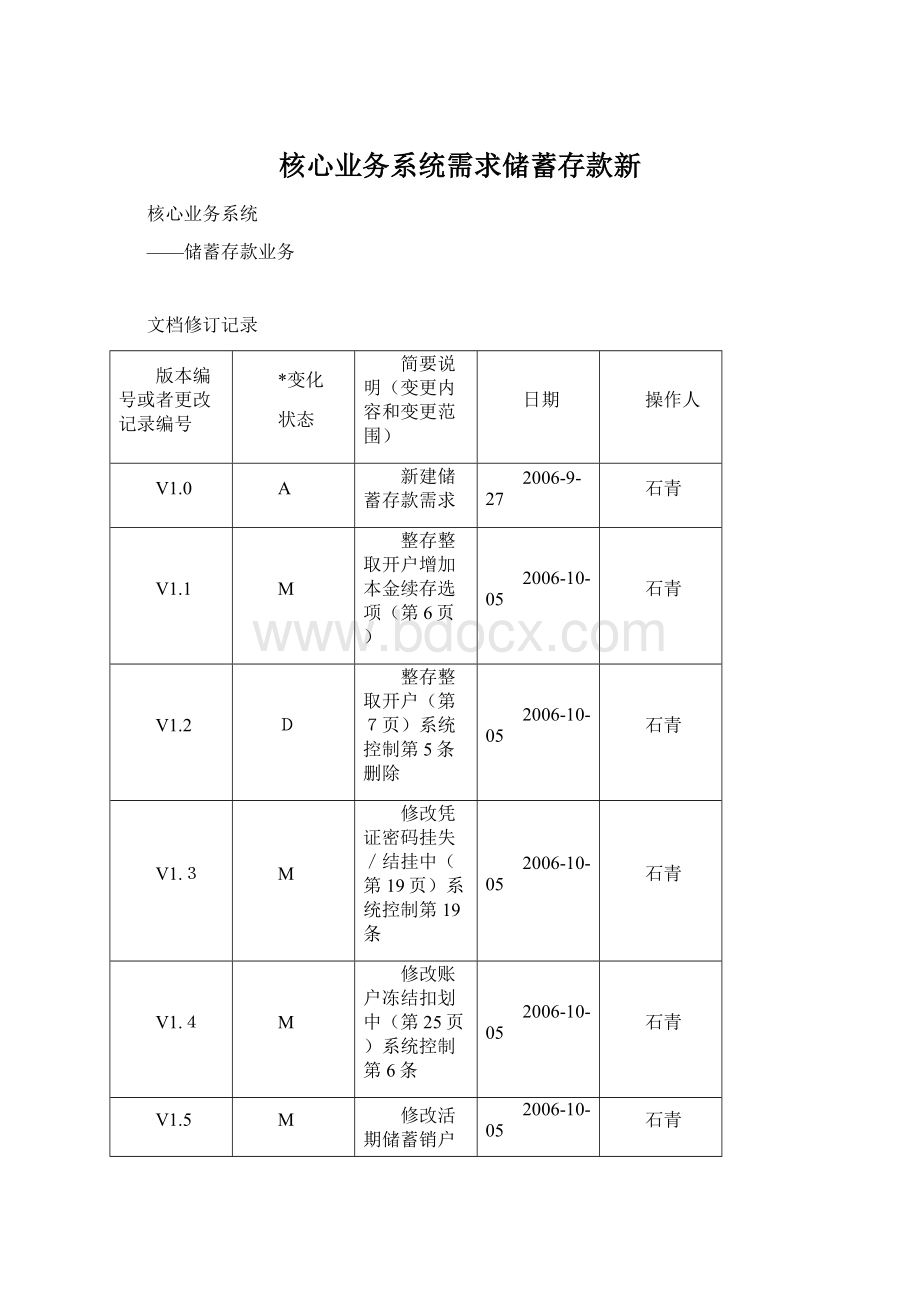

文档修订记录

版本编号或者更改记录编号

*变化

状态

简要说明(变更内容和变更范围)

日期

操作人

V1.0

A

新建储蓄存款需求

2006-9-27

石青

V1.1

M

整存整取开户增加本金续存选项(第6页)

2006-10-05

石青

V1.2

D

整存整取开户(第7页)系统控制第5条删除

2006-10-05

石青

V1.3

M

修改凭证密码挂失/结挂中(第19页)系统控制第19条

2006-10-05

石青

V1.4

M

修改账户冻结扣划中(第25页)系统控制第6条

2006-10-05

石青

V1.5

M

修改活期储蓄销户(第14页)业务特点

2006-10-05

石青

V1.6

D

删除1.3.7

2006-10-05

石青

V1.7

M

修改1.2.1.1开立个人存款账户,性质可选储蓄、个人银行结算账户、信用支付户三种选择。

2006-10-09

石青

V1.8

M

修改1.2.1.1活期储蓄开户时,资金来源增加活期账户、销挂账。

P6

2006-10-10

石青

V1.9

M

修改凭证密码挂失/结挂中(第19页)系统控制第19条由凭证书面挂失、密码挂失分别编号改为统一按机构编号

2006-10-10

石青

V1.10

M

修改1.2.2.2零存整取续存(第13页)

2006-10-11

石青

*变化状态:

A——增加,M——修改,D——删除

文档审批信息

序号

审批人

角色

审批日期

签字

备注

一.1业务综述

一.1.1定义

储蓄存款指个人所有的存入在中国境内储蓄机构的人民币或外币存款。

目前我行开立的储蓄存款种类有:

活期储蓄存款、整存整取储蓄存款、定活两便储蓄存款、零存整取储蓄存款、个人通知储蓄存款、及教育储蓄存款,其中活期储蓄存款、整存整取储蓄存款支持本外币交易。

账户载体

1.账户载体分为储蓄普通存折、定期存折、储蓄存单及银行卡(通达卡)。

2.储蓄普通存折能够办理活期储蓄存款、零存整取储蓄存款,教育储蓄存款、整存零取存款、存本取息存款;定期存折能办理整存整取储蓄存款、定活两便存款;

3.储蓄存单能够办理整存整取储蓄存款、定活两便储蓄存款、个人通知储蓄存款;

4.银行卡能够办理存折及存单内除教育储蓄、个人通知存款以外的所有储种。

存折及银行卡有磁条,储蓄存折、通达卡单独开立、不可以储蓄存折发卡、以通达卡发储蓄存折、卡折不联动。

一.1.2计息规则

1、人民币活期储蓄存款采用日积数计息法,即按实际天数每日累计账户余额,以累计积数乘以日利率计算利息,计息公式:

利息=累计计息积数×日利率,其中累计计息积数=每日余额合计数。

人民币活期储蓄存款按季结息,按结息日挂牌日活期储蓄存款利率计息,每季末月的20日为结息日。

(外币活期储蓄存款计息方法按照人民银行的规定执行。

)

零存整取、教育储蓄存款采取月计数法,涉及零头天数按实际天数计息。

2、人民币整存整取、整存零取、存本取息、定活两便、个人通知存款、按逐笔计息方法,计息公式为:

利息=本金×年(月)数×年(月)利率+本金×零头天数×日利率。

整存整取定期储蓄存款存期的计算:

1、整年整月的计算:

不论大月、小月、平月、闰月,每月均按30天计算,全年计算按360天计算,30日和31日视为同一天。

2、定期储蓄存款的到期日,均以对年、对月、对日为准。

如果遇到存款到期日是该月份所没有的,应以该月底为到期日。

零头天数跨过二月份的,二月份按30天计算。

3、定期储蓄存款30日存,到期日为31日不算过息,平年2月28日存入,闰年2月29日支取,算过期息。

4、当定期存款到期日恰好是法定节假日,可允许储户在法定节假日前一天支取,手续上视同提前支取,利率按存单利率执行,计息天数按存期减去提前支取的天数计算。

一.1.3利息计提方法

1、人民币活期存款每个季度计提利息:

每季末月20日计提利息,计入应付活期储蓄存款利息科目中。

外币活期储蓄存款利息的计提参考人民银行的相关规定。

2、人民币定期储蓄存款(按季计提)要求按照每个分户进行计提,计入应付储蓄定期存款利息科目中。

对定期自动转存的存款,按照定期利率计提。

对不自动转存的存款,逾期按照活期利率计提,遇利率调整按照计提日活期利率计提。

遇到提前支取,批处理时将多提的部分利息反提(冲账)。

如遇到应付利息计提不足,系统允许应付利息科目日间透支,批处理时将不足部分利息补提(补帐),计提利息于21日入账。

一.1.4系统约定

1.交易类型:

开户、存取款、部提、取息、销户、账户管理、凭证管理、查询等交易。

2.账户归属:

账户的开户行,卡内账户归属开卡行。

3.支取方式:

凭密码、证件(必须校验开户时的客户证件号码)、凭证三种。

4.通兑标志:

通存通兑、非通存通兑。

选择“凭密码”为支取方式的,系统方可允许通存通兑(储蓄活期存折支取方式必须为密码,通兑标志为通存通兑;储蓄定期存折支取方式必须为密码,通存通兑方式可以选择),选择其他支取方式的不允许通存通兑,通存、通兑无限额。

5.授权额度:

系统根据额度设定授权级别。

当日存入的款项如果当日支取应加以控制通过设置不同级别授权。

6.储蓄存款交易中涉及大额支付交易(反洗钱系统)、大额现金登记台帐、教育储蓄报表等系统自动抽取相关要素。

7.交易密码:

为六位阿拉伯数字,超出或不足六位,系统不予确认,开户密码录入,系统校验两次录入的一致性。

一.2一般交易

开户、续存、部分支取(取息)、销户

1.2.1开户

一.2.1.1活期储蓄存款

业务特点

更改前;以个人名开立,人民币活期储蓄存款1元起存,由我行发给存折或卡,客户凭以随时存取。

根据账户性质,开立时分为储蓄存款账户和个人银行结算账户。

个人银行结算账户可以支持现金、转账业务,储蓄账户只可办理现金业务。

外币活期储蓄存款起存金额按照人民银行的有关规定执行。

会计科目:

21101活期储蓄存款

更改后;以个人名开立,人民币活期储蓄存款1元起存,由我行发给存折或卡,客户凭以随时存取。

根据账户性质,开立时分为储蓄存款账户和个人银行结算账户、信用支付户。

个人银行结算账户、信用支付户可以支持现金、转账业务,信用支付户可以出售个人支票,储蓄账户只可办理现金业务。

外币活期储蓄存款起存金额按照人民银行的有关规定执行。

会计科目:

21101活期储蓄存款

打印凭证

1、个人业务存取款凭条/个人结算帐户开户申请书;

2、活期存折;

系统控制

1.柜台交易不得低于规定起存金额1元,支持零余额批量开户;

2.批量开户,密码为身份证件除最后一位的后六位;借方第一笔交易,必须修改密码;

3.账户性质储蓄活期账户、个人结算账户、信用支付户、个人委托存款;

4.系统登记开销户登记簿;

5.凭证支付条件只可选择凭密码,系统默认通存通兑;

6.开户成功系统提示需刷存折磁条;

7.更改后:

资金来源:

现金、销挂账、活期账户;

会计分录

借:

10101现金、销挂账、活期账户

贷:

21101活期储蓄存款

表外付:

702储蓄普通存折

一.2.1.2整存整取储蓄存款

业务特点

人民币定期整存整取业务,本金一次存入,由储蓄机构发给存款凭证,50元起存,存期分3个月、6个月、1年、2年、3年、5年。

可选择不转存和自动转存。

外币整存整取业务按照人民银行的有关规定办理。

会计科目:

21501整存整取储蓄存款

打印凭证

1.个人业务存取款凭条、储蓄存单、定期存折;

2.定期存折的打印顺序按照流水顺序打印,自动转存也打印;

系统控制

1.开户不得低于规定起存金额50元,要求定期存单支持批量开户(批量开户在中间业务中实现);

2.系统登记开销户登记簿;

3.资金来源:

现金、销挂账、活期账户、内部帐;

4.更改前:

“自动转存”系统默认为本息续存;但该笔存款被冻结、控制、挂失后不自动转存,在解冻、解控、解挂后系统自动转存并将在非正常期未转存的利息补计(利息补计,计复息);

更改后:

“自动转存”系统分为本息续存、本金续存;但该笔存款被冻结、控制、挂失后不自动转存,在解冻、解控、解挂后系统自动转存并将在非正常期未转存的利息补计(利息补计,计复息);如选择本金续存,系统控制应输入利息转入的个人银行结算账户的账号;

5.更改前:

凭证类别:

定期存单、定期存折、普通存折(零存整取、教育储蓄、存本取息、整存零取);

更改后:

凭证类别:

定期存单、定期存折;

6.采取手工录入账户方式,系统视同无折存款;

7.开立定期存折时,只在开立总帐户预留密码,开立分户时不需留密码。

会计分录

借:

10101现金、活期存款、销挂账、内部帐

贷:

21501整存整取储蓄存款

付:

702储蓄存单、定期存折

一.2.1.3定活两便储蓄存款

业务特点

定活两便存款存入时不约定存期,50元起存,账户载体为储蓄存单或卡。

会计科目:

21102定活两便储蓄存款

打印凭证

1、个人业务存取款凭条;

2、储蓄存单、储蓄普通存折;

系统控制

1.开户不得低于规定起存金额50元;

2.系统登记开销户登记簿;

3.系统控制不可以部分支取、自动转存;

4.资金来源:

现金、销挂账、活期账户、内部帐;

会计分录

借:

10101现金、活期存款、销挂账、内部帐

贷:

21102定活两便储蓄存款

付:

702储蓄存单、储蓄普通存折

一.2.1.4零存整取储蓄存款

业务特点

每月固定存额,5元起存,存期分1年、3年、5年,存款金额由储户自定。

会计科目:

21502零存整取储蓄存款

打印凭证

1、个人业务存取款凭条;

2、储蓄普通存折;

系统控制

1.开户不得低于规定起存金额5元;

2.系统登记开销户登记簿;

3.系统支持约定的个人银行结算账户对零整账户续存,续存时间可以在一个月之内的任意日,个人银行结算账户与零整账户不必为相同的客户号;

4.系统控制不可自动转存、部分支取;

5.资金来源:

现金、销挂账、活期账户、内部帐;

会计分录

借:

10101现金、活期存款、销挂账、内部帐

贷:

21502零存整取储蓄存款

表外付:

702储蓄普通存折

一.2.1.5个人通知储蓄存款

业务特点

存款人在存入款项时不约定存期,预选确定品种(一天通知存款、七天通知存款),由储蓄机构发给存单,5万元起存。

会计科目:

20202个人通知存款

打印凭证

1、个人业务存取款凭条;

2、储蓄存单。

系统控制

1.开户不得低于规定起存金额5万元;

2.开户即需约定通知存款品种(1天或7天);

3.系统登记开销户登记簿;

4.按实际天数计息,计息规定按照个人通知存款有关规定;

5.资金来源:

现金、销挂账、活期账户、内部帐;

会计分录

借:

10101现金、活期存款、销挂账、内部帐

贷:

20202个人通知存款

付:

702储蓄存单

一.2.1.6整存零取储蓄存款

业务特点

本金一次存入,1000元起存,存期分1年、3年、5年。

协商确定支取周期,支取周期分1个月、3个月、半年一次。

会计科目:

21504整存零取储蓄存款

打印凭证

1、个人业务存取款凭条;

2、储蓄普通存折。

系统控制

1.开户不得低于规定起存金额1000元;

2.“存期类别”自动屏蔽“日”和“月”的选择;

3.“处理周期”系统判断,只能是1个月、3个月、6个月;

4.系统登记开销户登记簿。

5.资金来源:

现金、销挂账、活期账户、内部帐;

会计分录

借:

10101现金、活期存款、销挂账、内部帐

贷:

21504整存零取储蓄存款

付:

702储蓄普通存折

一.2.1.7存本取息储蓄存款

业务特点

本金一次存入,5000元起存。

存期分1年、3年、5年,由储蓄机构发给存折,到期一次支取本金,利息凭存折分期支取。

支取利息周期为1个月、2个月、3个月、4个月、6个月。

客户与银行协商确定等额的每期取息额度。

会计科目:

21503存本取息储蓄存款

打印凭证

1、个人业务存取款凭条;

2、储蓄普通存折。

系统控制

1.开户不得低于规定起存金额5000元;

2.“存期类别”自动屏蔽“日”和“月”的选择;

3.“处理周期”系统判断,只能是1个月、2个月、3个月、4个月、6个月;

4.系统登记开销户登记簿;

5.资金来源:

现金、销挂账、活期账户、内部帐;

会计分录

借:

10101现金、活期存款、销挂账、内部帐

贷:

21503存本取息储蓄存款

付:

702储蓄普通存折

一.2.1.8教育储蓄

业务特点

为零存整取定期储蓄存款。

存期分为一年、三年和六年,最低起存金额为50元,本金合计最高限额为2万元。

开户时储户应与金融机构约定每月固定存入的金额。

只支持本币业务。

储户能提供证明的存款到期分别按照整存整取一年、三年和五年的利率计付利息并免征利息所得税。

储户不能提供证明的,到期支取按照零存整取一年、三年和五年的利率计付利息并征收利息所得税。

逾期支取,其超过原定存期的部分,按支取日挂牌公告活期储蓄存款利率计付利息,并按规定代征储蓄存款利息所得税。

教育储蓄提前支取时,必须全额支取。

提前支取时,储户能提供"证明"的,按实际存期和开户日同期同档次整存整取定期储蓄存款利率计付利息,并免征储蓄存款利息所得税;储户未能提供"证明"的,按实际存期和支取日活期储蓄存款利率计付利息,并按有关规定代征储蓄存款利息所得税。

会计科目:

21506教育储蓄

打印凭证

1.个人业务存取款凭条;

2.储蓄普通存折;

系统控制

1.开户不得低于规定起存金额50元,系统根据“存期”和“每期金额”限定总额2万元;

2.系统登记开销户登记簿;

3.系统支持不可自动转存、部分支取;

4.资金来源:

现金、销挂账、活期账户、内部帐;

会计分录

借:

10101现金、活期存款、销挂账、内部帐

贷:

21506教育储蓄

表外付:

702储蓄普通存折

一.2.2续存

一.2.2.1活期储蓄存款

业务特点

对已开立的活期储蓄存款账户,可以随时续存资金,通存通兑账户可跨网点办理。

打印凭证

1、个人业务存取款凭条,凭条不打印“余额”;

2、储蓄存折,并完成补登折交易;

系统控制

1.采取手工录入账户方式,系统视同无折存款;

2.存款无限额;

3.支持对挂失、冻结账户的入帐(现金和转账);

4.资金来源:

现金、销挂账;

会计分录

借:

10101、243、现金、内部帐

贷:

21101活期储蓄存款

一.2.2.2零存整取储蓄存款

业务特点

每月存入一次,中途若有漏存,应在次月补齐,通存通兑账户可跨网点办理。

打印凭证

1、个人业务存取款凭条;

2、储蓄普通存折;

系统控制

1.系统判断每月存入金额是否为开户金额;

2.中途若有漏存,应在次月补齐;

3.更改前:

未补存者,视同违约,对违约后存入的部分,支取时按活期利率计息;更改后:

未补存者,视同违约,违约后无法继续续存;

4.采取手工录入账户方式,系统视同无折存款;

5.如果有约定的个人银行结算账户自动续存,系统可自动续存。

续存时间系统控制可以在一个月之内;

会计分录

借:

10101(21101)现金/活期储蓄账户

贷:

21502零存整取储蓄存款

一.2.2.3教育储蓄存款

同零存整取业务。

会计分录

借:

10101(21101)现金/活期储蓄账户

贷:

21506教育储蓄存款

一.2.3部分支取、取息

对下列取款交易,当日密码连续输错3次,系统提示需授权,授权级别待定。

一.2.3.1活期储蓄取款

业务特点对已开立的活期储蓄存款账户内资金可随时支取。

打印凭证

1.个人业务存取款凭条;

2.储蓄普通存折;

系统控制

1.限制无折取款,手工输入账户不能办理取款业务;

2.对当日存入储蓄账户的存款,当日跨行支取的系统不限制跨网点取款,交易发生额万元(不含)以上,系统需提示“该账户今日在他网点有存入业务”。

需要进行授权核实,授权金额暂未定;

3.账户处于挂失状态、不得办理取款业务,被冻结、控制的账户在可用余额内可办理取款业务;

4.该账户为非正常状态,取款时系统立即提示“账户为挂失(冻结)”,中止办理;

5.对于大额支取业务要求增加回显客户开户时的证件号码,以便柜员核对;

6.对柜台取款当天密码连续输错3次的交易,系统提示需授权;

会计分录

借:

21101活期储蓄存款

贷:

10101(243、21101)现金/销挂账/储蓄活期账户/内部帐

一.2.3.2整存整取储蓄取款

业务特点

整存整取储蓄存款账户资金的部分提前支取(部提)。

提前支取部分按支取日公布的挂牌活期储蓄存款利率计息,剩余资金起息日、利率不变。

通存通兑账户可跨网点办理。

打印凭证

1.个人业务存取款凭条;

2.原储蓄存单、新储蓄存单、定期存折;

3.储蓄存款利息单;

系统控制

1.留存金额不可低于起存金额,(系统控制只能部提一次)系统回显提示查验客户(代理人)有效证件;

2.系统检验部提账户余额是否符合整存整取储蓄存款的起存金额50元,否则进行系统提示,重新操作;

3.对于大额支取业务要求增加回显客户开户时的证件号码,以便柜员核对;

4.支持当日冲正,要求支取次数同时冲回;

5.对当日存入定期储蓄账户的存款,系统不限制跨网点取款,交易发生额万元(不含)以上,系统需提示“该账户今日在他网点有存入业务”。

需要进行授权核实,授权金额暂未定;

6.对柜台取款当天密码连续输错3次的交易,系统提示需授权;

7.资金去向:

现金、销挂账、内部帐;

打印要求

部提后的新存单要求可以显示部分支取的时间;

会计分录

借:

215定期储蓄存款

借:

260应付定期储蓄存款利息

贷:

10101(243)现金/销挂账/内部帐

贷:

268代扣储蓄利息所得税

表外付:

702储蓄存单、定期存折

一.2.3.3个人通知储蓄取款

业务特点

支取时需约定支取日期及金额。

提前及逾期支取按支取日挂牌活期利率计算利息。

打印凭证

1、原储蓄存单;

2、新储蓄存单;

3、储蓄存款利息单;

系统控制

1.实际存期不足通知期限的,按活期存款利率计息;

2.未提前通知而支取的,支取部分按活期存款利率计息;

3.已办理通知手续而提前支取或逾期支取的,支取部分按活期存款利率计息;

4.支取金额不足或超过约定金额的,不足或超过部分按活期存款利率计息;

5.支取金额不足最低支取金额的,按活期存款利率计息;

6.通知存款如已办理通知手续而不支取,或在通知期限内取消通知的,通知期限不计息;

7.系统根据通知书号码判断是否违约,并按相关的办法计算利息;

8.通存通兑账户可跨网点办理通知约定与支取;

9.剩余存款低于5万元,系统提示并予以销户;

10.剩余存款高于5万元,重新填写通知存款单或凭证,从原开户日计算存期;(利息)

11.对于大额支取业务要求增加回显客户开户时的证件号码,以便柜员核对;

12.对当日存入储蓄账户的存款,系统不限制跨网点取款,交易发生额万元(不含)以上,系统需提示“该账户今日在他网点有存入业务”;授权:

授权级别、金额待定;

13.对柜台取款当天密码连续输错3次的交易,系统提示需授权;

会计分录

借:

20202个人通知存款

借:

260个人通知存款应付利息

贷:

10101(243)现金/销挂账/内部帐

贷:

268代扣储蓄利息所得税

表外付:

702储蓄存单

一.2.3.4整存零取储蓄取款

业务特点

客户凭存折,按开户时约定的“支取周期”支取本金,通存通兑账户可跨网点办理。

打印凭证

1、个人业务存取款凭条;

2、储蓄普通存折;

系统控制

1、系统判断客户是否按原约定的周期取款;

2、取款金额是否为原约定取款金额。

会计分录

借:

21504整存零取储蓄存款

贷:

10101(相关存款或销账科目)现金

一.2.3.5存本取息储蓄取款

业务特点

每期取息额度需等额。

到取息日未取,以后可以随时取息。

通存通兑账户可跨网点办理。

打印凭证

1、个人业务存取款凭条;

2、储蓄普通存折。

系统控制

1、系统判断客户是否按原约定的周期取息;

2、取息金额是否为原约定取息金额。

会计分录

借:

260定期储蓄存款利息支出

贷:

10101(相关存款或销账科目)现金

一.2.4销户

一.2.4.1活期储蓄销户

业务特点

更改前:

包括活期储蓄存款账户和个人结算账户的清户。

储蓄存款账户可以跨机构销户,个人结算账户必须到原开户行销户。

未到结息日清户时,按清户日按挂牌公告的活期利率计付利息至清户前一日止并相应扣收利息税。

更改后:

包括活期储蓄存款账户和个人结算账户的清户。

上述两种账户都可以跨机构销户。

未到结息日清户时,按清户日按挂牌公告的活期利率计付利息至清户前一日止并相应扣收利息税。

打印凭证

1.个人业务存取款凭条;

2.储蓄普通存折;

3.储蓄存款利息单。

系统控制

1.系统判断该账户是否为正常状态;

2.账户性质为为个人结算账户的,系统验证该账户有贷款未还等业务时,提示不允许清户;

3.账户性质为个人结算账户的,该账户签订批扣信息,需先要取消批扣信息方可销户;

4.该账户签订约定转存协议,系统提示:

销户后,约定转存自动取消;

5.个人结算帐户销户交易类别选择转出挂帐时,要求增加回显销帐编号;

6.对当日存入储蓄账户的存款,系统不限制跨网点取款,交易发生额万元(不含)以上,系统需提示“该账户今日在他网点有存入业务”。

需要进行授权核实。

授权金额、级别暂未定;

7.对柜台交易当天密码连续输错3次的交易,系统提示需授权;

会计分录

借:

21101活期储蓄存款

借:

260应付活期储蓄存款利息

贷:

10101(21101、243、)现金/活期储蓄存款/销挂账/内部帐+应收利息

贷:

268代扣储蓄利息所得税

一.2.4.2整存整取储蓄销户

业务特点

整存整取储蓄存款到期一次性支取本息的定期存款。

存期内按存入时间同档次定期利率计息,到期未支取,超过存期部分按支取日公布的挂牌活期利率计息。

整存整取储蓄存款的到期日,以对年对月对日为准。

如该月没有的,以月底日为到期日。

自动转存后账户按上一周期到期日挂牌整存整取同档次利率计息,起息日为上一账户到期日。

打印凭证

1、个人业务存取款凭条;

2、定期存折或储蓄存单;

3、储蓄存款利息单。

系统控制

1.销户时系统自动可打印自动转存交易清单;

2.自动转存后,只要不在到期日销户的,视同提前支取,系统提示提前支取;

3.储户在法定节假日前一天办理支取存款,利息按到期支取计算(授权);(利息按到期日天数减去提前支取的天数计算)

4.对当日存入储蓄账户的存款,系统不限制跨网点取款,交易发生额万元(不含)以上,系统需提示“该账户今日在他网点有存入业务”。

需要进行授权核实。

授权金额暂