蚂蚁金服行业设计研究报告.docx

《蚂蚁金服行业设计研究报告.docx》由会员分享,可在线阅读,更多相关《蚂蚁金服行业设计研究报告.docx(19页珍藏版)》请在冰豆网上搜索。

蚂蚁金服行业设计研究报告

蚂蚁金服行业研究报告

2015年7月

一、蚂蚁金服概况

“蚂蚁金服”全称为浙江蚂蚁小微金融服务集团有限公司,于2014年10月16日成立,注册资本133,836万元。

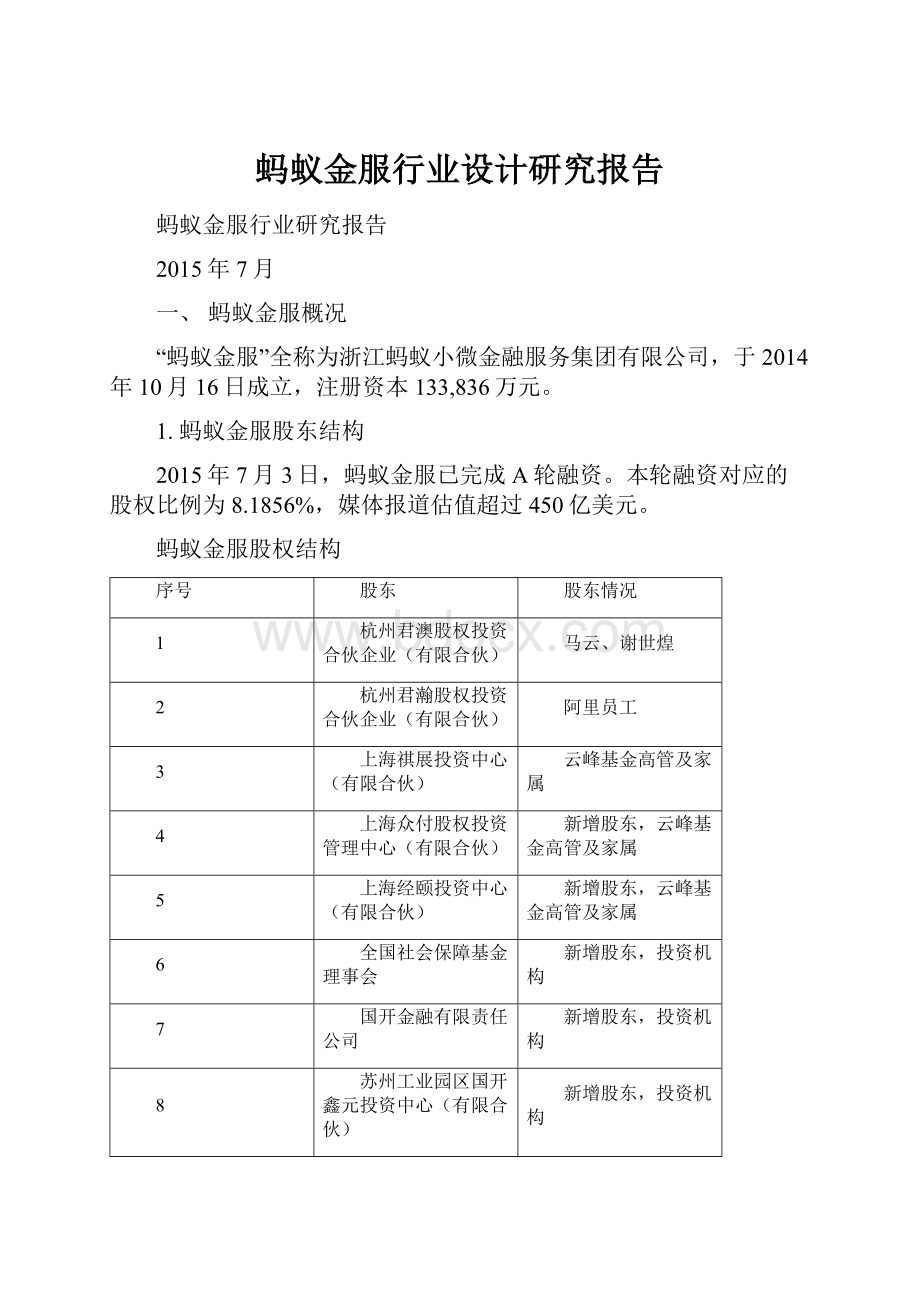

1.蚂蚁金服股东结构

2015年7月3日,蚂蚁金服已完成A轮融资。

本轮融资对应的股权比例为8.1856%,媒体报道估值超过450亿美元。

蚂蚁金服股权结构

序号

股东

股东情况

1

杭州君澳股权投资合伙企业(有限合伙)

马云、谢世煌

2

杭州君瀚股权投资合伙企业(有限合伙)

阿里员工

3

上海祺展投资中心(有限合伙)

云峰基金高管及家属

4

上海众付股权投资管理中心(有限合伙)

新增股东,云峰基金高管及家属

5

上海经颐投资中心(有限合伙)

新增股东,云峰基金高管及家属

6

全国社会保障基金理事会

新增股东,投资机构

7

国开金融有限责任公司

新增股东,投资机构

8

苏州工业园区国开鑫元投资中心(有限合伙)

新增股东,投资机构

9

人保资本投资管理有限公司

新增股东,投资机构

10

新华人寿保险股份有限公司

新增股东,投资机构

11

中国太平洋人寿保险股份有限公司

新增股东,投资机构

12

中国人寿保险(集团)公司

新增股东,投资机构

13

春华景信(天津)投资中心(有限合伙)

新增股东,投资机构

14

上海金融发展投资基金二期(壹)(有限合伙)

新增股东,11家投资机构

数据来源:

工商信息查询网站,数据截至2015年7月7日

在蚂蚁金服筹建过程中,蚂蚁金服曾公布其目标股权架构是:

40%由员工持有,60%由外部战略投资者持有。

蚂蚁金服进行B轮融资的可能性很高。

2.蚂蚁金服的业务模块

具不完全统计,蚂蚁金服目前控股和参股15家企业,涵盖支付、理财、融资、保险等板块。

此外,蚂蚁金服也在不断寻找并购及投资机会,阿里集团及马云也控制了一部分互联网金融相关企业,不排除部分企业可能在未来注入蚂蚁金服。

蚂蚁金服控股/参股企业

资料来源:

工商信息查询网站、公开信息,数据截至2015年7月7日

蚂蚁金服搭建的互联网金融生态

资料来源:

公开信息,个人研究

支付

•支付宝:

第三方支付平台,支付宝钱包是支付宝移动支付端独立品牌。

截至2015年4月底,支付宝实名用户超过3亿,支付宝钱包活跃用户超过2.7亿,是全球主要第三方支付平台PayPal的年活跃用户数(1.65亿)的1.6倍。

至2014财政年度,支付宝平台完成交易金额达到了人民币3.8万亿元。

根据艾瑞咨询报告,2014年支付宝占国内第三方支付市场份额为49.6%,远超过第二名财付通19.5%的市场份额。

此外,支付宝也在海外进行扩张,目前境外超过30个国家和地区、近2,000个签约商户已经支持支付宝收款,覆盖14种主流货币。

蚂蚁金服国际业务副总裁彭翼捷介绍,支付宝国际化的长远目标是在未来几年服务2-3亿的海外用户。

据媒体报道,支付业务贡献了蚂蚁金服超过70%的营业收入,其收入主要是提供第三方支付服务而收取的手续费以及支付平台所产生的备付金利息收入。

阿里招股书披露信息,2012-2014三个会计年度,支付宝支付给阿里巴巴集团的税前利润分别为人民币2,700万元、2.77亿元和17.64亿元,按照当时双方49.9%利润抽成比计算,支付宝在相应会计年度税前利润分别为人民币5,411万、5.55亿和35亿元,年复合增长率达704%。

企业及个人融资

•蚂蚁微贷——企业微贷:

为小微企业提供互联网化小额贷款服务,包括信用贷款和应收账款抵押。

截至2014年底,蚂蚁微贷的小额贷款规模约200多亿元,信贷客户累计超过100万人次,累计投放贷款超过2,500亿元,不良率约为1.5%。

•网金社:

由中投保、恒生电子、蚂蚁金服共同成立的P2P平台,于2015年5月20日上线试运营。

•蚂蚁达客:

股权众筹平台,为创业者提供融资服务。

蚂蚁达客于6月底获得国内股权众筹营业执照。

个人消费及理财

•余额宝:

2013年6月上线。

通过支付宝引入用途,投资于天弘基金的增利宝基金。

支付宝用户可直接用余额宝金额进行支付。

截至2015年一季度,余额宝用户数超过1.85亿户,管理资金规模超过7,117亿元。

与余额宝对接的天弘增利宝基金成为全球第二大、中国最大的货币基金。

•招财宝:

2014年5月上线,是一个投资理财平台。

招财宝在融资人、投资人与理财产品发布机构之间提供居间金融信息服务,以完成投融资交易信息撮合。

招财宝自身不发布任何理财产品或借款项目,不设立资金池,也不为交易各方提供担保。

据媒体报道,招财宝入向驻机构收取1‰的服务费。

截止2015年7月8日,招财宝的投资用户达到598万人,累计交易额超过1,860亿元,每日交易额达到15-20亿元。

蚂蚁金服人士表示2015年末招财宝规模将达到5,000亿元。

•蚂蚁微贷——花呗:

于2014年12月推出的类似信用卡的“网上赊购”服务。

目前花呗仅限于在淘宝、天猫购物使用——消费者可以通过花呗在淘宝购买商品,当用户确认收货后次月10日前进行还款即可。

消费额度则是根据用户的网购综合情况,由蚂蚁微贷判定并给予相应额度,目前个人消费额度普遍在千元级别,最高达到3万元。

“花呗”可关联账户余额、借记卡、余额宝自动还款,如果逾期不还每天将收取万分之五的逾期费。

•蚂蚁微贷——借呗:

于2015年4月推出的个人消费信贷产品。

芝麻分不低于600的用户就有机会使用个人消费贷款。

按照分数的不同,用户可以申请最高50,000元的贷款,申请到的额度可以转到支付宝余额。

“借呗”分为两种:

1)随借随还:

还款最长期限为6个月,贷款日利率是0.055%(年化20.44%);2)等额本金:

还款最长期限为12个月,贷款日利率是0.05%(年化18.25%)。

•口碑:

2015年6月23日,阿里巴巴与蚂蚁金服联合宣布投资60亿,合资成立本地生活服务平台公司“口碑”,各占股50%。

蚂蚁金服为口碑平台及平台的线下商户,提供移动支付、消费信贷、信用体系及小微贷款等金融服务。

银行

•网商银行:

浙江网商银行股份有限公司于2015年6月26日开业,注册资本40亿元。

蚂蚁金服为第一大股东,占股30%,其他股东包括复星集团旗下的上海复星工业技术发展有限公司、万向三农集团、宁波市金润资产经营有限公司、宁波禾博士电子商务有限公司以及金字火腿股份有限公司。

网商银行将以纯互联网方式运营,目标客户是小微企业和普通民众,主要提供20万以下的存款产品和500万以下的贷款产品。

网商银行不设物理网点,不做现金业务,也不会涉足传统银行的线下业务如支票、汇票等。

目前,网商银行的管理团队已经全部到位,具体业务有望在7月开展。

保险

•众安保险:

由马云、马明哲、马化腾于2013年9月共同成立的保险公司。

众安保险是国内第一家互联网保险金融机构,业务流程全程在线,全国不设任何分支机构,完全通过互联网进行承保和理赔服务。

众安保险除涵盖传统的意外险、健康险之外,也推出了适合互联网业务的保险,如银行卡盗刷损失保险、适用于网上购物的退货运费保险等。

根据公司网站介绍,截至2015年4月末,众安保险累计服务客户数超过2.5亿,累计服务保单件数超过16亿。

其中,在2014年11月-2015年4月半年内,众安保险投保数量较之前的累计数量增加了154%,客户数增长67%。

蚂蚁金服当前持有众安保险16.04%的股份,是第一大股东。

2014年众安保险营业收入7.92亿元,净利润2,728万元。

证券

•天弘基金:

2004年成立的传统公募基金,蚂蚁金服目前持股比例为51%。

2013年,天弘基金与支付宝合作推出国内首只互联网基金以及对应产品余额宝。

天弘基金凭借余额宝成为国内公募资产管理规模最大的基金。

2014年5月,蚂蚁金服收购天弘基金。

•证通股份:

证通股份有限公司成立于2015年1月8日,是由中信证券、招商证券、华夏基金、博时基金、永安期货、重阳投资、中国证券登记结算有限责任公司等36家证券业机构联合发起的金融服务机构。

证通股份拟建设互联网证券平台、金融信息服务以及电子商务业务。

2015年3月,蚂蚁金服全资子公司上海云鑫投资管理有限公司以及众安保险、恒生电子公布将对证通股份投资。

工商资料显示,蚂蚁金服对证通股份的投资尚未完成工商变更。

信用体系

•芝麻信用:

利用互联网大数据进行风险定价。

芝麻信用基于阿里巴巴的电商交易数据和蚂蚁金服的互联网金融数据,并与公安网等公共机构以及合作伙伴建立数据合作,数据涵盖了信用卡还款、网购、转账、理财、水电煤缴费、租房信息、住址搬迁历史、社交关系等等。

2015年1月28日芝麻信用对个人信用分进行公测。

目前,芝麻信用与北京银行、熊猫金控、融360机构等已有合作。

3.财务情况

据上海证券报获得的一份融资推介资料显示,蚂蚁金服2014财年营业收入为人民币101.5亿元,较2013财年同比增长91.6%;调整后净利润为26.3亿元人民币,净利润率为25.9%。

按照A轮估值450亿美元(约2,790亿人民币)计算,A轮融资估值的P/E倍数为106x。

资料乐观预测,支付业务、融资业务和理财业务的快速发展,预计2015-2017财年营业收入复合增长率达到49.6%,净利润复合增长率为63.5%,这意味着A轮投资人的进入估值为15倍2017年净利润。

4.IPO情况

据上海证券报获得的一份融资推介资料显示,蚂蚁金服计划于2017年在A股上市。

此外,蚂蚁金服现有业务与阿里巴巴之间存在大量的关联交易,在IPO之前需要进行整改并得到证监会的认可。

阿里巴巴2014年8月的招股说明书显示:

•在蚂蚁金服上市之前,如果阿里在蚂蚁金服的股份比例没有超过33%,则每年可获得蚂蚁金服37.5%的税前利润。

此外,阿里可用约定的无形资产获得蚂蚁金服不超过33%的增发股份。

如果阿里持有蚂蚁金服的股份,税前利润分享比例应进行相应调整。

•如果蚂蚁金服IPO,阿里有权要求蚂蚁金服IPO之前一次性向阿里支付等同于37.5%蚂蚁金服股权价值的现金补偿。

如果当时阿里已经获得蚂蚁金服不超过33%的股份,则现金补偿额相应调整。

二、蚂蚁金服估值

由于全球范围尚未出现业务覆盖全面的互联网金融企业,我们对蚂蚁金服不同业务模块的国内外可比公司估值进行了分析。

蚂蚁金服可比公司估值

单位:

百万美元

业务

模块

名称

市值/估值

估值时间点

2014

收入

2014

净利润

ttm

P/E

预测

P/E

预测

PEG

P/S

备注

支付

支付宝Alipay

2.7亿活跃用户,30个国家。

2014年底,PacificCrestSecurities对支付宝的估值是600亿美金

PayPal

包括EBAY在内的估值为$751亿美元

2015/7/6

8,030

1.65亿活跃用户,203个国家

WorldPay

9,000

预计2015年9月在伦敦上市,IPO估值预计在$8.8-12.6billion

Square

6,000

2014年9月私募融资

Stripe

3,500

2014年底私募融资

Visa

166,683

2014/7/6

12,702

5,438

34.4

26.5

1.5

12.6

业务

模块

名称

市值/估值

估值时间点

2014

收入

2014

净利润

ttmP/E

预测

P/E

预测PEG

P/S

P/总贷款额

备注

蚂蚁微贷、

网金社

蚂蚁微贷放贷规模超过$30bil

P2P

LendingClub(NYSE:

LC)

5,194

2015/7/6

211

-33

-

208.2

4.5

1.3

0.6

放贷规模$92.6亿。

LC在IPO之前有6轮融资,P/总贷款额一直稳定在0.8-0.9x

Prosper

1,870

2015年4月私募融资

0.6

放贷规模$30亿

LendingTree(NASDAQ:

TREE)

859

2015/7/6

167

9

65.8

33.9

-

4.7

人人贷

1,000

2015年1月私募融资

0.7

放贷规模$14.5亿

陆金所

10,000

2015年4月私募融资

2014年交易规模居于中国第一、全球第三。

目前注册用户超过1052万

小贷

SoFi

1,300

2015年2月D轮融资

0.7

教育贷款,放贷规模$30亿,融资时规模为17.5亿

OnDeck

(NASDAQ:

ONDK)

818

2015/7/6

90

-19

-

-

-

3.9

0.4

小微企业贷款,放贷规模$20亿

业务

模块

名称

市值/

估值

估值时间点

2014

收入

2014

净利润

ttmP/E

预测

P/E

预测PEG

P/S

备注

理财

余额宝、招财宝

余额宝1.85亿用户,管理规模$1150亿;招财宝598万用户,累计成交金额$300亿

CreditKarma

1,000

2014年9月私募融资

个人信用查询,提供第三方理财产品。

3200万用户

Wealthfront

700

2014年10月私募融资

管理规模$24亿

Betterment

400-500

2015年2月D轮融资

9万用户,管理规模$20亿

FutureAdvisor

2015年6月B轮融资

4000用户,管理规模$6亿

银行

AllyBank

(NASDAQ:

ALLY)

10,945

2014/7/6

6,529

1,150

11.3

10.8

0.5

1.1

直销银行

业务

模块

名称

市值/

估值

估值时间点

2014

收入

2014

净利润

ttmP/E

预测

P/E

预测PEG

P/S

备注

保险

众安保险

8,000

2015年6月私募融资

792

27.3

10.1

Oscar

1,500

2015年4月私募融资

在线医疗保险+问诊平台,4万用户

信用评级

Equifax

(NYSE:

EFX)

11,688

2014/7/6

2,436

367.4

30.8

22.7

2.3

4.7

Experian

(LSE:

EXPN)

17,621

2014/7/6

4,810

772.0

23.5

19.0

1.8

3.7

资料来源:

Bloomberg,市场公开信息,数据截至2015年7月7日

根据上述分析,蚂蚁金服各业务模块的估值如下:

业务模块

估值(亿美元)

估值依据

支付宝

500

-尽管支付宝在全球的普及程度不及Paypal,但其活跃用户规模是PayPal的1.6倍

-上市公司EBAY市值为751亿美元,PayPal的估值应高于EBAY(EBAY平台本身亏损,上市公司EBAY市值主要来自PayPal)

-我们认为支付宝与PayPal的估值可比。

考虑到支付宝未上市,保守预计支付宝的估值约500亿美元

微贷

280

-微贷业务的估值基本为0.6-0.8倍历史总贷款额。

截止到2014年底,蚂蚁微贷放贷规模超过400亿美元。

保守预计蚂蚁微贷部分的估值为280亿美金

P2P

-

-处于起步阶段

众筹

-

-筹划阶段

个人资产管理

180

-余额宝/天弘基金:

余额宝对应的货币基金是全球第二大货币基金,AUM约为1,150亿美金。

同样按照AUM来估值,即使我们给予0.1倍的估值系数,余额宝的估值也在100亿美金

-招财宝:

当前累计成交额为300亿美元,是Betterment的15倍,Wealthfront的12.3倍。

保守认为招财宝估值为80亿美金

-数米基金:

2015年4月,蚂蚁金服投资1.987亿元人民币。

我们保守估计数米基金当前权益估值仍为2亿人民币(约0.32亿美元)

网商银行

2

-起步阶段,保守将网商银行估值定位注册资本40亿元,那么蚂蚁金服对应的股权价值约为2亿美元

众安保险

12.8

-众安保险2015年6月进行融资,估值为80亿美元。

蚂蚁金服持有众安保险16.04%的股权,那么蚂蚁金服持有众安保险部分的估值约为12.8亿美元

芝麻信用

50

-目前我们尚无芝麻信用更多的数据。

但参考美国2家可比公司,我们保守预计芝麻信用当前估值为50亿美元

One97

7.5

-媒体报道,2015年6月,蚂蚁金服计划用6亿美金购买One97额外20%的股份,那么,目前蚂蚁金服持有其25%股份的估值为7.5亿美元

资料来源:

市场公开信息,个人测算

基于上述分析,我们从保守角度出发,暂不考虑网金社、蚂蚁达客以及非核心的云觅信息、树熊网络等业务,当前蚂蚁金服各部分业务估值之和约为580亿美元。

事实上,随着网商银行、网金社和蚂蚁达客的运营,蚂蚁金服可能陆续收购相关业务,并于线下金融机构紧密合作,以及蚂蚁金服各业务产生的协同效应,蚂蚁金服的估值会迅速增长。

三、蚂蚁金服的优势和风险点

我们认为在互联网巨头中蚂蚁金服在互联网金融行业拥有最大潜力。

优势

•蚂蚁金服及旗下产品已建立起品牌和信任度,并拥有庞大的用户群:

对现有竞争者和潜在进入者来说,强大和受信任的品牌是最大的门槛。

相较于搭建平台、资本投入和信息获取,形成可信赖的知名品牌更有难度。

•蚂蚁金服已构建起综合金融平台:

蚂蚁金服的金融业务几乎涵盖了互联网金融的所有业务模块,是BAT、传统金融机构以及新兴互联网企业中覆盖产业链最为全面的一家公司。

•蚂蚁金服所处的阿里集团拥有国内最强的电子商务业务实力和封闭的生态系统,为获取个人/企业客户提供了扎实的渠道,并可借此采集用户行为数据:

-阿里在B2B、B2C和C2C电商业务在国内处于绝对领先地位,并且竞争者很难与之抗衡;

-支付宝主导了线上支付,目前正转战线下领域,包括出租车、医院、水电气账单等以获得更多线下商务、客户流量和数据;

•蚂蚁金服的银行已经开业,有助于扩大其中小企业/消费贷款业务;

•蚂蚁金服有构建个人信用评估体系的能力:

蚂蚁金服较为完整的互联网金融生态,以及阿里集团累计的交易和用户行为数据,可以帮助蚂蚁金服对企业和个人进行信贷分析。

•虽然传统金融机构无论在金融业务还是信用体系方面都较为完善,但受制于固有体制,其转型速度以及对市场的应变能力远不如互联网企业。

蚂蚁金服在新型业务方面具有巨大优势。

风险点

•投资风险控制有待检验:

蚂蚁金服会进行不断的投资,并须要投资回报。

例如网金社、蚂蚁达客、网商银行等业务板块在近几年都须要不断的投入。

一个小的投资失误可能会造成巨大的资本损失。

•线上风险评估模型有待检验:

线上基于大数据的风险评估模型在不断完善和升级中。

模型尚未在线下商户和大额借款业务中得到检验(尤其是非淘宝商户和消费信用卡贷款)。

在蚂蚁金服快速增长的过程中,难免会出现投资和贷款方面的失误,但公司须要总体把控风险。

•监管要求的完善会对现有业务造成影响:

如果增长到一定规模,监管机构可能决定将互联网金融企业视同为传统金融机构监管,那么蚂蚁金服等互联网金融企业可能须要符合与银行类似的合规要求,包括支付、反洗钱、客户教育、面谈等。

这些可能会导致现有业务的调整。

•蚂蚁金服的资本金基础远低于银行:

蚂蚁金服注册资本为13亿元(其中网商银行注册资本为40亿元),目前银行机构的资本金约为人民币13万亿元。

资本金基础薄弱会阻碍蚂蚁金服业务的增长速度。

•目前对线下商户的渗透能力相对较弱:

蚂蚁金服还需努力提高在线下商户中的渗透率并推动O2O支付在线下场景的广泛采用。