二中国M2GDP比率的长期走势.docx

《二中国M2GDP比率的长期走势.docx》由会员分享,可在线阅读,更多相关《二中国M2GDP比率的长期走势.docx(11页珍藏版)》请在冰豆网上搜索。

二中国M2GDP比率的长期走势

中国货币超发的原因和变动趋势分析

张文

一、中国货币供应量增长变动趋势和M2/GDP比率长期走势

长期以来,中国货币供应量保持快速增长态势,年增长率保持在14%以上,2009年最高达到27.7%。

金融危机之后,货币供应量随着固定资产投资和贷款的快速增长而迅速增加,2010年10月M2余额已经达到70万亿元,货币存量已超过10万亿美元,居全球首位。

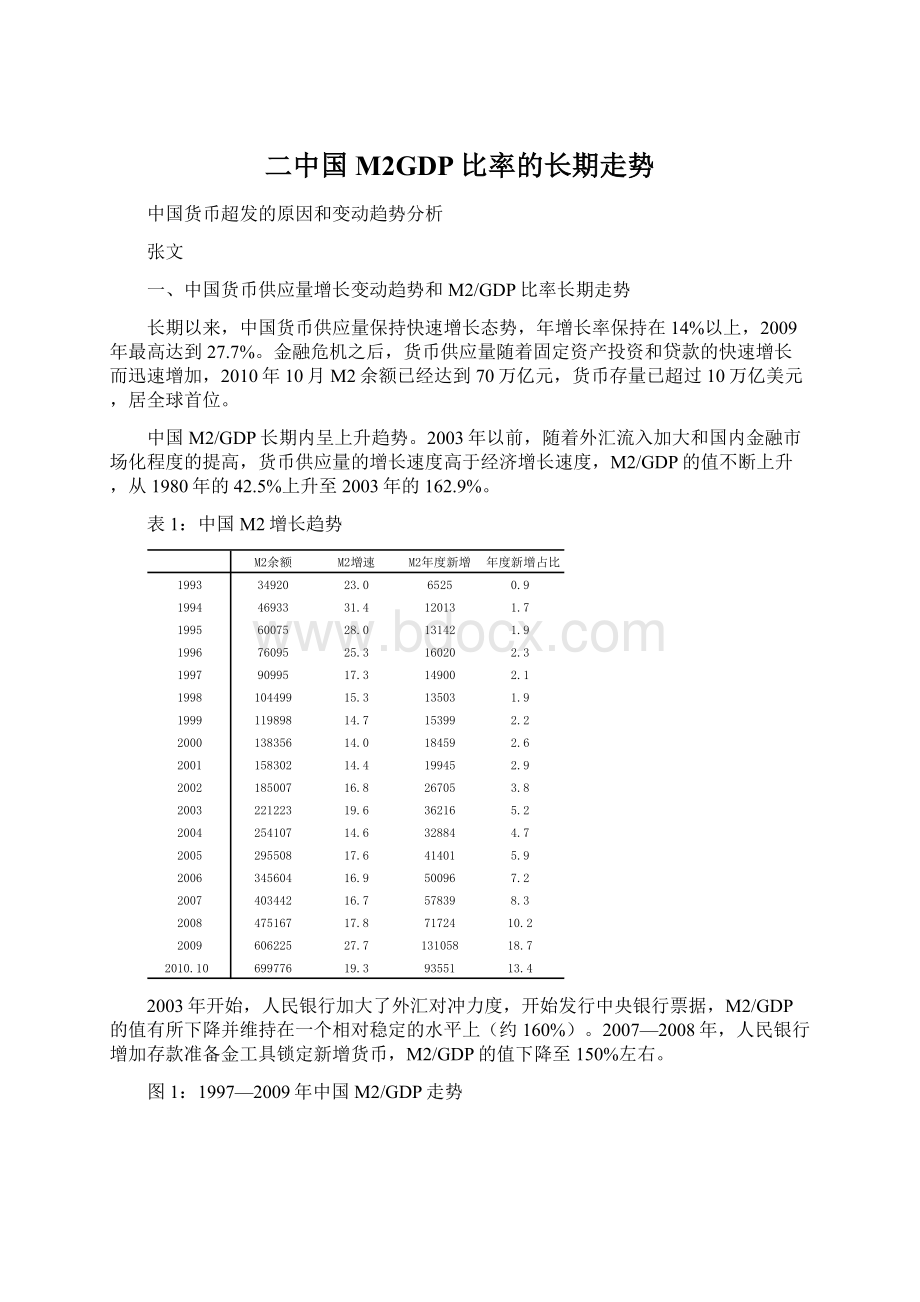

中国M2/GDP长期内呈上升趋势。

2003年以前,随着外汇流入加大和国内金融市场化程度的提高,货币供应量的增长速度高于经济增长速度,M2/GDP的值不断上升,从1980年的42.5%上升至2003年的162.9%。

表1:

中国M2增长趋势

2003年开始,人民银行加大了外汇对冲力度,开始发行中央银行票据,M2/GDP的值有所下降并维持在一个相对稳定的水平上(约160%)。

2007—2008年,人民银行增加存款准备金工具锁定新增货币,M2/GDP的值下降至150%左右。

图1:

1997—2009年中国M2/GDP走势

数据来源:

中国经济统计数据库。

国际金融危机爆发以后,随着4万亿刺激经济计划的实施,固定资产投资大幅增长,新增贷款快速上升,货币供应量高速增长,M2/GDP的值大幅上升至178%。

图2:

M2增长速度与GDP增长速度和CPI之和的差距

数据来源:

中国经济统计数据库。

传统货币数量论认为,一定时期内货币供应量乘货币流通速度等于一般价格水平乘实际总产出,即MV=PY。

在货币流通速度不变的前提下,可推导出货币供应量增长率等于国民生产总值增长率与价格增长率之和,即m=p+y。

由于我国M2/GDP在长期内呈上升趋势,这就表现为大部分年份M2的增长速度高于名义GDP增长速度,除2007年外,M2的增长速度都高于实际GDP和居民消费价格增长速度之和。

1997—2009年间,若采用算术平均法计算,M2增长速度平均高出GDP和CPI增长速度之和5.9个百分点。

但分阶段看,2003年开始发行中央银行票据对冲外汇占款增长后,2003年至2008年M2增速与实际GDP和居民消费价格增速之和的差距控制在5%以内,明显优于之前阶段和金融危机爆发之后的情况。

二、货币供应量增长情况的国际比较

为了横向对比中国M2/GDP的水平,我们将中国与美国、英国、欧元区、日本、韩国等国的情况进行了比较。

表2:

各国广义货币供给与GDP的比率

数据来源:

CEIC数据库。

从数据情况看,并不是发达经济体的货币供应量和GDP的比值就低,新兴市场和发展中国家的值就高,没有一定的高低规律。

中国与日本、英国、韩国、马来西亚、泰国的广义货币对GDP比值是比较高的,超过了100%;美国、欧盟区、印度和印尼的比值则相对较低。

从表2中可以发现,1990年以来各国广义货币对GDP比值普遍出现了逐步提高的趋势。

一般在金融危机或经济危机爆发后,各国广义货币对GDP比值会明显提高,这在1997—1998年亚洲金融危机期间和2008—2009年国际金融危机期间都较为明显。

美国、英国、欧元区、日本2008—2009年间广义货币对GDP比值都出现明显上升,反映了各国扩张性货币政策推动了货币供应量的快速增长。

当然,如何解释M2/GDP水平的国别差异和一国M2/GDP的变动,是一个需要进行理论探讨的问题。

各国的广义货币统计口径不同,决定了不能简单进行横向比较。

发达国家的金融创新很活跃,有些具有货币职能的金融工具未被统计进货币供应量中去;一些金融市场发达国家的非金融部门除从银行部门获得融资外还从其他渠道获得了大量融资,也纳入广义货币统计中。

美国的M2/GDP的比率较低,但如果适当扩大货币的统计范围,使用包含机构货币市场共同基金的M3/GDP,比值会有所上升,但2006年后美国不再公布M3数据;英国M3统计中包括回购协议和货币市场共同基金;欧盟M3包括回购协议、货币市场共同基金、期限超过2年的债券;日本2003年后对货币供应量统计范围重新进行定义,增加了M2指标和广义货币供应量L;韩国M2包含货币市场基金和债券;印度的货币统计中M2统计口径较窄,2009年M2/GDP只有23.8%,其M3统计与各国通常的M2指标的可比性较强。

考虑到中国的准货币所包含的投资性质,在做国际比较时,如果将我国的M2/GDP与国外的更宽口径相比较,可能更具可比性。

但无论按哪种指标进行比较,中国都属于M2/GDP水平比较高的国家(地区)之一,而且增长速度非常快。

三、中国基础货币供给的内生性特征

由于经济金融结构的特殊性,我国的货币供应表现出很强的内生性特征,在一定程度上是货币需求创造了自己的供给。

从我国货币供给的创造过程看,可以按中央银行供给基础货币的不同主渠道分为两个阶段,而在这两个阶段中,中央银行的基础货币供应都有很强的被动性质。

(一)以再贷款为主要渠道注入基础货币的阶段

1985—1997年,中央银行通过综合信贷计划规定银行的信用规模(贷款限额),并控制反映银行与客户信用关系的存贷款利率,从而严格控制银行资产负债表中的资产项目(资金使用)。

从决定信贷规模的决策程序来看,采取的是自下而上汇总信贷计划匡算数,由人民银行总行汇总确定总规模后分解下达正式计划的过程。

由于信贷规模确定的决策过程受到了地方政府干预,从而将国有企业的投资饥渴症传递到了信贷规模的制订决策过程,造成了“地方政府-人民银行分支机构-人民银行总行”这样一种信贷扩张的倒逼机制。

这种信贷倒逼,在经济总量上表现为持续的通货膨胀压力,在货币上表现为信贷投放的过多。

1994年以前,中央银行的基础货币来源结构分为三大部分。

首先,人民银行对银行系统贷款,构成基础货币供给最主要的来源,占人民银行资产负债表中总资产的67—73%。

其次,外汇占款在基础货币供给份额中呈不断上升趋势,在1980年下半期占人民银行总资产的3—5%,在1990年代上半期上升为7—14%。

第三,中央银行对中央财政预算的透支与借款构成了基础货币供给的重要部分,为人民银行总资产的10—13%。

这一阶段,我国基础货币的供应具有较强的被动性质,货币的供给在相当程度上由需求所影响或决定(谢平,俞乔,1996)。

(二)以外汇占款为主要渠道注入基础货币的阶段

1994年我国实行外汇管理体制改革,人民币汇率并轨的直接结果就是外汇储备的迅速增加。

由于强制结售汇制度下外汇储备增加的被动性,货币当局只有通过收回再贷款来收缩金融机构的流动性,这意味着注入基础货币的主渠道从再贷款途径转变为外汇占款途径。

表3:

1996—2009年基础货币总量与结构变化

数据来源:

CEIC数据库,中国人民银行

1997年7月亚洲金融危机爆发,在人民币汇率面临贬值压力、资本大量外逃和外汇储备增加额远低于经常账户顺差额的背景下,我国中央银行注入基础货币的主渠道发生了新的变化,从1994—1996年间的外汇占款转变为以对金融机构再贷款和购买国债为主。

1998年,人民银行取消信贷规模控制,并转而实行以货币供应量为中介目标,以公开市场业务为主要政策工具的间接性的货币政策调控体系。

由于存款准备金率下调5个百分点,商业银行因资金充裕而不需要再贷款,同时外汇储备增加不多(仅50亿美元),基础货币出现负增长,由此使货币供应量增长率有所下降。

2002年以来,人民币汇率处于升值压力当中,货币当局为避免人民币汇率升值,主动进入银行间外汇市场买进外汇,因此外汇储备大规模增加。

即便是2005年7月实施了人民币汇率改革并且主动将人民币兑美元汇率升值2%,但是此后人民币汇率的升值幅度远低于国际社会的预期,人民币汇率的升值压力巨大。

为防止升值过快,人民银行仍然被迫大量买入外汇,这就使得外汇储备以极快的速度在增加。

货币当局在大量收兑外汇储备的同时,商业银行获得的超额准备金也大量增加(货币当局被动投放了相应的人民币)。

四、内外部均衡目标引起的货币政策操作三阶段冲突

Mishkin(2000,2007)认为,按名义锚的不同,货币政策框架可分为汇率目标框架(exchangeratetargeting)、货币目标框架(moneytargeting)、通货膨胀目标框架(inflationtargeting)和没有显性名义锚的货币政策框架。

中国的货币政策框架属于货币目标框架。

但从外部平衡角度看,虽然1994年的外汇改革建立了有管理的浮动汇率制,但是在长期实践中,1995—2005年和2008—2010年实行的实际是盯住美元的固定汇率制,其余时间人民币汇率升值也在相当程度上可控。

因此,在资本项目管制的基础上,一定意义上中国货币政策框架可以归结为“内部显性货币目标、外部隐性汇率目标”的双中介目标框架。

在货币政策日常操作中,中央银行力求同时实现基础货币投放适度、人民币利率水平可控和名义汇率基本稳定,追求内部平衡和外部平衡。

当国内外经济环境不满足相关约束条件时,货币当局要同时实现两层目标,在货币政策操作过程中往往会遇到矛盾。

(一)1994—1995年汇率并轨初期,外汇储备增加和高通胀之间的矛盾

1994年我国实行外汇体制改革和国内税制改革,鼓励出口和资本流入,使得国际收支开始出现经常项目和资本项目双顺差。

1994年外汇储备增加304亿美元,远远超过之前的外汇增加额,直到1997年央行都保持可观的购汇额度。

为了保持基础货币投放额的稳定,在外汇占款大幅上升的同时,中央银行收回对商业银行的贷款,央行资产结构和基础货币投放渠道开始发生重大变化,外汇占款逐步成为主导性的基础货币供应渠道。

表4:

1992—2009年国际收支与外汇储备变化情况

数据来源:

CEIC数据库。

从1993年开始,粮食价格上涨和经济结构性改革带来了通货膨胀水平的急剧上升,1993—1995年达到高峰。

而此时外汇大量流入,使得货币供应随之被动增加,虽然人民银行采取多种措施控制基础货币的增长,但1994年货币供应量M2增速仍达到34.5%的高值,实际为通货膨胀的进一步上涨创造了货币条件。

(二)1998—2000年汇率固定时期,外汇储备增幅下降和通货紧缩之间的矛盾

1998年,亚洲金融危机的负面影响逐步显现,大量外汇通过非正常手段外流,1998—2000年外汇储备增加额远低于经常账户顺差额。

这一期间,外汇占款和央行再贷款保持双低,基础货币投放不足。

1998年,人民银行取消信贷规模控制,开始实行间接性货币政策调控体系。

商业银行受制于资本金不足(实现资本充足率8%)和降低不良资产的双重压力,“惜贷”现象明显,其“货币创造”功能部分失效,货币乘数减小,这一时期货币供应量增长率明显下降。

1998年后国内经济陷入了比较严重的通货紧缩时期,外汇占款增长乏力引起的流动性紧缺一定程度上限制了央行采取有效措施抑制通缩的能力。

图3:

1996—2009年M2货币乘数和M1货币乘数

数据来源:

CEIC数据库

(三)2003年后人民币汇率升值预期较强期间,外汇储备大量增加与抑制过剩流动性之间的矛盾

由于世界经济的复苏和中国正式加入WTO,我国经常项目顺差自2002起开始触底反弹,直到2008年都保持快速增长势头。

资本和金融项目顺差自2001年起就开始大幅反弹,大量国际资本回流国内。

人民银行为维持人民币汇率基本稳定,被迫大量买入外汇,这就使得外汇储备以极快的速度增加。

即便是2005年7月实施人民币汇率改革,主动将人民币兑美元汇率升值2%,但是此后人民币汇率的升值幅度远低于国际社会的预期,进一步的升值预期使得外汇流入继续加快。

2008年国际金融危机发生后,我国采取各项措施鼓励和支持出口,外汇流入仍保持了危机前的规模,带动外汇占款的较快增长,同时中央银行在世界各国实行宽松货币政策背景下放松了对冲外汇流入的力度,外汇占款快速增长。

同期我国坚持积极的财政政策和适度宽松的货币政策,实施应对国际金融危机的一揽子计划,固定资产投资和各项贷款迅速增长。

外汇占款增长和贷款的大幅增长共同带动了货币供应量的大