半导体辅材石英行业分析报告.docx

《半导体辅材石英行业分析报告.docx》由会员分享,可在线阅读,更多相关《半导体辅材石英行业分析报告.docx(28页珍藏版)》请在冰豆网上搜索。

半导体辅材石英行业分析报告

2018年半导体辅材石英

行业分析报告

2018年6月

石英:

值得重视的半导体辅材,广泛应用于晶圆加工

石英玻璃性能优越,在芯片制造加工中大量使用

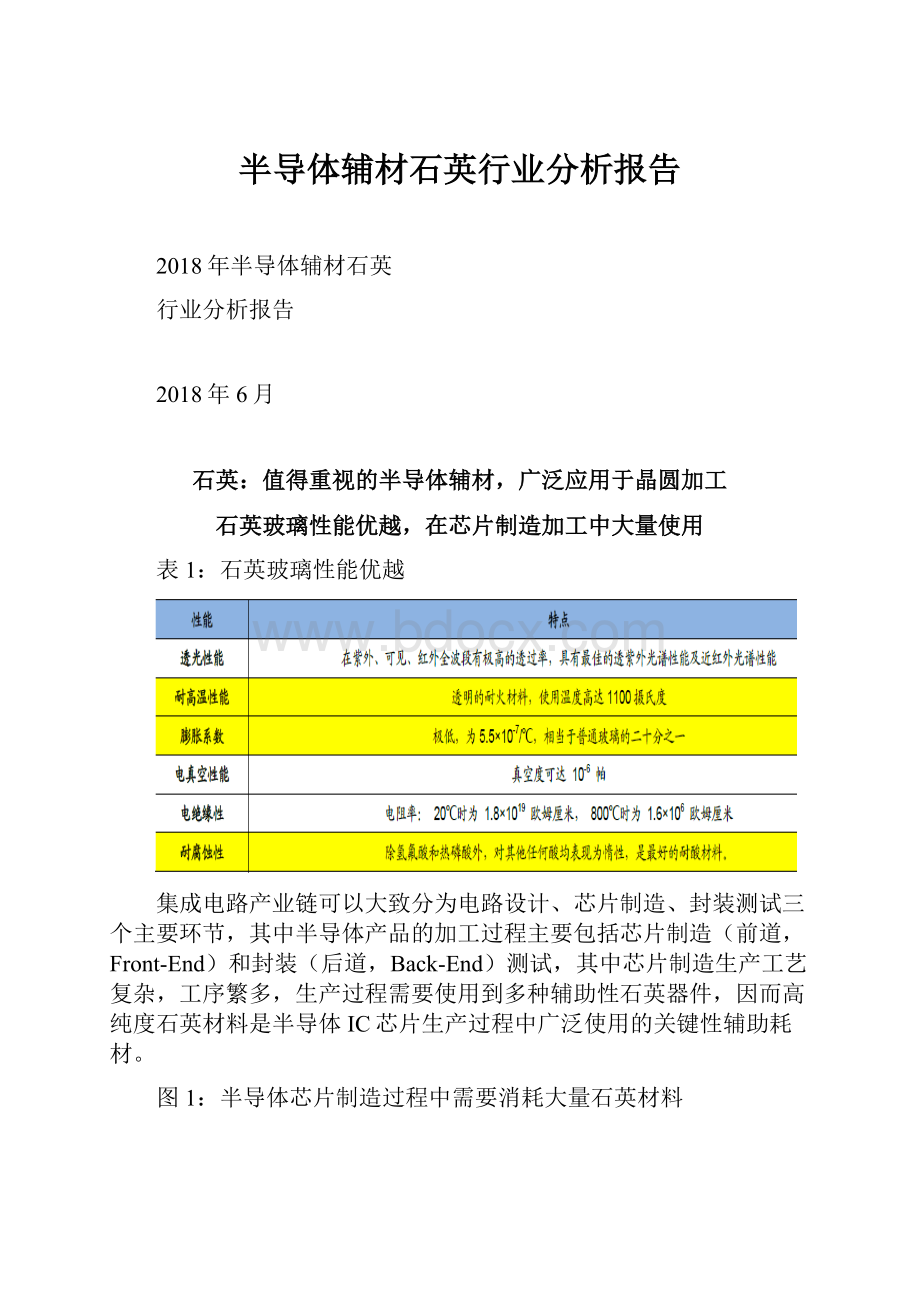

表1:

石英玻璃性能优越

集成电路产业链可以大致分为电路设计、芯片制造、封装测试三个主要环节,其中半导体产品的加工过程主要包括芯片制造(前道,Front-End)和封装(后道,Back-End)测试,其中芯片制造生产工艺复杂,工序繁多,生产过程需要使用到多种辅助性石英器件,因而高纯度石英材料是半导体IC芯片生产过程中广泛使用的关键性辅助耗材。

图1:

半导体芯片制造过程中需要消耗大量石英材料

半导体石英产品种类繁多,应用于多个晶圆制造核心环节

芯片生产过程中分为硅片制造和晶圆制造两大环节:

在硅片制造环节,大量使用的石英玻璃产品主要是用于制作晶圆IC载体(拉制单晶)的石英坩埚;另外还有使用到一部分石英清洗容器。

石英坩埚是用高纯石英砂为原料直接高温熔融制造,主要由石英坩埚厂直接采购高纯石英砂生产(目前单晶用石英坩埚的原料大部分依赖进口)。

图2:

石英方形坩埚(单晶用)

图3:

石英圆形坩埚(多晶用)

在晶圆制造加工过程中:

氧化、外延、光刻、刻蚀、扩散、CVD和注入离子、磨平等对硅晶圆进行一系列处理的工艺环节,石英玻璃凭借高纯度、耐高温、低的热膨胀、耐腐蚀等优良性能而被大量采用:

图4:

半导体芯片制造过程及设计石英玻璃器件具体产品

表2:

半导体领域用石英玻璃材料

1)扩散、氧化环节的使用较多的器件产品主要包括石英玻璃扩散管以及和扩散管配套的石英法兰、石英玻璃炉管(支托或运载石英舟进入或者退出扩散炉)、石英舟(承载硅片)、支架(承载多个石英舟)。

其中石英玻璃扩散管是半导体工业中及其重要、用量最大的石英玻璃制品。

其纯度、抗高温的变形性、几何尺寸都会直接影响集成电路和器件的质量、成本和生产效率;石英玻璃舟及支架是单晶硅片扩散、氧化、CVD沉积、退火处理不可缺少的石英玻璃承载器具;一般产品规格尺寸各不相同,形式上主要有卧式舟、立式舟两种;石英舟、支架由于是和单晶硅片在高温下直接接触,因此对使用的石英玻璃的纯度、

耐温性能、尺寸精度要求都很高。

图5:

半导体芯片制造过程中扩散环节使用到石英玻璃管、舟架

图6:

石英玻璃炉管示意图

图7:

石英玻璃舟产品示意图

2)集成电路刻蚀环节必须使用耐腐蚀性的石英玻璃材料及制品。

因而刻蚀环节的石英材料使用量也较大;主要产品包括石英环、石英玻璃反应腔和样品支架等。

另外在硅片酸洗和超声波清洗工序也需要使用拥有极高化学稳定性的石英玻璃材料,主要产品包括石英玻璃花篮(硅片酸洗、超声波清洗)、清洗槽(洗涤液的承载器)等;另外还有用于硅片外延工序的石英钟罩。

图8:

用于半导体刻蚀环节的石英环

图9:

石英玻璃清洗槽

3)用于半导体芯片光刻环节中的光掩膜版的主要基板材料也是石英玻璃,根据清溢光电招股书,基板的采购成本占光掩膜版原材料采购成本的90%;由于光掩膜版是液晶显示器、半导体等制造过程中的图形“底片”转移用的高精密工具,决定了电子元器件产品精度和质量,对于其所使用的石英玻璃的材料要求极高,一般光掩膜版的石英玻璃基片通常需要采用高纯合成石英锭作为基础材料。

图10:

石英玻璃是光掩膜版中的主要基板材料

此外光掩膜版也是生产平板显示器件的关键材料,一般小尺寸、高分辨率用石英玻璃;大尺寸、分辨率要求低可用苏打玻璃,对应外挂触控(OGS)产品;随着触控技术发展,内嵌触控技术(InCell、OnCell)正逐步替代外挂触控技术(OGS),所需掩膜版产品也逐步由苏打掩膜版向石英掩膜版转变。

图11:

石英玻璃是光掩膜版中的主要基板材料

全球半导体产业景气向上,石英材料需求高景气

半导体是石英玻璃最主要的下游应用领域,需求空间百亿量级

目前石英制品多应用于光源、半导体、光纤、光伏、航空航天、光学等领域,据石英行业协会报告,2014年全球石英玻璃市场规模超过200亿元人民币,其中半导体是石英玻璃最主要的下游应用,市场规模占整个石英市场超过60%,其中半导体石英坩埚、前端工序石英器件、光掩膜基板市场空间分别约40亿、60亿、45亿元人民币。

另外据2014年招股书披露,每生产1亿美元的电子信息产品,平均需要消耗价值50万美元的石英玻璃材料,如果按此测算,2017年全球半导体销售额4122亿美元,对应全球半导体级石英材料空间约21亿美元。

实际上随着半导体制程日趋精密、石英材料的应用环节拓展,单位石英玻璃材料的消耗价值持续在提升,目前实际对应的石英材料市场空间应该更大。

表3:

2014年全球石英玻璃应用及市场规模

图12:

2015年石英玻璃应用领域占比情况

其中,半导体前端工序石英器件是半导体石英材料较为关键的应用部分,需求占比较高,根据石英行业协会报告,2013年整个半导体石英器件规模约10亿美元,而根据数据,2017年半导体晶圆设备销售额、硅片出货量均相比2013年增长了30%,简单按同比例测算,当前半导体石英器件的市场规模约为13亿美元,已接近百亿人民币量级。

一般半导体前端工序石英器件可以分为高温区器件和低温区器件两大类。

高温区器件主要是扩散氧化等环节使用的炉管、扩散管、玻璃舟架等,需要在高温环境中直接或间接与硅片接触;主要是采购电熔石英玻璃材料,通过热加工生产;低温区器件主要是刻蚀环节的石英环等,还包括清洗过程中的花篮、清洗槽等,主要在低温环境中使用;主要采购气炼石英玻璃,通过冷加工生产。

其中高温区器件消耗速度较快,但是类似多片机(一个承载器具承放多个硅片),低温区器件消耗速度较慢,但是单片机(一个承载器具承放一个硅片);因此两者整体市场规模相对比较接近。

图13:

半导体用石英器件(单位:

百万美元)

另外,光掩膜版的基板材料也是石英玻璃应用的重要领域,其单位价值量高(合成石英玻璃价格一般数倍于普通石英玻璃),因此也具备相对较大的市场规模;据清溢光电招股书披露,2015年全球掩膜版产业的市场规模为32.40亿美元。

其中基板是核心原材料,其采购成本占光掩膜版原材料采购成本的90%,结合清溢光电披露的基板材料成本占比和毛利率推算,基板材料采购大约占销售额的40%,但考虑到清溢光电中高端光掩膜版产能有限,全球高端光掩膜版生产集中在海外市场,整体毛利率较高,基板材料占销售额比例会更低,若按30%的占比测算(假设毛利率50%),对应基本材料市场规模接近10亿美金(包含部分苏打玻璃材料,但石英玻璃材料的比例在持续提升)。

表4:

根据清溢光电招股书披露数据推算掩膜版基板材料占销售额比例

产业链梳理:

从材料到器件加工,客户从半导体设备商到芯片制造商

从整个半导体石英材料的产业链来看,半导体石英玻璃领域的企业主要分为上游的石英玻璃材料厂商(比如国际巨头贺利氏、迈图等;国内的石英股份、)和下游的石英器件加工商(外资的大和电磁、信越贺利氏、欧宁可;内资的凯德石英、东科石英、上海石创等);

一般而言,石英玻璃材料厂商先将石英玻璃材料产品(产品形态主要包括管、棒、砣等,部分产品会进行一些初加工比如石英筒、石英环等)销售给下游的石英器件加工商。

石英器件加工厂商再将石英玻璃材料通过机加工或者热加工制成各类半导体石英器件(比如石英舟架、石英环、石英法兰等),销售给半导体设备厂商(比如行业三大认证企业:

东电、应材、lamresearch等),再由设备厂商将包含石英器件的整套设备销售给芯片制造商(台积电、中芯国际等)。

由于半导体石英器件基本都是耗材,所以芯片制造商也会直接向石英器件加工商采购相应石英器件。

不过对于石英玻璃材料、石英玻璃器件加工的供应商的选择,行业一般以半导体设备厂商的认证体系为准。

所以芯片制造商直接采购也一般主要都是选择设备厂商认证体系内的器件加工商。

图14:

半导体石英玻璃产业链

半导体设备、芯片环节均增长明显,拉动半导体石英需求高景气

前面的产业链梳理提到,半导体用石英器件产品主要有以下两条销售路径:

一是由器件加工商销售给半导体设备厂商,设备厂商将整套包含石英器件的设备销售给芯片制造商;二是器件加工商也会将产品直接销售给芯片制造商,因为器件存在损耗,需要在一定周期内更换,大部分更换周期在1年以内。

因此整个半导体用石英材料需求和设备、芯片的增长均直接相关:

从半导体设备数据来看,根据数据,2017年全球半导体设备销售额556亿元,同比增长37.2%,主要受韩国投资大幅增长推动,2017年韩国半导体设备销售额179.5亿美元,同比增长133%;2017年12月北美半导体设备销售额23.88亿美金,同比增长27.7%,环比增长16.35%,创历史新高。

应用材料、东电、LAM等主要下游设备厂商2017年收入也均明显提速。

图15:

全球半导体设备销售额

表5:

主流半导体设备企业2017年收入增速均明显提升

终端出货方面,根据数据,2017年全球半导体销售额4,122亿美元,同比增长21.6%,是2005年以来第2次实现了两位数增长。

预测2018年将继续增长9.5%。

2017年全球硅片出货量为118.1亿平方英寸(MSI),超出2016年107.38亿平方英寸的高点,收入共计87.1亿美元,同比增长21%。

图16:

全球硅片出货量(百万平方英寸)

图17:

全球半导体材料销售额(十亿美元)

可以看到,全球半导体市场进入增长周期,并迎来新一轮投资高峰,根据ICInsights数据,2017年全球半导体资本支出同比增长34%,并大幅上调2018年全球半导体资本支出增速预期至14%,对应金额将首次超过1000亿美金,相比2016年增长了53%;对应设备、芯片环节的高增长将拉动半导体石英需求迎来高景气。

预计到2020年,半导体石英材料仍有望维持20%以上的年复合增长率。

图18:

全球半导体资本支出(十亿美元)

产业转移,电子级石英材料国产替代加速

以半导体石英为代表的高端石英市场被海外企业把持

目前全球高端石英玻璃市场(尤其是以半导体、光通讯为主的电子级石英玻璃市场),主要还是由贺利氏、迈图、东曹、昆希等海外龙头企业掌握,其均具备独特的技术优势,各自有其占领的领域和市场,且下游应用领域集中于半导体、光伏、航空航天等高端领域,产品附加值高,竞争力强。

据IBISWorld统计,贺利氏、迈图、东曹2013年的全球市场份额占比合计超过60%。

图19:

2013年全球石英市场格局

表6:

海外龙头企业对比情况

贺利氏在光纤领域优势明显,是全球合成石英领域的代表龙头,同时也拥有用于半导体领域的气炼、电熔石英产品;而美国迈图、日本东曹则分别是电熔石英、气炼石英领域的代表性龙头企业。

德国贺利氏

光纤领域优势明显,合成石英全球龙头。

贺利氏石英成立于1902年,是贺利氏集团六大分部之一,是全球制造和加工石英玻璃公司中历史最悠久的公司之一,主营业务是贵金属和石英玻璃。

2016总收入215亿欧元,贺利氏不含贵金属的收入为20亿欧元,2014年石英玻璃部分收入4.61亿欧元。

贺利氏在全球38个国家设有100多处分支机构,近30家工厂,拥有约12,400名员工,是全球最大高纯度石英管生产的企业,当前生产光线预制棒中芯棒的各种气相沉积方法如MCVD、FCVD、PCVD都需要用到贺利氏的熔融石英材料作为衬管的标准材料,因此在高端合成石英玻璃材料供应市场上处于寡头垄断地位,竞争优势明显。

此外,其在光纤行业具备完整的熔融石英?

预制棒生产?

拉丝工艺产业链,为其占领光纤行业提供良好的基础。

图20:

贺利氏历年各产品营收情况

图21:

贺利氏分区域营收结构

图22:

贺利氏主要玻璃制品

美国迈图

电熔石英玻璃龙头,2006年12月,美国阿波罗投资公司完成对GE高新材料集团的收购后正式创立迈图高新材料集团。

目前是全球第二大的有机硅产品及其关联产品的生产商,同时在石英及陶瓷材料行业拥有世界领先的地位。

2016年迈图营业收入达到22.33亿美金,其中有机硅占比92.30%,石英占比7.70%,但石英毛利率高于有机硅。

公司的石英业务以电熔工艺生产石英玻璃材料为主,包括高熔凝石英、陶瓷材料和晶体产品,生产效率高,产能大,性能稳定,其中高纯度熔融石英处于世界领先地位。

石英产品目前广泛应用于以半导体及航空航天为主的高科技领域,半导体在营收中占比超过50%,是最主要的业绩贡献领域。

表7:

迈图石英产品种类及特性

图23:

迈图历年各产品营收情况(百万美元)

图24:

迈图分区域营收结构

日本东曹

气炼石英玻璃领先企业;东曹公司成立于1935年在全球拥有超过100家公司,目前涵盖石化板块、基础化工、高机能材料产品板块、工程服务板块、聚氨酯板块和其他六大板块,产品涵盖1500多种,员工12037名,业务分布于全球20个国家和地区,共设立106家公司。

东曹石英部分主要是气炼工艺制备的熔断石英,处于全球领先地位,产品包括有N系列、OP系列、S系列产品,应用于半导体、光伏、平板显示器等领域。

东曹最大的竞争优势是其独一无二的不透明石英OP级产品,其是半导体首选的隔热材料,有庞大的市场需求,也因此近67%的产品应用于半导体行业。

此外,东曹目前正积极研发450mm晶圆(全球最大是300mm),力图开拓新产品,提高生产效率。

表8:

日本东曹熔融石英产品种类及特性

图25:

东曹集团2016年合并营业收入为66亿美元

图26:

东曹历年研发支出及增长情况(万美元)

大陆半导体产业快速发展,有助于拉动上游材料国产化

消费市场的迅速发展:

根据数据,亚太及其他地区(包含中国)半导体销售额占全球的比例由2000年的25.1%持续提升至2017年的60.4%,而中国地区作为其中的增长主力,在过去的20年里具备比亚太地区整体更显著的份额扩张。

2016年中国地区占全球半导体消费市场的57.4%。

图27:

全球半导体需求分布情况

图28:

销售额占比平稳上升

产业转移,设备市场将进入快速发展:

根据数据,2017年设备销售额82.3亿元,同比增长27.4%,占全球的14.8%,是全球第三大设备销售市场;从2018年开始,随着诸多新投资产线陆续进入设备采购高峰,预计国内半导体设备市场将迎来快速增长。

图29:

全球半导体需求分布情况

图30:

2017年全球半导体设备消费市场分布

国内半导体行业起步较晚,根据协会,目前我国90%的芯片依赖进口;且半导体设备自给程度不足5%;对应石英材料的国产化比例也极低,根据石英股份招股说明书,2012年国内石英玻璃市场规模53.16亿元,从需求结构来看,集成电路及分离元件占比23%(包含LED砷化镓、光伏领域的前端器件)、光纤及军工占比7.5%、硅单晶石英坩埚占比35%(主要是光伏),另外电光源占比21%,整体来看,由于国内石英制品需求结构集中在电光源、光伏等中低端领域,半导体石英材料的国产化拥有巨大空间。

表9:

2012各主要工业部分石英制品需求量及营销额分布:

主要集中在光源和信息产业

在国外企业加强对本国产业保护趋势下,加速推动国内半导体产业加快国产化进程,2014年6月发布的《国家集成电路产业发展推进纲要》将发展集成电路产业上升为国家战略以来,大陆半导体产业迎来快速发展,目前大陆正积极扩建硅晶圆厂,根据广发机械小组的统计,目前国内在建的晶圆厂:

12寸晶圆厂共16条,投资额合计6,058亿元;8寸晶圆厂共6条,投资额合计247亿元;另外计划建设的晶圆厂13条,其中有披露投资额的合计4,946亿元。

随着国内半导体产业的快速崛起,在全球市场地位的提升,也在拉动上游石英材料的国产化加速。

表10:

国内晶圆厂统计(截止2018年4月)

认证突破、工艺提升,产品持续放量,国产半导体石英替代加速

半导体石英材料的认证壁垒较高,具有资质认证优势的外资厂商往往占据着高端市场的绝大份额;由于半导体产业链相对较为复杂,技术门槛高,设备单体价值量大,因而对石英制品的纯度及性能要求也高,半导体级石英制品行业的技术壁垒也相对较高。

国际半导体设备制造商对石英玻璃材料供应商实施严格的资质认证,从而保证半导体使用材料的质量和性能,认证过程中从产品、技术到研发体系及经营管理制度对公司进行全方位持续考核,认证周期一般在3-5年。

国产企业认证正在持续取得突破;2011年上半年通过东京电子的材料认证,成为国内唯一一家通过原厂设备认证的石英玻璃材料企业,全球目前共有5家企业通过该认证;并且继2011年石英砣通过日本东京电子公司认证后,又加强了与LAM、AMAT的合作,目前已通过美国应用材料公司AMAT及LamResearch的认证的石英材料规格达20种,FLH321FLH321L牌号产品已进入国际半导体产业链;另外石英股份的多个半导体级产品目前也正在进行东京电子认证、国内领先的半导体器件加工商凯德石英目前也正在推进东电认证,目前进展顺利。

表11:

已通过或拟通过东京电子认证的企业情况(截止2017年)

企业的认证突破建立在公司产品技术工艺不断成熟进步的基础上,石英玻璃的性能高低主要由杂质含量、气泡含量、羟基含量等指标的差异决定。

而决定这些差异的因素主要是:

1)生产工艺的选择和改进;2)上游石英矿、石英砂等原材料的纯度:

石英股份、是国内石英玻璃行业的杰出代表,均具备不凡的技术实力;石英股份以电熔工艺为主,并具备高纯石英砂提纯能力;以气炼工艺为主,并具备合成石英制备能力;两家公司近年来技术不断进步,生产工艺也在持续改进完善,其分别的电熔石英玻璃、气炼石英玻璃产品的品质性能均得以不断提升,和海外竞争对手的差距正在不断缩小。

可以看到,国内石英玻璃公司2017年的电子级产品的收入也确实迎来了高速增长,并在积极扩产,2018年收入仍将处于快速增长通道。

图31:

石英股份、收入增长持续提速

图32:

2017年石英股份、半导体收入增长较快

图33:

石英股份资本支出

图34:

石英股份在建工程

图35:

资本支出

图36:

在建工程

投资建议:

继续看好石英板块,国内领先企业具备突出成长性

石英材料是半导体晶圆制造环节的重要辅材,在全球半导体产业景气向上、资本开支大幅增长的背景下,上游设备订单旺盛、芯片出货快速增长,拉动石英材料需求持续扩张,电子级(主要是半导体)高端石英材料迎来高景气;同时随着国内半导体产业的快速崛起,在全球市场地位的提升,也在拉动上游石英材料的国产化加速:

可以看到国内技术领先的石英玻璃企业,凭借产品技术工艺持续改进,在认证体系中的突破,半导体级产品已经开始放量,并具备持续快速增长的基础,未来发展空间广阔,具备突出成长性。

风险提示

半导体领域海外市场开拓低于预期、原材料价格大幅上涨、汇率风险、新产能投放低于预期、贸易政策风险;