案例让你学会营改增后的建筑业增值税纳税申报.docx

《案例让你学会营改增后的建筑业增值税纳税申报.docx》由会员分享,可在线阅读,更多相关《案例让你学会营改增后的建筑业增值税纳税申报.docx(14页珍藏版)》请在冰豆网上搜索。

案例让你学会营改增后的建筑业增值税纳税申报

提示:

所有增值税专用发票均在本月通过认证。

A企业系增值税一般纳税人,从事建筑安装业务,所有建筑服务业务均由直接管理的项目部施工或分包,企业2016年7月份业务如下:

业务1:

本地A建筑项目为营改增后的项目,采取一般计税办法,于当月竣工结算。

收取含税工程款220万元,另因提前竣工收取奖励款2万元,一并与工程款开具增值税专用发票,款均已收到。

对A建筑项目的部分工程进行分包,分包给B工程公司,本月对分包工程进行结算,取得B公司开具的分包款增值税专用发票,注明工程款10万,增值税款0.3万元;购买材料物资,取得增值税专用发票,注明价款100万,增值税17万。

解析:

1.结算、收取工程款

销项税额=222/1.11×11%=22(万元)

借:

银行存款 2220000

贷:

工程结算 2000000

应交税费——应交增值税(销项税额) 220000

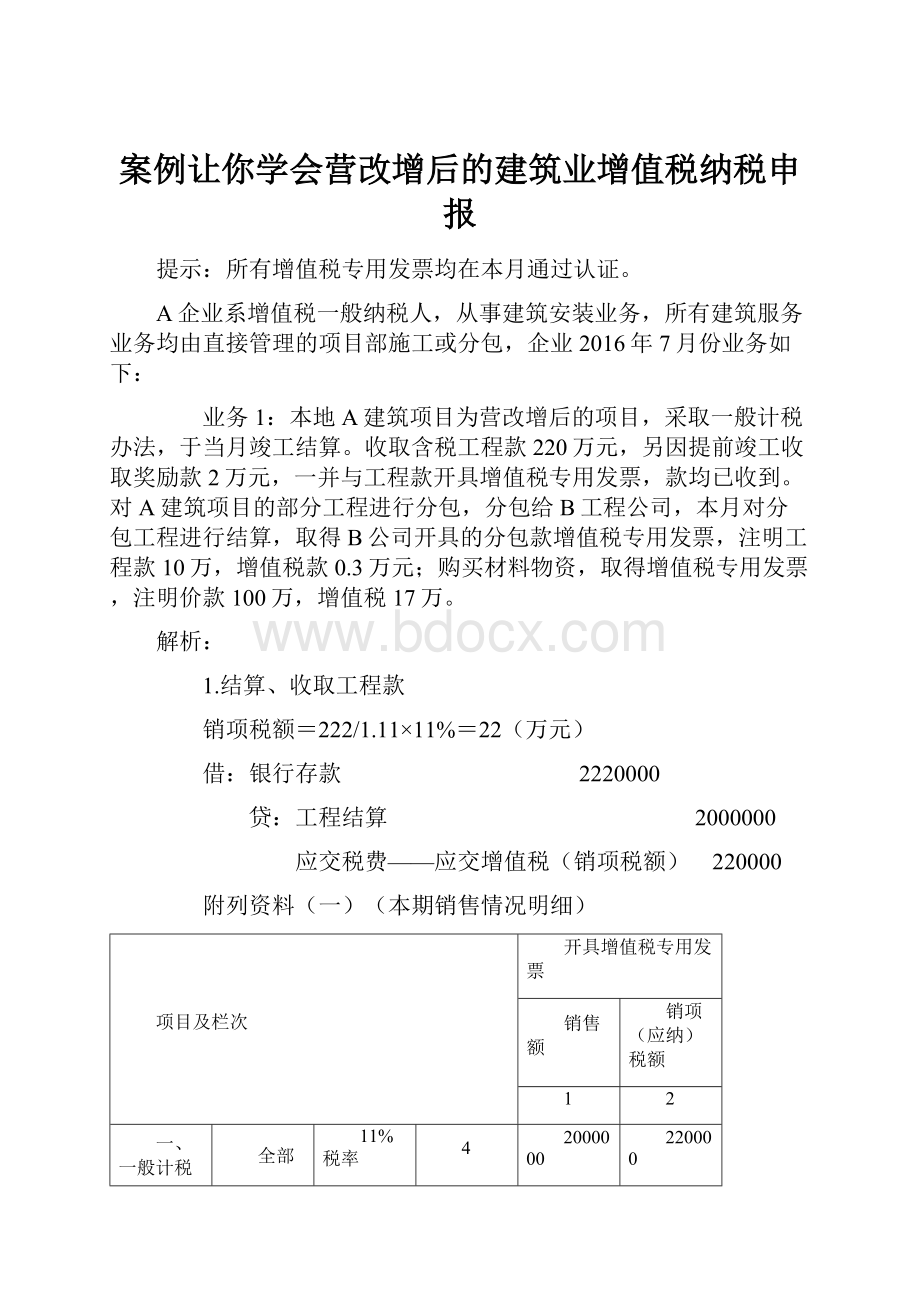

附列资料

(一)(本期销售情况明细)

项目及栏次

开具增值税专用发票

销售额

销项(应纳)税额

1

2

一、一般计税方法计税

全部征税项目

11%税率

4

2000000

220000

6%税率

5

解析:

2.支付分包款

借:

工程施工——合同成本 100000

应交税费——应交增值税(进项税额) 3000

贷:

银行存款 103000

3.购买材料物资

借:

工程施工——合同成本 1000000

应交税费——应交增值税(进项税额)170000

贷:

银行存款 1170000

附列资料

(二)(本期进项税额明细)

一、申报抵扣的进项税额

项目

栏次

份数

金额

税额

(一)认证相符的增值税专用发票

1=2+3

其中:

本期认证相符且本期申报抵扣

2

1100000

173000

前期认证相符且本期申报抵扣

3

0

0

《增值税纳税申报表》

项目

栏次

本月数

销售额

(一)按适用税率计税销售额

1

2000000

(二)按简易办法计税销售额

5

税款计算

销项税额

11

220000

进项税额

12

173000

业务2:

外市B市政工程项目为营改增前的项目,采取简易计税办法,当月竣工结算,收取含税工程款515万元,开具增值税普通发票,款项尚未收到;发生分包支出103万元。

已向项目所在地税务机关填报《增值税预缴税款表》并预缴增值税12万元,取得项目所在地税务机关出具的完税凭证。

解析:

应纳税额=(515-103)/1.03×3%=12(万元)

预缴税额=(515-103)/1.03×3%=12(万元)

账务处理:

1.月末工程结算

借:

应收账款 5150000

贷:

工程结算 5000000

应交税费——未交增值税 150000

2.支付分包款

借:

工程施工——合同成本 1000000

应交税费——未交增值税 30000

贷:

银行存款 1030000

附列资料(三)(服务、不动产和无形资产扣除项目明细)

项目及栏次

本期服务、不动产和无形资产价税合计额(免税销售额)

服务、不动产和无形资产扣除项目

期初余额

本期发生额

本期应扣除金额

本期实际扣除金额

期末余额

1

2

3

4=2+3

5(5≤1且5≤4)

6=4-5

3%征收率的项目

6

5150000

0

1030000

1030000

1030000

0

附列资料

(一)(本期销售情况明细)

项目及栏次

开具其他发票

合计

服务、不动产和无形资产扣除项目本期实际扣除金额

扣除后

销售额

销项(应纳)税额

销售额

销项(应纳)税额

价税合计

含税(免税)销售额

销项(应纳)税额

3

4

9

10

11

12

13=11-12

14

二、简易计税方法计税

3%征收率的服务、不动产和无形资产

12

5000000

150000

5150000

1030000

4120000

120000

《增值税纳税申报表》

项目

栏次

本月数

销售额

(一)按适用税率计税销售额

1

2000000

(二)按简易办法计税销售额

5

5000000

税款计算

销项税额

11

220000

进项税额

12

173000

简易计税办法计算的应纳税额

21

120000

税款缴纳

①分次预缴税额

28

3.在外市预缴增值税12万元,账务处理为:

借:

应交税费——未交增值税 120000

贷:

银行存款 120000

《增值税预缴税款表》

纳税人识别号:

****

是否适用一般计税方法:

是×否√

项目编号

项目名称

预征项目和栏次

销售额

扣除金额

预征率

预征税额

1

2

3

4

建筑服务

1

5150000

1030000

3%

120000

销售不动产

2

出租不动产

3

附列资料(四)(税额抵减情况表)

序号

抵减项目

期初余额

本期发生额

本期应抵减税额

本期实际抵减税额

期末余额

1

2

3=1+2

4≤3

5=3-4

3

建筑服务预征缴纳税款

0

120000

120000

120000

0

《增值税纳税申报表》

项目

栏次

本月数

销售额

(一)按适用税率计税销售额

1

2000000

(二)按简易办法计税销售额

5

5000000

税款计算

销项税额

11

220000

进项税额

12

173000

简易计税办法计算的应纳税额

21

120000

税款缴纳

①分次预缴税额

28

120000

业务3:

本月购买办公用品等,取得增值税专用发票,注明价款15000元,增值税2550元;支付水费,取得增值税专用发票,注明价款500元,增值税15元;支付电费,取得增值税专用发票,注明价款2000元,增值税340元。

解析:

借:

管理费用 17500

应交税费——应交增值税(进项税额)2905

贷:

银行存款 20405

附列资料

(二)(本期进项税额明细)

一、申报抵扣的进项税额

项目

栏次

份数

金额

税额

(一)认证相符的增值税专用发票

1=2+3

其中:

本期认证相符且本期申报抵扣

2

1117500

175905

前期认证相符且本期申报抵扣

3

0

0

《增值税纳税申报表》

项目

栏次

本月数

销售额

(一)按适用税率计税销售额

1

2000000

(二)按简易办法计税销售额

5

5000000

税款计算

销项税额

11

220000

进项税额

12

175905

简易计税办法计算的应纳税额

21

120000

业务4:

将本单位闲置的办公室出租,每月不含增值税租金5000元,租期3年,一次性收取1年租金。

对于该项出租行为,采用简易计税方法。

收取租金时开具了增值税专用发票。

解析:

增值税=5000×12×5%=3000(元)

借:

银行存款 63000

贷:

其他业务收入 5000

预收账款 55000

应交税费——未交增值税 3000

附列资料

(一)(本期销售情况明细)

项目及栏次

开具增值税专用发票

销售额

销项(应纳)税额

1

2

二、简易计税方法计税

5%征收率的服务、不动产和无形资产

9b

60000

3000

《增值税纳税申报表》

项目

栏次

本月数

销售额

(一)按适用税率计税销售额

1

2000000

(二)按简易办法计税销售额

5

5000000+60000

税款计算

销项税额

11

220000

进项税额

12

175905

简易计税办法计算的应纳税额

21

120000+3000

业务5:

本月新建办公楼(不动产进行税分两年抵扣),为修建办公楼先期购入材料10万元,取得增值税专用发票,注明价款10万元,增值税1.7万元;同时领用上月购入的库存材料6万元,该材料上个月已经抵扣进项税额1.02万元。

解析:

1.购进库存材料

借:

在建工程 100000

应交税费——应交增值税(进项税额)10200

应交税费——待抵扣进项税额 6800

贷:

银行存款 117000

2.库存材料用于修建办公楼

借:

在建工程 60000

贷:

库存材料 60000

40%的进项税额转入待抵扣进项税额。

借:

应交税费——待抵扣进项税额 4080

贷:

应交税费——应交增值税(进项税额转出) 4080

附列资料(五)(不动产分期抵扣计算表)

期初待抵扣不动产进项税额

本期不动产进项税额增加额

本期可抵扣不动产进项税额

本期转入的待抵扣不动产进项税额

本期转出的待抵扣不动产进项税额

期末待抵扣不动产进项税额

1

2

3≤1+2+4

4

5≤1+4

6=1+2-3+4-5

0

17000

10200

4080

0

10880

附列资料

(二)(本期进项税额明细)

一、申报抵扣的进项税额

项目

栏次

份数

金额

税额

(一)认证相符的增值税专用发票

1=2+3

1217500

192905

其中:

本期认证相符且本期申报抵扣

2

1217500

192905

(三)本期用于购建不动产的扣税凭证

9

100000

17000

(四)本期不动产允许抵扣进项税额

10

——

——

10200

当期申报抵扣进项税额合计

1117500

186105

二、进项税额转出额

其他应作进项税额转出的情形

23

4080

《增值税纳税申报表》

项目

栏次

本月数

销售额

(一)按适用税率计税销售额

1

2000000

(二)按简易办法计税销售额

5

5060000

税款计算

销项税额

11

220000

进项税额

12

186105

进项税额转出

14

4080

简易计税办法计算的应纳税额

21

123000

应纳税额减征额

23

税款缴纳

①分次预缴税额

28

120000

业务6:

本月缴纳2016年度防伪税控系统技术服务费330元,取得普通发票。

解析:

借:

管理费用 330

贷:

银行存款 330

借:

应交税费——应交增值税(减免税款)330

贷:

管理费用 330

附列资料(四)(税额抵减情况表)

序号

抵减项目

期初余额

本期发生额

本期应抵减税额

本期实际抵减税额

期末余额

1

2

3=1+2

4≤3

5=3-4

1

增值税税控系统专用设备费及技术维护费

0

330

330

330

0

《增值税纳税申报表》

项目

栏次

本月数

销售额

(一)按适用税率计税销售额

1

2000000

(二)按简易办法计税销售额

5

5060000

税款计算

销项税额

11

220000

进项税额

12

186105

进项税额转出

14

4080

简易计税办法计算的应纳税额

21

123000

应纳税额减征额

23

330

税款缴纳

①分次预缴税额

28

120000

期末计算应纳税额

“应交增值税”明细期末余额=销项税额-(进项税额-进项税额转出)-减免税款=220000-(186105-4080)-330=37645(元)

期末结转:

借:

应交税费——应交增值税(转出未交增值税)37645

贷:

应交税费——未交增值税 37645

应纳税额合计=“应交增值税”明细期末余额+简易计税应纳税额-预缴税款

=37645+123000-120000

=40645(元)

缴纳税款的分录:

借:

应交税费——未交增值税 40645

贷:

银行存款 40645

《增值税纳税申报表》

项目

栏次

本月数

销售额

(一)按适用税率计税销售额

1

2000000.00

(二)按简易办法计税销售额

5

5060000.00

税款计算

销项税额

11

220000.00

进项税额

12

186105.00

进项税额转出

14

4080.00

应抵扣税额合计

17

182025.00

实际抵扣税额

18

182025.00

应纳税额

19=11-18

37975.00

期末留抵税额

20=17-18

0.00

简易计税办法计算的应纳税额

21

123000.00

应纳税额减征额

23

330.00

应纳税额合计

24=19+21-23

160645.00

税款缴纳

本期已缴税额

27=28+29+30+31

120000.00

①分次预缴税额

28

120000.00

本期应补(退)税额

34=24-28-29

40645.00