远期外汇交易的计算.docx

《远期外汇交易的计算.docx》由会员分享,可在线阅读,更多相关《远期外汇交易的计算.docx(18页珍藏版)》请在冰豆网上搜索。

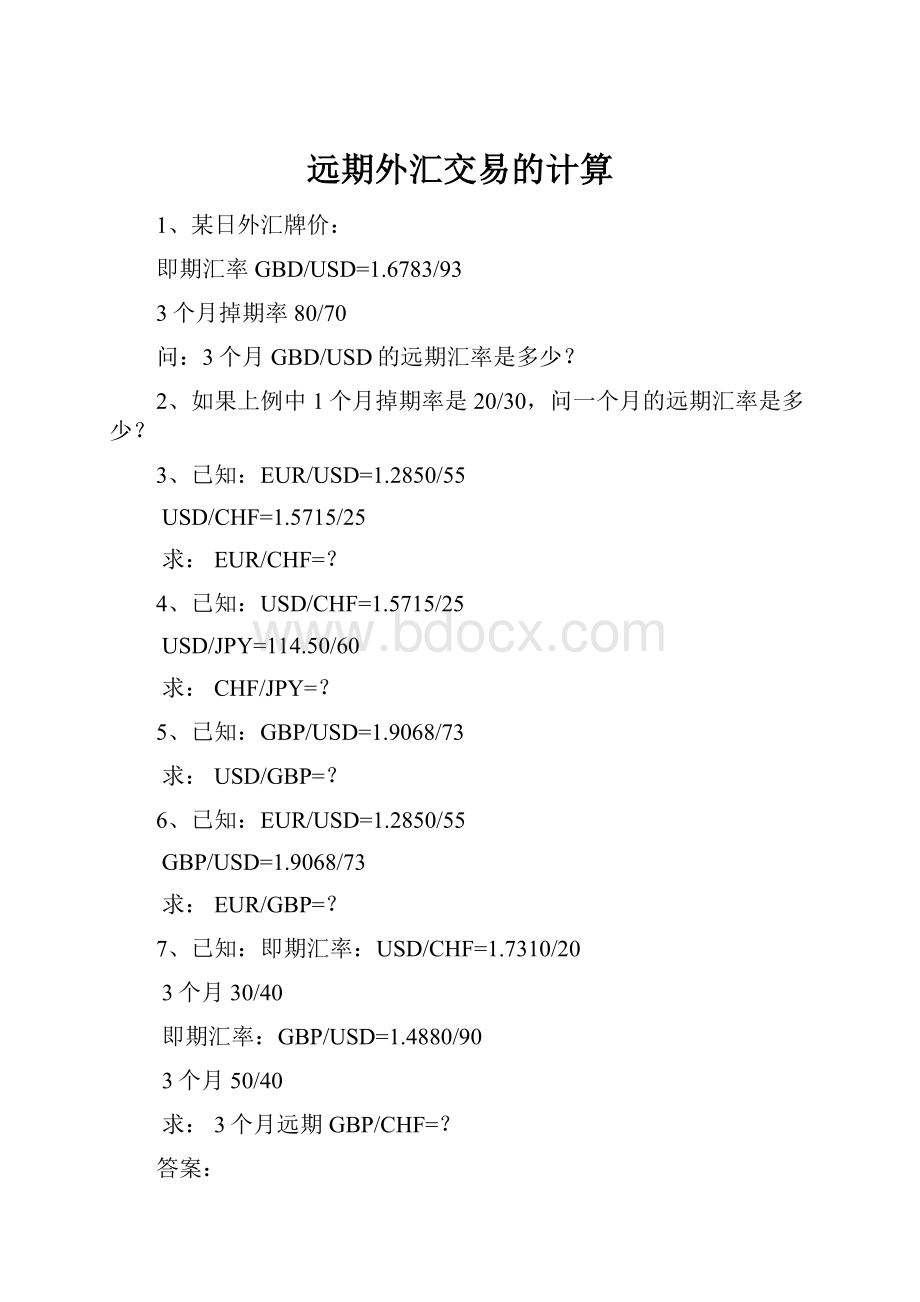

远期外汇交易的计算

1、某日外汇牌价:

即期汇率GBD/USD=1.6783/93

3个月掉期率80/70

问:

3个月GBD/USD的远期汇率是多少?

2、如果上例中1个月掉期率是20/30,问一个月的远期汇率是多少?

3、已知:

EUR/USD=1.2850/55

USD/CHF=1.5715/25

求:

EUR/CHF=?

4、已知:

USD/CHF=1.5715/25

USD/JPY=114.50/60

求:

CHF/JPY=?

5、已知:

GBP/USD=1.9068/73

求:

USD/GBP=?

6、已知:

EUR/USD=1.2850/55

GBP/USD=1.9068/73

求:

EUR/GBP=?

7、已知:

即期汇率:

USD/CHF=1.7310/20

3个月30/40

即期汇率:

GBP/USD=1.4880/90

3个月50/40

求:

3个月远期GBP/CHF=?

答案:

1、GBP/USD=(1.6783-0.0080)/(1.6793-0.0070)

=1.6703/1.6723

即3个月远期利率GBP/USD=1.6703/1.6723。

3、EUR/CHF=(1.5715×1.2850)/(1.5725×1.2855)

=2.0194/2.0214

4、CHF/JPY=(114.50/1.5725)/(114.60/1.5715)

=72.8140/72.9240

6、EUR/GBP=(1.2850/1.9073)/(1.2855/1.9068)

=0.6737/42

7、3个月远期汇率为:

USD/CHF=(1.7310+0.0030)/(1.7320+0.0040)

=1.7340/1.7360

GBP/USD=(1.4880-50)/(1.4890-40)

=1.4830/1.4850

则3个月远期

GBP/CHF=(1.7340×1.4830)/(1.7360×1.4850)

=2.5715/2.5780

8、即期汇率USD/CHF=1.6510/20

2个月142/147

3个月172/176

请报价银行报出2-3个月的任选交割日的远期汇率。

9、即期汇率USD/CHF=1.6880/1.6895

六个月590/580

客户要求买CHF,择期从即期至6个月,则择期汇率?

答案:

8、2个月的远期:

USD/CHF=1.6652/67

3个月的远期:

USD/CHF=1.6682/96

依据对银行最有利,最客户最不利的原则

择期汇率为:

USD/CHF=1.6652/96

9、即期:

USD/CHF=1.6880/1.6895

6个月:

USD/CHF=1.6290/1.6315

择期汇率:

USD/CHF=1.6290/1.6895

10、非标准日期远期汇率的计算

【例】某银行一客户需要卖出远期荷兰盾1000万,成交日为2月29日星期四,即期汇率USD/NLG=1.6446/56。

三个月点数90/85,六个月点数178/170。

客户出售交割日为7月15日星期一的远期荷兰盾可获得多少美元?

解:

成交日:

2月29日星期四

即期交割日:

3月4日星期一

远期交割日:

7月15日星期一

3个月天数:

92天(3月4日——6月4日)

6个月天数:

184天(3月4日——9月4日)

不标准天数:

41天(6月4日——7月15日)

客户出售荷兰盾,则银行出售美元,选用汇率1.6456

6月4日至9月4日平均每天贴水点数:

(0.0170-0.0085)÷(184天-92天)=0.000092点/天

6月4日至7月15日共贴水点数:

0.000092×41=0.0038

7月15日交割的远期汇率:

即期汇率1.6456

-3个月期点数-0.0085

-41天点数-0.0038

=7月15日远期汇率=1.6333

客户出售1000万荷兰盾可得美元1000万÷1.6333=612.2574万

或:

内插法:

即期汇率1.6456

-x-0.0123

=7月15日远期汇率=1.6333

若是下图所示,6个月远期贴水155点。

习题:

某银行一客户需要买入起息日为2006年11月8日星期三的远期日元1亿日元,成交日2006年6月16日星期五,即期汇率USD/JPY=130.30/40,3个月期美元汇水15/17,6个月美元汇水45/48。

计算需花多少美元。

解:

成交日:

6月16日星期五

即期交割日:

6月20日星期二

3个月对应日:

9月20日

6个月对应日:

12月20日

9月20日至11月8日:

10+31+8=49天

9月20日至12月20日:

30×3+1=91天

客户需要买入远期日元,则银行买入远期美元,选择即期汇率130.30及升水。

则起息日为2006年11月8日星期三的远期汇率为130.30+0.31=130.61

客户需要买入远期1亿日元需要美元1亿÷130.61=765638.16美元

11、远期外汇交易的应用

练习1:

出口收汇的套期保值

案例:

某瑞士出口商向美国出口一批电脑,价值100万美元,2个月后收汇。

假定外汇市场行情如下:

即期汇率:

USD1=CHF1.5620/30

2个月远期差价:

20/10

问:

(1)如果该出口商不进行套期保值,将会损失多少本币?

(假设2个月后市场上的即期汇率为USD1=CHF1.5540/70)

(2)出口商如何利用远期业务进行套期保值?

(订立出口合同的同时与银行签订远期卖出100万美元的合同)

练习2.进口付汇的套期保值

案例:

某个美国进口商从英国进口一批货物,价值100万英镑,3个月后付款。

设外汇市场行情如下:

即期汇率:

GBPl=USD1.6320/30

3个月远期差价:

10/20

问:

如何进行套期保值?

(在签订进口合同的同时,和银行签订远期买入100万英镑的远期合同)

如果①该进口商不进行套期保值,将来的损益情况?

(假如3个月后英镑升值,市场上的即期汇率变为GBP1=USD1.6640/70)

②进口商如何利用远期业务进行套期保值?

练习3:

外币投资的套期保值

案例:

某香港投资者购买100万美元,投资3个月,年利率为5%。

当时外汇市场行情如下:

即期汇率:

USD1=HKD7.7720/25

3个月的远期差价:

20/10

问:

如何利用远期外汇交易进行套期保值?

(和银行签订远期卖出105万美元的远期合同)

练习4:

外币借款的套期保值

案例:

一香港公司以5%的年利率借到了100万英镑,期限6个月。

然后,该公司将英镑兑换成港元使用。

有关的外汇市场行市为:

即期汇率:

GBP1=HKD12.5620/30

6个月远期差价:

100/150

问:

如何利用远期外汇交易进行套期保值?

利润达到多少值得借款投资?

(与银行签订远期买入105万英镑的远期合同)

练习5:

外汇银行为了轧平外汇头寸而进行套期保值(外汇头寸调整交易)

案例:

一家美国银行在一个月的远期交易中,共买入了9万英镑,卖出了7万英镑。

这家银行持有2万英镑的多头,为了避免英镑跌价而造成的损失,这家银行会向其它银行卖出2万英镑一个月期汇。

练习6:

投机外汇交易

1、利用即期外汇交易投机的方法:

案例:

当市场即期汇率为USD1=CHF1.6530时,某投机者预测美元将会升值,他应该是买入美元还是卖出美元?

2、投机性远期外汇交易的两种基本形式

买空:

案例1:

法兰克福外汇市场,若某德国外汇投机商预测英镑对美元的汇率将会大幅度上升,他就可以做买空交易:

先以当时的1英镑=1.5550美元的3月期远期汇率买进100万3个月英镑远期;3个月后,当英镑对美元的即期汇率涨到1英镑=1.7550美元时,他就在即期市场上卖出100万英镑。

轧差后他就会获得100万×(1.7550一1.5550)=20万美元的投机利润。

卖空:

案例2:

东京外汇市场,某年3月1日,某日本投机者判断美元在以后1个月后将贬值,于是他立即在远期外汇市场上以1美元=110.03日元的价格抛售1月期1000万美元,交割日是4月1日。

到4月1日时,即期美元的汇率不跌反升,为1美元=115.03日元。

该日本投机者在即期外汇市场购买1000万美元现汇实现远期和约交割,要遭受1000万×(115.03-110.03)=5000万日元的损失。

12、掉期交易

案例1:

一家美国公司准备在英国市场进行投资,投资金额为100万英镑,期限为6个月,问:

该公司如何防范汇率风险?

案例2:

一家日本贸易公司向美国出口产品,收到货款500万美元。

该公司需将货款兑换为日元用于国内支出。

同时公司需从美国进口原材料,并将于3个月后支付500万美元的货款。

问:

公司采取何种措施来规避风险?

案例3:

通达进出口公司与某非洲公司签订了一份出口合同,价值10万美元,6个月后结算。

为防范汇率风险,通达公司与银行进行了远期外汇交易,卖出6个月期远期外汇美元。

6个月后,进口商不能按期付款,通知通达公司须延期2个月付款。

这就造成了通达公司与银行签订的远期合同无法履行的问题。

通达公司应如何解决出现的问题呢?

答案:

案例1:

买进100万即期英镑的同时,卖出100万的六个月远期英镑.

案例2:

做一笔3个月美元兑日元掉期外汇买卖:

即期卖出500万美元(买入相应的日元)的同时,买入3个月远期500万美元(卖出相应的日元)。

案例3:

六个月后,买入即期10万美元的同时卖出10万两个月的远期美元.

13、外汇期货交易

美国某进口商2月10日从英国购进价值250000英镑的一批货物,1个月后支付货款。

在现货市场上,2月10日现汇汇率为1英镑=1.6038美元,为防止英镑升值而使进口成本增加,该进口商买入2份3月期英国英镑期货合约,面值125000英镑,价格为1英镑=1.6258美元。

一个月后英国英镑果然升值,3月10日现汇汇率为1英镑=1.6875美元,而3月期英镑期货价格变为1英镑=1.7036美元。

计算:

(1)该进口商在现货和期货市场上的盈亏情况。

(2)该进口商实际支付的美元。

现汇市场

期货市场

2月10日,按当日汇率£1=$1.6038,买进25万£,理论需支付40.095万US$。

2月10日,买入2份于3月份到期的£期货合约,每份125000£,汇率为£1=1.6258,价值40.645万US$

3月10日,汇率£1=$1.6875,买入25万£,实际支付42.1875万US$。

3月10日,按汇率£1=$1.7036卖出2份3月份到期的£期货合约,价值42.59万US$。

理论盈亏:

40.095-42.1875=-2.0925

(万)US$

盈亏:

42.59-40.645=

1.945(万)US$

净盈亏:

1.945-2.0925=-0.1475(万)US$

14、套汇问题(三角套汇)

例:

某日香港、伦敦和纽约外汇市场上的即期汇率如下:

香港外汇市场:

GBP1=HKD12.490/500

伦敦外汇市场:

GBP1=USD1.6500/10

纽约外汇市场:

USD1=HKD7.8500/10

问:

①是否存在套汇机会?

②如果存在套汇机会,不考虑其他费用,某港商用100万港元套汇,可获得多少利润?

解法一:

采用交叉汇率与直接套汇结合的方法。

(套算比较法)

由GBP1=HKD12.490/500和GBP1=USD1.6500/10交叉相除,套算出USD/HKD=7.5651/7.5758

与纽约市场相比,纽约市场美元汇价更高,因此选择在纽约市场卖出美元,买入港元;相应的,在香港市场卖出港元,买入英镑,而在伦敦市场卖出英镑,买入美元。

如果有100万港元,先在香港市场换为英镑,再在伦敦市场换为美元,最后在纽约市场换成港元。

100万÷12.500×1.6500×7.8500=103.62万比最初投入的100万港元多3.62万,因此获利。

解法二:

判断三个市场上的汇率是否存在差异的方法是(汇价积数判断法):

①将三地的汇率换算成同一标价法(都换成直接标价法或间接标价法)下的汇率

②将三个汇率连乘起来,若乘积等于1,则不存在汇率差异,不能进行套汇;若乘积不等于1,则存在汇率差异,可以进行套汇。

因为HKD/GBP×GBP/USD×USD/HKD应该等于1

由于伦敦和纽约外汇市场的汇率采用的是间接标价法,因此,可将香港外汇市场的汇率也调整为间接标价法:

HKD/GBP=

及

已知伦敦外汇市场:

GBP1=USD1.6500/10

纽约外汇市场:

USD1=HKD7.8500/10

将三个汇率同边相乘得到:

(

×1.65×7.85)/(

×1.6510×7.8510)≈1.0362/1.0383

所以存在套汇机会

(分析:

三个汇率相乘得到的前一个数字1.0362,可以理解为:

在香港市场卖出1港元可以得到

英镑,继而在伦敦外汇市场上出售

英镑可获得

×1.65美元,最后,在纽约市场上出售

×1.65美元可获得

×1.65×7.85港元,显然,用1港元按照以上顺序进行套汇可以获得(

×1.65×7.85-1)港元的套汇收入)

②因为在本题中HKD/GBP×GBP/USD×USD/HKD〉1,所以港商可以采用如下顺序进行套汇:

(→表示“兑换成”)

港元英镑美元港元

该港商可获得的套汇收入是:

1×106×

×1.65×7.85-1×106=36200港元

如果按逆时针港元→美元→英镑→港元的顺序套汇,则

港元美元英镑港元

1HKD

USD

GBP

HKD

若用100万港元按这一顺序套汇则亏损:

1×106×0.9638-1×106=-36200港元

所以套汇的买卖方向也是很重要的。

15、货币互换减少筹资成本实例

假定英镑和美元的汇率为1英镑=1.5000美元。

A想借入5年期的1000万英镑借款,B想借入5年期的1500万美元借款。

但由于A的信用等级高于B,两国金融市场对A、B两公司的熟悉状况不同,因此市场向他们提供的固定利率也不同。

美元

英镑

A公司

8.0%

11.6%

B公司

10.0%

12.0%

于是,A以8%的利率借入5年期的1500万美金借款,B以12.0%的利率借入5年期的1000万英镑借款。

然后双方进行本金的交换,则总借款成本节约(11.6%+10.0%)-(8.0%+12.0%)=1.6%,如双方商定平分互换收益,则双方均可使筹资成本降低0.8%,即A支付10.8%的英镑利率(给B公司),B支付9.2%的美元利率(8%美元利息+1.2%的英镑利息)。