光明乳业600597深度研究.docx

《光明乳业600597深度研究.docx》由会员分享,可在线阅读,更多相关《光明乳业600597深度研究.docx(30页珍藏版)》请在冰豆网上搜索。

光明乳业600597深度研究

光明乳业(600597)深度研究

行业:

消费品-食品/饮料

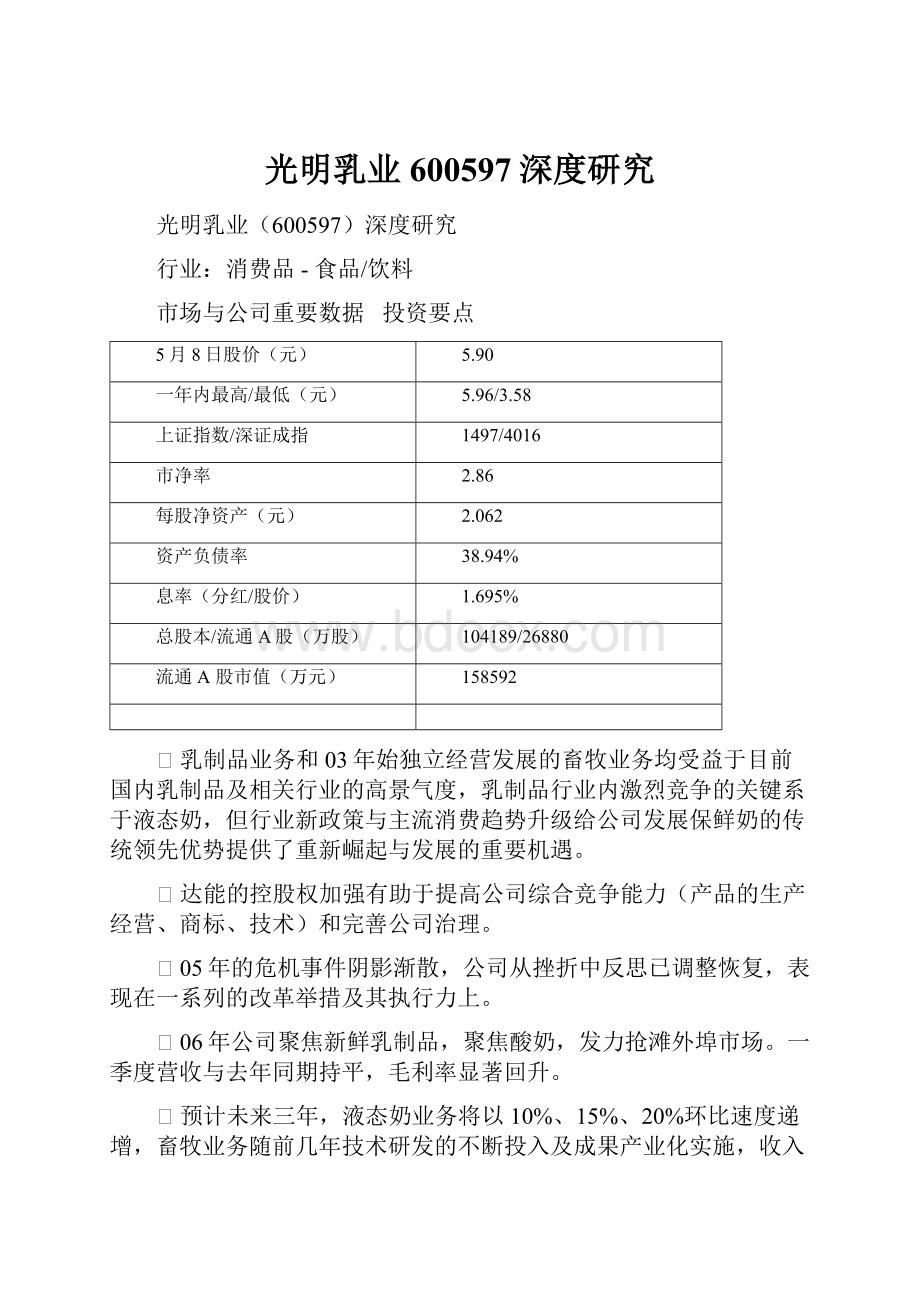

市场与公司重要数据投资要点

5月8日股价(元)

5.90

一年内最高/最低(元)

5.96/3.58

上证指数/深证成指

1497/4016

市净率

2.86

每股净资产(元)

2.062

资产负债率

38.94%

息率(分红/股价)

1.695%

总股本/流通A股(万股)

104189/26880

流通A股市值(万元)

158592

⏹乳制品业务和03年始独立经营发展的畜牧业务均受益于目前国内乳制品及相关行业的高景气度,乳制品行业内激烈竞争的关键系于液态奶,但行业新政策与主流消费趋势升级给公司发展保鲜奶的传统领先优势提供了重新崛起与发展的重要机遇。

⏹达能的控股权加强有助于提高公司综合竞争能力(产品的生产经营、商标、技术)和完善公司治理。

⏹05年的危机事件阴影渐散,公司从挫折中反思已调整恢复,表现在一系列的改革举措及其执行力上。

⏹06年公司聚焦新鲜乳制品,聚焦酸奶,发力抢滩外埠市场。

一季度营收与去年同期持平,毛利率显著回升。

⏹预计未来三年,液态奶业务将以10%、15%、20%环比速度递增,畜牧业务随前几年技术研发的不断投入及成果产业化实施,收入呈明显增速,保守估计平均不低于10%,商业零售业务以发展近10年的可的便利店为主,近年增速放缓,但仍可保持13%的年均增速。

盈利预测股价表现的催化剂

销售

收入

增长

率

净

利润

EPS

销售

净利率

ROE

PE

04A

67.9

13.5

3.2

0.30

4.7

14.8

19.7

05A

69.0

9.9

2.1

0.20

3.1

9.8

29.5

06E

76.4

13.4

2.4

0.23

3.2

11.3

25.7

07E

86.5

11.1

3.0

0.29

3.5

14.2

20.3

单位:

亿元、元、%、倍

注:

PE指当前股价除以各年业绩(以现有股本计算);

ROE以现有净资产计算。

08E

100.4

25.2

3.9

0.37

3.9

18.2

16.0

公司股改方案已推出:

10送1.2股派现8.46元,目前市盈率29.5,高于同类型上市公司伊利。

分析原因是由于达能借股改增持增强了资本市场对公司成长性的认同。

估值和投资建议

根据企业自由现金流贴现法(FCFF)结果,公司股价应该处于6.78-8.85元区间。

考虑到公司目前正实施股改,我们根据对价支付内容进行溢价计算,得出8.44-10.76元的价值区间。

目前价位5.90元极具吸引力,上升空间相当大,因此,我们给予光明乳业“强力买入”评级。

目录

第一部分公司基本情况3

第二部分经营业绩简要回顾3

一、液态奶第一到第三的滑落3

二、竞争落败的内外因分析3

第三部分行业的发展趋势4

一、乳制品行业仍将持续高景气度发展4

二、液态奶政策调整意义深远4

三、乳制品主流消费趋势:

新鲜乳品市场份额扩大,酸奶增长强劲成为生力军5

四、液态奶市场竞争分配5

第四部分光明乳业领先于行业的传统竞争优势5

一、良好的奶源支持6

二、产品结构完整且易调整6

三、技术研发能力赋予高附加值6

四、冷链物流与店面直销优势明显7

第五部分经营管理多层面从危机挫折中得到反思整改7

一、战略的重大转变:

聚焦新鲜乳制品,一切以用户体验为念7

二、“轻资产战略”外埠经营:

亡羊补牢,为时未晚8

第六部分06年发力抢滩外埠市场8

一、全国性战略扩张:

原奶供应、产能与销售并进8

二、进一步巩固华东地区,加快将华北地区圈入大华东区域9

三、重点发力西南地区市场9

四、06-08年液态奶业务有望以10%、15%、20%环比速度递增9

五、市场竞争分析10

第七部分来自牧业强有力的新的利润增长点10

第八部分财务状况分析11

一、长期积累的高盈利能力仍将持续11

二、财务结构偏向于保守的稳健12

三、综合营运能力持续提升势态12

第九部分盈利预测13

第十部分FCFF价值评估14

第十一部分风险提示15

第十二部分建议投资结论15

第一部分公司基本情况

光明乳业股份有限公司是由国资、外资、民营资本组成的产权多元化的股份制上市公司,主要从事乳和乳制品的开发、生产和销售,奶牛和公牛的饲养、培育,物流配送,营养保健食品的开发、生产和销售。

公司利润来自于乳制品及畜牧产品和商业零售两大主营板块,05年营收分别为54.54亿元、14.5亿元。

公司拥有世界一流的乳品研发中心、乳品加工设备以及先进的乳品加工工艺,形成了消毒奶、保鲜奶、酸奶、超高温灭菌奶、奶粉、黄油干酪、果汁饮料等系列产品,是目前国内最大规模的乳制品生产、销售企业之一。

光明乳业前三大股东分布情况如下:

序号

股东名称

股改前

股改后

持股数(股)

比例

持股数(股)

比例

1

上海牛奶(集团)有限公司

320,757,026

30.78%

262,257,616

25.17%

2

S.I.FoodProductsHoldingsLimited

320,757,026

30.78%

262,257,616

25.17%

3

DanoneAsiaPteLtd

120,283,881

11.55%

208,482,701

20.01%

4

东方希望集团有限公司

40,094,627

3.85%

40,094,627

3.85%

合计

801,892,560

76.96%

773,092,560

74.20%

第二部分经营业绩简要回顾

一、液态奶第一到第三的滑落

(单位:

亿元)

销售收入

销售收入增长率

净利润

净利润增长率

2002

2003

2004

2005

2002

2003

2004

2005

2002

2003

2004

2005

2002

2003

2004

2005

蒙牛

17

41

72

108

130%

144%

77%

50%

0.8

1.6

3.2

4.6

129%

114%

94%

43%

伊利

40

63

87

122

48%

57%

39%

39%

1.4

2.0

2.4

2.9

19%

41%

20%

23%

光明

50

60

68

69

43%

19%

13%

2%

2.3

2.8

3.2

2.1

39%

25%

13%

-34%

图近年三大液态奶乳企乳制品行业销售收入总额和净利润比较

二、竞争落败的内外因分析

光明乳业在近年牛奶制品市场竞争中落败的内因在于公司的经营管理,外因则在于突击进入中国的常温奶历史和强势竞争对手出色的广告营销。

当背靠草原优势的常温奶巨头伊利和蒙牛相继发力之际,然则光明的应对策略在其国企管理低效率的运作机制影响下一直没有明确。

尤其光明对UHT奶在国内市场的发展潜力认识不足,待到不得不跟进之时,早已失去发展先机。

而总结常温奶发展史,最精彩莫过于广告营销这一段。

各大乳企对结合了广告等媒体的各类营销手段的运用对消费者起了相当重要的引导作用,如红极于2005全年的“超级女声”(蒙牛)、2008年北京奥运会乳制品独家赞助商(伊利)。

但光明的广告营销却一直处于跟随状态,产品销售因而无法有突破性进展。

总结05年的危机事件,其爆发的根源在于光明在横向扩张中的轻资产战略:

快速扩张的同时却忽略了进一步的并购整合管理,各自为战的地方子公司迟迟不能复制光明在保鲜奶方面的优势,结果让低价的常温奶大肆侵袭市场份额,自身更陷入被动。

同时,危机事件过程中的处理方法更有失妥当,如公开否认并称每个乳品企业都有回奶罐将整个行业推向信任危机、“诚告消费者书”等等。

这种回避的态度加速了危机的扩大和升级,因此严重影响到公司品牌形象及产品销售,促使其下半年业绩下滑。

第三部分行业的发展趋势

一、乳制品行业仍将持续高景气度发展

随着中国经济的高速增长、人民生活水平的不断提高,我国人均乳品占有量从1997年的6.7kg上升到2005年的20.8kg,尤其是自2001年之后国内乳业出现了爆发性增长,年复合增长率接近30%,这充分凸现国内乳业强劲发展势头。

但放眼全球范围之内,中国目前的人均占有牛奶量甚至不及亚洲发展中国家水平(见下表)。

同时,随着国内居民收入的不断提高和消费结构的调整,国内乳制品行业必将迎来新一轮高速增长浪潮。

地区

世界

亚洲

发达国家

发展中国家

亚洲发展中国家

日本

印度

中国

05年人均占有牛奶量(kg)

96

51

263

52

27

65

84

21

资料来源:

联合国粮农组织统计数据库

图中国未来5年牛奶产量的数据

二、液态奶政策调整意义深远

我国2000年生产134万吨,2005年达到千万吨以上,短短6年间液态奶产量增长近8倍,成为乳业迅猛增长的一个主导品种。

其主要包括新鲜乳品(巴氏奶酸奶)和常温奶(UHT奶),本应都以生鲜乳生产,但因上升至恶性竞争,常温奶生产企业为降低成本,以奶粉甚至劣质奶粉还原生产以获得价格优势。

这种较为普遍的现象(四川30%、广东60%的液态奶使用复原乳生产)使得原材料供应、产品生产与消费三方均遭受严重打击。

为引导乳业回归良性发展轨道,自04年至今,国家及有关部门相继颁布禁鲜令、复原乳标识规定及行业标准,并严格实施严格监管。

以“禁鲜令”为引,意在吸引乳品消费者的关注,进而引发讨论,使其理解到何谓真正的鲜奶,同时也是对所有不规范生产企业的一个警示;强令常温奶产品作标识后方可销售,除了令到这场大讨论更深入,从而有利于提升消费者认知之外,更使得新鲜乳品和大量以复原乳生产的常温奶得以明确区分,打破过去液态奶产销市场良莠不齐的恶性竞争格局,使其重回公平竞争环境。

政策内容更直接体现出国家对于生鲜乳作为原料牛奶生产乳品给予政策性扶持。

另外,国家已将提高国民营养列入“十一五”计划提上日程,我们预期,后续的相关产业政策势必将进一步推动新鲜乳品的发展。

三、乳制品主流消费趋势:

新鲜乳品市场份额扩大,酸奶增长强劲成为生力军

04年新鲜乳品和常温奶呈两分格局,酸奶(包含乳酸饮品)、巴氏奶产值分别为99亿、100亿,各占25%;常温奶201亿,占50%。

参考大部分欧美国家的乳品消费市场,新鲜乳品是主流,占有绝对优势。

根据欧洲权威调查机构03年的数据,加拿大新鲜乳品市场份额99.9%,美国99.7%,日本99.3%,中国台湾97.6%。

乳品

酸奶

液态奶

指标

消费量(kg/人)

消费额(元/人)

消费量(kg/人)

消费额(元/人)

年份

2005

2004

增长率

2005

2004

增长率

2005

2004

增长率

2005

2004

增长率

城镇居民

3.02

2.66

13.53%

19.03

16.23

17.26%

19.42

19.86

-2.22%

94.14

92.08

2.24%

表2005年1-11月城镇居民液态奶及酸奶消费状况

05年我国酸奶总产量50多万吨,近两年其产销量增长速度均高达40%以上,超过液态奶30%左右的增长率。

国际趋势也是如此,酸奶平均增长率20%左右,也高于液态奶10%左右的增长率。

上表直接显示出近年城镇居民酸奶消费增长迅速。

随着国内消费者对酸奶的逐步认可,未来仍将是酸奶的大发展时期。

我们预计,自06年下半年开始,针对液态奶产品监管的加强促使其子产品份额必将重新组合分配。

随着复原乳的淡出、酸奶拉动消费结构的改变,未来酸奶市场的发展空间将位列液态奶之首,产品占有市场的主要划分依据将从“巴氏奶+酸奶+UHT奶”转变为新鲜乳品和功能型UHT奶的内部组合。

四、液态奶市场竞争分配

05年6月蒙牛、伊利和光明这三大企业液态奶市场份额已高达59.85%。

这意味着中国液态奶市场的三足鼎立局面已经形成。

结合这四大企业对全国奶源的占有及各自布点情况,我们预计将不会有另外的竞争者加入。

蒙牛的核心产品UHT奶占比液态奶收入79.2%,乳饮料及酸奶20.8%,伊利也接近该比例。

光明的液态奶收入中常温奶、巴氏奶、酸奶各占1/3,优势产品巴氏奶和酸奶全国市占率分别为40.7%、22.4%,均排第一。

当前光明在液态奶的市场竞争上落后于蒙牛和伊利的主要原因在于,UHT奶方面的产销均被以上两大集团所抛离。

液态奶子产品

光明

伊利

蒙牛

巴氏奶

√

常温奶

√

√

酸奶

√

风味奶、营养饮料、含乳饮料

√

√

√

单位:

万元

2001

2002

2003

2004

2005

光明

245630

380041

333073

366035

369700

伊利

129072

227068

397911

583420

894972

蒙牛

43613

129677

349816

609719

108250

表三大乳企液态奶子产品优势分布表2001-2005年三大乳企液态奶产品销售收入

第四部分光明乳业领先于行业的传统竞争优势

作为国内新鲜乳品先驱者的龙头企业,光明在04年保鲜奶及酸奶市场占有率分别达到40%、39%。

这是体现光明对于自身传统优势进行持续积累与发展成果的重要举证。

目前,这种优势在国内同行中仍处于绝对领先地位,与国际水平相当,同时构成竞争对手无法在短期内复制的竞争优势。

一、良好的奶源支持

奶源基地为保证原奶供应而设。

原奶供应量的决定因素有存栏和单产,增加存栏数量属外延式扩张,但在奶牛饲养成本日渐高昂情况下,通过先进科技在奶牛良种繁育和奶牛饲养管理上的应用提高奶牛单产方是正途。

光明率先在全国布局200万吨奶源基地,主要包括以上海为主的销区城市奶源基地,和以黑龙江的富裕地区以及内蒙古的呼伦贝尔盟大草原为代表的资源型奶源基地。

前者优势在于科技(奶牛良种繁育方面引种、规模化、高产等核心技术)与服务所带动的单产水平(示范区成年乳牛年均单产近8.8吨,是全国平均值的近3倍);后者优势在于饲料优势,这种奶源基地能够“保持产品10%至20%的比较成本优势”。

图光明奶源基地布局

注意:

红色→白色所有渐进区域指奶源基地所在省份;

颜色深浅度代表当前省份04年产奶量占全国比例的高低程度。

资料来源:

国家统计局网站、上市公司年报

二、产品结构完整且易调整

光明多元化的奶源基地布局方式,使得历史上的光明虽以地产地销的巴氏奶为主,但因其控制能力相对牢固,所以产品结构调整难度不大。

而且从光明现有的产品体系看,包含液态奶及其它各类乳制品(包括奶粉、黄油、奶酪、果汁、饲料及冻精等)。

其液态奶产品以成本较低、适合地产地销的巴氏杀菌奶与高附加值的酸奶为主,自03年二季度以来光明也将UHT奶产品业务纳入并举发展。

图04年光明乳业产品结构

三、技术研发能力赋予高附加值

光明产品的高附加值来自于它本身卓越的技术研发能力。

在目前乳业“过度竞争,垄断不足”的情况下,其定价能力虽然尚未得到释放,但随着乳业进一步走向集中,我们有理由相信光明所累积的这种能力将从隐性有效转化为显性,并发挥对企业利润的巨大贡献。

自上世纪90年代初光明就走上了一条与跨国资本尤其是达能在各种层面合作的道路(如下表)。

对象

时间

技术合作内容

优势加强

加拿大牧业援华计划

90年代初

选择光明作为中国合作伙伴

牧业

世界第一大鲜奶制品商法国达能

1992年

酸奶合资项目

酸奶、保鲜奶

1994年

保鲜牛奶合资项目

2002年

光明收购达能在上海、广州的三家乳品公司,获得技术及生产设备

2005年

将年销售收入60多亿元且在欧洲保持持续增长的酸奶子品牌——碧悠交给光明运作;派专人分别出任光明酸奶事业部营销、技术、生产、KA领域的总监;将亚洲乳品中心移至上海与光明共同合作开发新品

世界最大菌种生产商、世界知名食品配料公司丹尼斯克

2006年3月

联手开发酸奶生产专用菌种

酸奶

表光明历年与跨国资本的技术合作

国内众多乳企中,光明最先做出产品“无抗”承诺。

它在乳制品加工领域的技术优势主要集中在保鲜、发酵乳方面,其每年推出的新产品营销占比20%左右,且新品毛利率要求达到45%。

此外,冷链控制、育种和饲养技术、防疫系统、牛奶质量检测技术等均居于业内领先地位。

四、冷链物流与店面直销优势明显

自92年至今持续十多年的投资建设,光明已在全国各重点城市建立了一整套的冷链保鲜系统。

旗下牧场采用世界先进机械设备和恒温冷藏系统,能保证牛奶从挤出到全封闭环境下的加工完成后,温度始终控制在4℃以下。

冷藏物流一大特色,全部采用进口冷藏运输产品。

另外,也采用恒温送奶和密封奶箱以保证牛奶的新鲜营养。

同时,光明的可的便利店1000多家店铺布局在全国16个大中城市。

近3年来销售保持25%以上增速,销售净利率也明显提高。

其中,通路收入的大幅增加贡献较大,04年达7720万元,是净利润的8.23倍,销售收入占比超6%,按照目前零售业的发展态势,未来仍将保持较快的增长。

第五部分经营管理多层面从危机挫折中得到反思整改

一、战略的重大转变:

聚焦新鲜乳制品,一切以用户体验为念

作为保鲜奶的龙头企业,光明在新鲜上进行创新而推出的产品,如02年推出的芦荟酸奶,直到现在依然贡献出较高利润率。

自03年开始,光明曾一度将保鲜奶和UHT奶共同推进。

自危机事件后,光明开始重新思维审视公司的发展方向及策略。

06年初光明启动“新鲜战略”,倡导健康品牌路线,同时实施以下三大革新手术:

1、确立产品战略,产销重心集中于“最具优势”的巴氏奶和酸奶等新鲜乳制品。

2、一切以用户体验为念。

强调将更多的钱花在消费体验的研究以及深层开掘和消费者服务上。

3、调整组织架构。

成立新鲜事业部和用户体验部,向新鲜乳制品集中公司优势资源,并对市场环境和消费者的需求进行深入研究和定位。

公司名称

05年资产规模

较去年同比增加

公司名称

05年资产规模

较去年同比增加

上海光明荷斯坦

33,940

4,233

上海邀请电子商务

8,512

-2,882

上海乳品四厂

36,372

11,395

上海永安乳品

2,259

-1,418

上海达能保鲜乳制品

14,553

6,293

天津光明梦得乳品

17,742

-1,028

上海达能酸乳酪

10,942

2,544

北京光明健能乳业

15,573

1,990

武汉光明乳品

8,787

1,775

表光明主要控股子公司中04-05年千万以上的资产规模变动(单位:

万元)

从上表可以看出,以新鲜乳品和牧业为主的几家主要控股公司总资产规模都有不同程度的扩大。

另外,光明于05年已逐渐收缩一直亏损的电子商务业务规模,同时缩小天津光明梦得业务规模(主要针对常温奶),并进行上海永安乳品公司的产品结构调整。

二、“轻资产战略”外埠经营:

亡羊补牢,为时未晚

反思到对外埠收购的工厂管理不严,本地化模式不理想,光明通过集中股权控制和严格质量管理两方面进一步完善并加强对外埠子公司的有效管理。

在内部重新审视质量管理体系,加强从奶源到产品的各个环节的控制,并明确每一个工厂都必须有严苛的质量组织和质量运行体系,更在全国范围内聘请了近十位有生杀大权的“质量大使”。

不可不提的耗资1.6亿打造的西南生产基地——成都工厂,是光明以自己生产的乳品代替代加工产品进军西南市场,这无疑是光明历来已久“轻资产战略”的一个重大转变。

第六部分06年发力抢滩外埠市场

一、

全国性战略扩张:

原奶供应、产能与销售并进

*红色标注的粗体字代表核心工厂所在地。

除上海本埠外,光明在全国已拥有24个生产基地。

06年公司资本性支出(2.8亿元)主要用于上海地区奶牛场建设(规模5000头,新增原奶供应4.4万吨/年,以巩固公司在长三角地区的奶源优势)和乳品八厂酸奶产能扩张(年产能将达20万吨);今年2月,佳木斯二期土建工程已完工,估计投产后年产能增长一倍至11万吨,随后的第三期工程预计实现年产能18万吨;3月,总投资1.6亿元的成都工厂一期生产线竣工,年产量达5万吨,预计二期将随之开建,全部投产后,年产量将突破10万吨;西安泾阳工厂在兼并西安红旗乳品厂的基础上曾投资5000万元建成一期工程年产液态奶4万吨,总投资7000万元的二期工程在条件成熟时也将开建,投产后将形成20万吨的年产能。

另外,公司近期发布公告预计06年将继续通过光明荷斯坦向关联企业收购生奶1.34-1.65亿元;05年收购金额0.88亿元,占同类交易额比重11.42%;04年0.75亿元,占比重14.99%。

公司管理层表示,在未来将力图在华北、华中、西南等重要乳制品市场都要成为强势品牌,其还将向亚洲区域性品牌发展。

而未来,越南湄公河三角洲以及印菲马的两块市场圈将成为光明进入入亚洲市场的切入点。

二、进一步巩固华东地区,加快将华北地区圈入大华东区域

光明在华东地区(除上海)拥有3家从事乳品加工、销售的控股子公司:

南京光明、江西光明英雄、光明乳业(德州)。

04年仅江西一家亏损,南京与德州均实现千万以上的净利润,资产报酬率分别达20.3%、12.4%。

但04年“英雄”在华东市场综合占有率从过去的7-8位上升至5-6位。

从该公司05年一季度销售情况看,单一的“英雄”品牌产品占80%以上;抛却销售不计,公司在生产方面已赢利近30万。

尽管三家公司05年经营业绩均未在报表中披露,但江西英雄的业绩较04年应有较大幅度提升,其余两家受危机事件影响可能有小幅下降。

上海方面,根据市政府06年内再建设300家标准化菜场的计划,光明计划在已建成的100家和即将建设的300家中,开设光明新鲜乳品专卖连锁店,整合社区奶站取奶业务,并按现代商业理念实行连锁经营。

此外,位于华北地区的北京光明健能乳业近年来持续扩充资本,05年更与上海永安乳品(50%)、湖南光明乳品(40%)、郑州光明山盟乳业(10%)的少数股东分别签订股权转让协议,收购后与光明合计持有这三家公司100%、100%、70%的股权。

我们认为,这是光明已经加快将华北地区圈入大华东区域范围内的重要体现。

三、重点发力西南地区市场

西南市场的格局已经相当成熟。

据估计,目前仅成都地区牛奶的每日消耗量就为400吨,而整个西南地区更蕴藏着30亿元的市场潜力。

此前,光明在西南地区一直通过OEM方式,由成都本土的奶奇乐和沙河两家乳企代为贴牌加工。

此次光明耗资1.6亿元以自己生产的乳品代替代加工产品进军西南市场。

成都工厂将成为光明供应西南地区的乳品生产基地,生产目前光明所有的液态乳品种,同时将以多种包装形式的酸奶为重点抢夺市场。

光明计划力争五年内销售额突破10个亿,争取西南新鲜酸奶30%市场,新鲜牛奶15%市场,并成为西南乳品市场