国际金融计算题.docx

《国际金融计算题.docx》由会员分享,可在线阅读,更多相关《国际金融计算题.docx(20页珍藏版)》请在冰豆网上搜索。

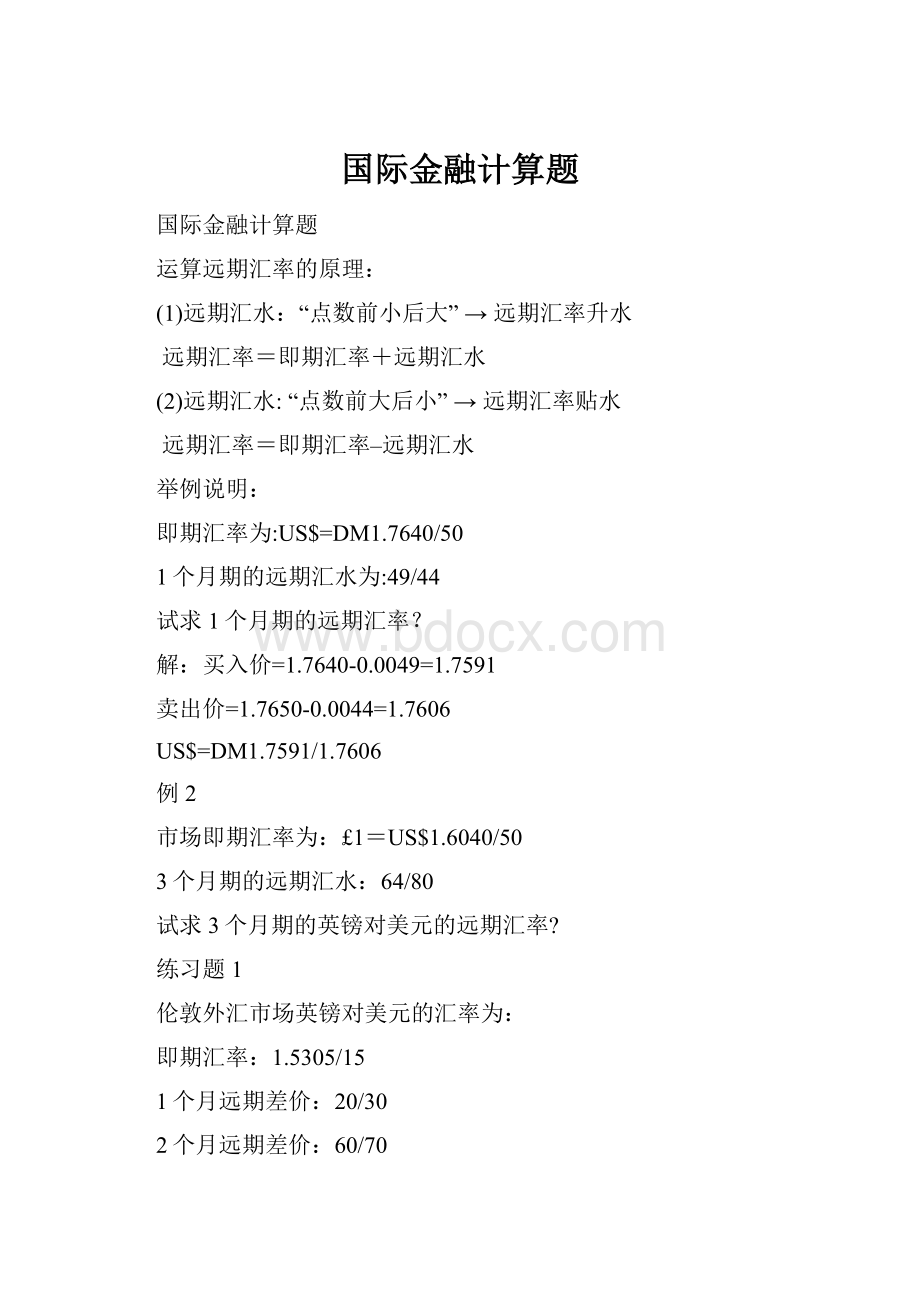

国际金融计算题

国际金融计算题

运算远期汇率的原理:

(1)远期汇水:

“点数前小后大”→远期汇率升水

远期汇率=即期汇率+远期汇水

(2)远期汇水:

“点数前大后小”→远期汇率贴水

远期汇率=即期汇率–远期汇水

举例说明:

即期汇率为:

US$=DM1.7640/50

1个月期的远期汇水为:

49/44

试求1个月期的远期汇率?

解:

买入价=1.7640-0.0049=1.7591

卖出价=1.7650-0.0044=1.7606

US$=DM1.7591/1.7606

例2

市场即期汇率为:

£1=US$1.6040/50

3个月期的远期汇水:

64/80

试求3个月期的英镑对美元的远期汇率?

练习题1

伦敦外汇市场英镑对美元的汇率为:

即期汇率:

1.5305/15

1个月远期差价:

20/30

2个月远期差价:

60/70

6个月远期差价:

130/150

求英镑对美元的1个月、2个月、6个月的远期汇率?

练习题2

纽约外汇市场上美元对德国马克:

即期汇率:

1.8410/20

3个月期的远期差价:

50/40

6个月期的远期差价:

60/50

求3个月期、6个月期美元的远期汇率?

标价方法相同,交叉相除

标价方法不同,平行相乘

例如:

1.依照下面的银行报价回答问题:

美元/日元103.4/103.7

英镑/美元1.3040/1.3050

请问:

某进出口公司要以英镑支付日元,那么该公司以英镑买进日元的套汇价是多少?

(134.83/135.32;134.83)

2.依照下面的汇价回答问题:

美元/日元153.40/50

美元/港元7.8010/20

请问:

某公司以港元买进日元支付货款,日元兑港元汇价是多少?

(19.662/19.667;19.662)

练习

1.依照下面汇率:

美元/瑞典克朗6.9980/6.9986

美元/加拿大元1.2329/1.2359

请问:

某中加合资公司要以加拿大元买进瑞典克郎朗,汇率是多少?

(1加元=5.6623/5.6765克朗;5.6623)

2.假设汇率为:

美元/日元145.30/40

英镑/美元1.8485/95

请问:

某公司要以日元买进英镑,汇率是多少?

(1英镑=268.59/268.92;268.92)

货币升值与贬值的幅度:

☐直截了当标价法

本币汇率变化=(旧汇率÷新汇率-1)⨯100%

外汇汇率变化=(新汇率÷旧汇率-1)⨯100%

☐间接标价法

本币汇率变化=(新汇率÷旧汇率-1)⨯100%

外汇汇率变化=(旧汇率÷新汇率-1)⨯100%

假如是正数表示本币或外汇升值;假如是负数表示本币或外汇贬值。

例如:

1998年9月10日,美元对日元的汇率为1美元等于134.115日元,2005年1月25日美元对日元的汇率为1美元等于104.075日元。

在这一期间,日元对美元的汇率变化幅度为多少?

答:

(134.115/104.075-1)×100%=28.86%

而美元对日元的汇率变化幅度为多少?

答:

(104.075/134.115-1)×100%=-22.40%

补充习题:

一、一外汇交易所的电脑屏幕显示如下:

币种

即期

一月

三月

六月

墨西哥比索

9.3850--80

70_80

210_215

410_440

南非兰特

6.1200_300

425_445

1100_1200

1825_1900

英镑

1.6320_35

40_34

105_95

190_170

1.买入和卖出的直截了当报价是什么?

2.你是一位顾客,想用英镑买入三个月远期的墨西哥比索,实际汇率是多少?

(1.6215×9.4060=15.2518)

如何区分买入价和卖出价?

例如,某日巴黎外汇市场和伦敦外汇市场的报价如下:

巴黎:

USD1=FRF5.7505 ~ 5.7615

(银行买入美元价) (银行卖出美元价)

伦敦:

GBP1=USD1.8870~1.8890

(银行卖出美元价) (银行买入美元价)

注意:

从银行依旧客户的角度?

哪种货币?

第一章习题:

1.假如你以向中国银行询问英镑/美元(英镑兑美元,斜线“/”表示“兑”)的汇价。

中国银行答道:

“1.6900/10”。

请问:

(1)中国银行以什么汇价向你买进美元?

(2)你以什么汇价从中国银行买进英镑?

(3)假如你向中国银行卖出英镑,使用什么汇率?

2.某银行询问美元对新加坡元的汇价,你答复道“1.6403/1.6410”。

请问,假如该银行想把美元卖给你,汇率是多少?

3.某银行询问美元兑港元汇价,你答复道:

“1美元=7.8000/10港元”,请问:

(1)该银行要向你买进美元,汇价是多少?

(2)如你要买进美元,应按什么汇率运算?

(3)如你要买进港元,又是什么汇率?

4.假如你是银行的交易员,客户向你询问澳元/美元汇价,你答复道:

“0.7685/90”。

请问

(1)假如客户想把澳元卖给你,汇率是多少?

(2)假如客户要买进澳元,汇率又是多少?

5.假如你向中国银行询问欧元/美元的报价,回答是:

“1.2940/1.2960”。

请问:

(1)中国银行以什么汇价向你买进美元,卖出欧元?

(2)如你要买进美元,中国银行给你什么汇率?

(3)如你要买进欧元,汇率又是多少

6.假如你是银行,客户向你询问美元兑瑞士法郎汇价,你答复道:

“1.4100/10”。

请问:

(1)假如客户想把瑞士法郎卖给你,汇率是多少?

(2)你以什么汇价向客户卖出瑞士法郎?

(3)假如客户要卖出美元,汇率又是多少?

7.假如你是银行,你向客户报出美元兑换港币汇率为7.8057/67,客户要以港币向你买进100万美元。

请问:

(1)你应给客户什么汇价?

(2)假如客户以你的上述报价,向你购买了500万美元,卖给你港币。

随后,你打给一经纪人想买回美元平仓。

几家经纪人的报价是:

经纪人A:

7.8058/65

经纪人B:

7.8062/70

经纪人C:

7.8054/60

经纪人D:

7.8053/63

你同哪一个经纪人交易对你最为有利?

汇价是多少?

8.假设银行同业间的美元/港币报价为7.8905/7.8935。

某客户向你询问美元兑港币报价,如你需要赚取2~3个点作为银行收益,你应如何报出买入价和卖出价?

9.依照下面的银行报价回答问题:

美元/日元103.1/103.7

英镑/美元0.3010/1.3050

请问:

某进出口公司要以英镑支付日元,那么该公司以英镑买进日元的套汇价是多少?

10.依照下面的汇价回答问题:

美元/日元153.40/50

美元/港元7.8010/20

请问某公司以港元买进日元支付货款,日元兑港元汇价是多少?

11.依照下面汇率:

美元/瑞典克朗6.9980/6.9986

美元/加拿大元1.2329/1.2359

请问某中加合资公司要以加拿大元买进瑞典克郎朗,汇率是多少?

12.假设汇率为:

美元/日元145.30/40

英镑/美元1.8485/95

请问某公司要以日元买进英镑,汇率是多少?

1.纽约和纽约市场两地的外汇牌价如下:

伦敦市场为£1=$1.7810/1.7820,纽约市场为£1=$1.7830/1.7840。

依照上述市场条件如何进行套汇?

若以2000万美元套汇,套汇利润是多少?

解:

依照市场结构情形,美元在伦敦市场比纽约贵,因此美元投资者选择在伦敦市场卖出美元,在纽约市场上卖出英镑(1分)。

利润如下:

2000÷1.7820×1.7830-2000=1.1223万美元(4分)

某日,苏黎士外汇市场美元/瑞士法郎即期汇率为:

2.0000-2.0035,3个月远期点数为130-115,某公司从瑞士进口机械零件,3个月后付款,每个零件瑞士出口商报价100瑞士法郎,如要求以美元报价,应报多少美元?

(列出算式,步骤清晰)

解:

买入价=2.0000-0.0130=1.9870

卖出价=2.0035-0.0115=1.9920

1美元=1.9870/1.9920瑞士法郎

100÷1.9870=50.3271美元

六、中国的一家外贸公司因从德国进口一批物资,三个月后需要支付1200000欧元的货款。

但公司目前只有美元。

为了防止三个月后美元相对欧元贬值,公司决定购买三个月1200000欧元。

公司向一家美国银行询价,答复为:

即期汇率1.2220/35

三个月远期汇率10/15

那么,公司为购买1200000远期欧元应预备多少美元呢?

解:

买入价=1.2220+0.0010=1.2230

卖出价=1.2235+0.0015=1.2250

即:

1欧元=1.2230/0.2250美元

1200000×1.2250=1470000美元。

你在报纸上读到以下外汇信息:

美元/英镑

加元/美元

日元/美元

瑞士法郎/美元

即期汇率

1.738

1.341

122.3

1.503

一个月远期

1.732

1.343

122

1.499

三个月远期

1.72

1.345

121.5

1.493

六个月远期

1.704

1.35

120.6

1.484

1.三个月远期加拿大元对美元是升水依旧贴水?

按百分比运算,升水或贴水是多少?

2.日元和加元之间一个月远期汇率为多少?

3.你在报纸上读到英镑相对美元比十年前升值了22%。

那么十年前英镑的汇率(即期)是多少?

第二章习题:

套汇交易举例

1、空间套汇(直截了当套汇)

纽约市场报丹麦克朗兑美元汇8.0750kr/$,伦敦市场报价8.0580kr/$。

不考虑交易成本,100万美元的套汇利润是多少?

答案:

1.纽约市场:

100万美元×8.0750=807.50万丹麦克朗

2.伦敦市场:

807.50÷8.0580=100.2110万美元

套汇结果:

100.2110-100=0.2110万美元

2.三点套汇为例:

在纽约外汇市场上,$100=FRF500.0000

巴黎外汇市场上,£1=FRF8.5400

在伦敦外汇市场上,£1=$1.7200

策略:

第一在纽约市场上卖出美元,买进法国法朗,然后在巴黎市场卖出法国法朗买进英镑,再赶忙在伦敦市场上卖出英镑买进美元。

结果:

假如在纽约市场上卖出1000万美元,那么最后则可收回1000÷100×500.000÷8.54×1.72=1007.258万美元,净获套汇利润70258美元。

1.即期交易

是指在外汇买卖成交后,原则上在2个工作日内办理交割的外汇交易。

2.远期交易

远期交易与即期交易不同,交易货币的交割通常是在2个工作日以后进行的。

3.掉期交易

是在某一日期即期卖出甲货币、买进乙货币的同时,反方向地买进远期甲货币、卖出远期乙货币的交易,即把原先持有的甲货币做一个期限上的调换。

掉期交易资金表:

即期交易

金额

汇率

远期交易

金额

汇率

-瑞士法郎

+美元

1502000

1000000

1.5010/20

+瑞士法郎

-美元

1502000

1023439.36

1.4676/86

说明:

“-”表示卖出;“+”表示买入。

1000000×1.5020=1502000;1502000÷1.4676=1023439.36

你得到如下报价(你可按所报价格买或卖)

新加坡银行:

新元报韩元Won714.00/S$

香港银行:

港币报新元HK$4.70/S$

韩国银行:

韩元报港币Won150.00/HK$

假设你一开始有新元1000000.三角套汇可行吗?

如是,说明步骤并运算利润。

答案:

s$1012766-s$1000000=s$12766

六、中国的一家外贸公司因从德国进口一批物资,三个月后需要支付1200000欧元的货款。

但公司目前只有美元。

为了防止三个月后美元相对欧元贬值,公司决定购买三个月1200000欧元。

公司向一家美国银行询价,答复为:

即期汇率1.2200/35

三个月远期汇率10/15

那么,公司为购买1200000远期欧元应预备多少美元呢?

答案:

卖出价:

1.2220-0.0010=1.2190;买入价:

1.2235-0.0015=1.22201.2220×1200000=1.466400美元

第三章习题

☐远期差价报价法

⏹外汇银行在即期汇率之外,标出远期升贴水

⏹升贴水是以一国货币单位的百分位来表示的。

⏹也可采纳报标准远期升贴水的做法

例如:

多伦多外汇市场上,某外汇银行公布的加元与美元的即期汇率为USD1=CAD1.7814/1.7884,3个月远期美元升水CAD0.06/0.10,

则3个月远期汇率分别为1.7814+0.06/100=CAD1.7820和1.7884+0.01/100=CAD1.7894。

又如,在伦敦外汇市场,某外汇银行公布的即期汇率为GBP1=USD1.4608/1.4668,3个月远期英镑贴水USD0.09/0.07,

则3个月远期汇率为1.4608-0.09/100=USD1.4599和1.4668-0.07/100=USD1.4661。

年升贴水率:

远期汇率由即期汇率和国内外利差决定,高利率货币远期贴水(相应地外汇升水),低利率货币远期升水(相应地外汇贴水),年升贴水率等于两国利差。

例如:

Ø伦敦外汇市场上即期汇率是GBP/USD=1.9886,英镑的年利率为8.5%,美元的年利率为6.4%,某客户卖给英国银行3个月远期英镑10000,买远期美元,则3个月远期美元的升水数为:

Ø1.9886×(8.5%-6.4%)×3÷12=0.0104美元

Ø伦敦外汇市场上客户买入3个月远期美元的汇率为:

GBP/USD=1.9886-0.0104=1.9782

☐国内外利率分别为5%和3%,则本币贴水,外汇升水,外汇年升水率为2%。

☐注意,假如运算的不是1年期远期汇率,则需要依照年升贴水率运算出相应期间的升贴水幅度,再据此运算远期汇率。

依旧上例,假设基期汇率为10,则6个月远期外汇升水1%,那么6个月远期汇率等于10.1

【例题1·单选题】

1.假设美国和欧元区年利率分别为3%和5%,则6个月的远期美元( )。

A.升水2%B.贴水2%

C.升水1%D.贴水4%

答案:

C

【例题2·单选题】

2.(2007年考题)假设美国的利率是6%,人民币的利率是2%,则3个月的远期美元对人民币( )。

A.升水4%B.贴水4%

C.升水1%D.贴水1%

答案:

D

运算题

1.设伦敦市场上年利率为12%,纽约市场上年利率为8%,且伦敦外汇市场的即期汇率为1英镑=1.5435美元,求1年期伦敦市场上英镑对美元的远期汇率。

解:

设E1和E0分别是远期汇率和即期汇率,则依照利率平价理论有:

一年的理论汇率差异为:

E0×(12%—8%)=1.5435×(12%—8%)=0.06174

由于伦敦市场利率高,因此英镑远期汇率显现贴水,故有:

E1=1.5435—0.06174=1.4818

即1英镑=1.4818美元

3.利用外汇远期套期保值

(1)套期保值:

(2)某英国进口商达成了一笔大豆交易,合同约定3个月后支付300万美元。

为幸免3个月后美元对英镑的即期汇价上升,使公司兑换成本增加,可与外汇银行签定一份美元远期多头和约,即买入3个月远期美元。

☐假如签订贸易合同时,即期汇率FBP1=USD1.8000,3个月后的即期汇率为GBP=USD1.7800。

而公司以GBP=USD1.7880的汇率签订外汇远期和约,则公司通过套期保值节约了7541英镑。

附:

300万÷1.7800-300万÷1.7880=7541英镑

4.投机

(1)投机:

(2)9月18日,在伦敦外汇交易市场上,3个月美元的远期汇率为GBP1=USD1.8245,一投机者判定美元在今后3个月中将升值,美元远期汇率将下降。

因此决定买入100万3个月远期美元,交割日期为12月20日。

假如美元果然升值,到10月18日,2个月美元的远期汇率为GBP1=USD1.8230,则卖出100万2个月远期美元,交割日也为12月20日。

运算过程:

1000000×(1/1.8230-1/1.8245)=451英镑。

然而,假如推测错误,利用远期合约投机也会产生缺失。

利用外汇远期套利(掉期性抛补套利)

假如某投资者持有1000万日元,日元年利率4%,美元年利率10%;即期汇率USD1=JPY100,若3个月远期汇率有两种状况:

USD1=JPY101.50或者USD1=JPY98.00。

运算两种远期汇率下采纳掉期性抛补套利的收益情形

两种远期汇率下的掉期套利收益比较

在日本投资的本利和(以日元计价)

在美国投资的本利和(以日元计价)

1000×(1+4%×3/12)=1010万

1000/100×(1+10%×3/12)×98=1005万

1000/100×(1+10%×3/12)×101.5=1040万

从而说明:

•若远期汇率不满足抛补利息平价条件,就必定存在套利机会。

运算题:

2005年11月9日日本A公司向美国B公司出口机电产品150万美元,合同约定B公司3个月后向A公司支付美元货款。

假设2005年11月9日东京外汇市场日元兑美元汇率$1=J¥110.25/110.45,3个月期远期汇汇率为$1=J¥105.75/105.95

试问:

①依照上述情形,A公司为幸免外汇风险,能够采纳什么方法避险保值?

②假如2006年2月9日东京外汇市场现汇汇率为$1=J¥100.25/100.45,那么A公司采纳这一避险方法,减少了多少缺失?

解:

①2005年11月9日卖出3个月期美元$150万避险保值。

②2005年11月9日卖三个月期$150万

获日元150万×105.75=15862.5万日元

不卖三个月期$150万,在2006年2月9日收到$150万

兑换成日元$150万×100.25=15037.5万日元

15862.5-15037.5=825万日元

答:

A公司2005年11月9日采纳卖出三个月期$150万避险保值方法,减少缺失825万日元。

利用外汇期货套期保值

3月20日,美国进口商与英国出口商签订合同,将从英国进口价值125万英镑的物资,约定6个月后以英镑付款提货。

时刻

现货市场

期货市场

汇率

3月20日

GBP1=USD1.6200

GBP1=USD1.6300

9月20日

GBP1=USD1.6325

GBP1=USD1.6425

交易

过程

3月20日

不做任何交易

买进20张英镑期货合约

9月20日

买进125万英镑

卖出20张英镑期货合约

结果

现货市场上,比预期缺失1.6325×125-1.6200×125=1.5625万美元;

期货市场上,通过对冲获利1.6425×125-1.6300×125=1.5625万美元;亏损和盈利相互抵消,汇率风险得以转移。

例如:

一名美国商人某年3月1日签订合同从德国进口汽车,约定3个月后支付250万欧元。

为了防止欧元升值带来的不利阻碍,他采纳了买入套期保值。

其过程如表所示。

上例中该商人通过期货市场的盈利,不仅补偿了现货市场欧元的升值所遭受的缺失,还增加了投资收益84500(289250-204750)美元,达到了套期保值的目的。

例如,美国的某一家跨国公司设在英国的分支机构急需250万英镑现汇支付当期费用,现在美国的这家跨国公司正好有一部分美元闲置资金,因此在3月12日向分支机构汇去了250万英镑,要求其3个月后偿还;当日的现汇汇率为GBP/USD=1.5790-1.5806。

为了幸免今后收回该款时因英镑汇率下跌带来风险和缺失,美国的这家跨国公司便在外汇期货市场上做英镑空头套期保值业务。

其交易过程如表4.5所示。

可见,若该公司不进行空头套期保值,将缺失15000美元,然而通过在外汇期货市场做空头套期保值交易,降低了现汇市场的风险,并获利1750美元(16750-15000),达到了对现汇保值的目的。

运算:

简化后的市场汇率行情为:

Bid/OfferRate

ThreeMonthRate

Denmark

6.1449/6.1515

118/250

Switzerland

1.2820/1.2827

27/26

UK

1.8348/1.8353

150/141

请分别运算三个月后的丹麦马克\瑞士法郎、丹麦马克\英镑的汇率。

解:

三个月后丹麦马克/美元的汇率=6.1567/6.1765

三个月后瑞士法郎/美元的汇率=1.2793/1.2801

三个月后美元/英镑的汇率=1.8198/1.8212

三个月后丹麦马克/瑞士法郎=4.8095/4.8280

三个月后丹麦马克/英镑=11.2040/11.2486

练习:

假设即期美元/日元汇率为153.30/40,银行报出3个月远期的升(贴)水为42/39。

假设美元3个月定期同业拆息率为8.3125%,日元3个月定期同业拆息率为7.25%,为方便运算,不考虑拆入价与拆出价的差别。

请问:

(1)某贸易公司要购买3个月远期日元,汇率应当是多少?

(2)试以利息差的原理,运算以美元购买3个月远期日元的汇率。

答案:

(1)依照“前小后大往上加,前大后小往下减”的原理,3个月远期汇率的运算如下:

153.30-0.42=152.88153.40-0.39=153.01

美元兑日元的汇率为US$1=JP¥152.88/153.01

(2)依照利息差的原理,运算以美元购买3个月远期日元的汇率如下:

153.30*(8.3125%-7.25%)*3/12=0.41153.30-0.41=152.89

153.40*(8.3125%-7.25%)*3/12=0.41153.40-0.41=152.99

美元兑日元的汇率为US$1=JP¥152.89/152.99

2、设即期US$1=DM1.7310/20,3个月230/240;即期£1=US$1.4880/90,3个月150/140。

(1)US$/DM和£/US$的3个月远期汇率分别是多少?

(2)试套算即期£/DM的汇率。

(1)依照“前小后大往上加,前大后小往下减”的原理,3个月远期汇率的运算如下:

1.7310+0.0230=1.75401.7320+0.0240=1.7560

美元兑德国马克的汇率为US$1=DM1.7540/1.7560

1.4880-0.0150=1.47301.4890-0.0140=1.4750

英镑兑美元的汇率为£1=US$1.4730/1.4750

(2)在标准货币不相同时,采纳同边相乘法,由此可知:

1.7310*1.4880=2.57571.7320*1.4890=2.5789

即期英镑对马克的汇率为£1=DM2.5757/2.5789

第九章习题

1、某投资项目的现金流量表如表所示:

0

1

2

3

4

5

NCFi

-200

80

80

80

80

80