战略与战术缠论MACD背离Word格式文档下载.docx

《战略与战术缠论MACD背离Word格式文档下载.docx》由会员分享,可在线阅读,更多相关《战略与战术缠论MACD背离Word格式文档下载.docx(13页珍藏版)》请在冰豆网上搜索。

由于小能量难以满足行情的持续性,故小盘股行情往往涨势较迅捷,持续周期较短,适于短线操作。

8.2

突发利好

次新股:

无论大盘处于什么状态,若遇突发性重大利好公布,往往是价低次新股的活跃期。

因为老股中往往有老资金进驻或者受困,新资金即不愿为老资金抬轿,更不愿为老资金解套。

所以,重大利好公布后,上市不久的次新股群往往成为新资金“先入为主”的攻击对象。

8.3

调整时期

庄股:

大盘调整时是庄股的活跃周期。

由于市场热点早已湮灭,庄股则或因主力受困自救,或是潜在题材趁疲弱市道超前建仓……疲弱市道中的庄股犹如夜幕中的一盏盏“豆油灯”,虽不能照亮整个市场,也能使投资大众不至于绝望。

同时,多少还能诱惑“投资小众”一起来“往豆油灯里添加燃油”,或者是引来“飞蛾扑火”。

8.4

波段急跌

指标股:

大盘波段性急跌后是大盘指标股的活跃期。

急跌后能令大盘迅速复位的,必然是能牵动全局的指标股。

因为“四两拨千斤”的功效大,也因为低价股护盘的成本低。

8.5

调整尾声

超跌低价股:

大波段调整进入尾声后是超跌低价股的活跃期。

因为前期跌幅最大的超跌低价股风险释放最干净,技术性反弹要求最强烈。

由于大势进入调整的尾声,尚未反转,新的热点难以形成,便给了超跌低价股的表现机会。

8.6

牛市确立

高价股:

牛市行情确立是高价股的活跃期。

高价股是市场的“贵族阶层”,位居市场最顶层,在大盘进入牛市阶段后,需要它们打开上档空间,为市场创造牛市空间,给中低价股起到“传、帮、带”的作用。

8.7

休整时期

题材股:

大盘休整性整理是题材股的活跃期。

因为休整期市场热点分散,个股行情开始涨跌无序,增量资金望而却步,只能运用题材或概念来聚拢市场的视线,聚集有限的资金,吸引市场开始分散的动量。

8.8

报表时期

“双高”股:

年(中)报公布期及前夕是高公积金、高净资产值股票的活跃周期。

因为这样的上市公司有股本扩张的需求和条件,有通过高分红来降低每股净资产值的需要。

在股市开始崇尚资本利得和低风险稳定收益后,高分红也已经成为市场保值性大资金的宠爱。

基本理念

基本面分析分析即可,不用成天看消息,技术体现了一切消息,包括隐含的内在变化和博弈;

不选滥庄股和问题股,也不选盘子过大的股,2亿左右股本或者5-10亿市值为佳;

趋势投机,市场不存在投资一说,价值是只有在时机面前才有价值,炒股的炒字说出了本质,因此必须控制好节奏,该节制必须节制,该进奏才进奏;

屏弃主观意愿,依照趋势指标操作,股吧上面的那些分析都是主观意愿的体现,但是价格变化是交易出来的,不是妄想出来的,只要有交易,指标就留有痕迹,根据细微痕迹变化操作,放弃自我的贪嗔痴疑慢;

技术指标大多来自同一类基本数据,因此选再多指标都没用,均线+MACD+量能基本能满足技术分析的全部要求;

大多数时候都不要满仓操作,坚持半仓,因为主力也是通过反复振荡收集筹码摊低成本的,股价上扬的主要日子加起来并不多,大多数时日都在振荡,半仓操作为跟随主力振荡而高抛低吸提供了操作空间,满仓操作的收益未必比半仓操作的高,或者说,小资金可能比大资金更能赚钱;

股市存在很多骗线,就算是骗线,也会存在蛛丝马迹,严格遵守背离技术操控,相当于紧跟主力的意图,即便是骗线,技术高手反倒可以借机摊低成本或者获取收益;

股市是通过资本和资产对倒实现收益的,持币就是持有资本,持股就是持有资产,跟所有买卖一样,持有资本和持有资产的时间应该各占一半;

主力未必就是通过股价打压和拉抬来赚钱的,聪明的主力都是反复振荡做低成本,甚至做到负成本来赚钱的,而且这种方法反倒是最出色的炒家;

选定一个操作模式,严格操作纪律,出现买点特征就买,出现卖出特征就卖,不要对股票有感情(放弃基本面分析,放弃题材故事诱惑,放弃预期和财务分析,放弃自我),摈弃心理幻想,放弃自我,跟随市场,不再贪嗔痴疑慢,才是正确的股市交易,只有交易正确,才能获利;

价格是交易出来的,价值是用来忽悠的;

市场具有趋同性,大多步调一致,即便轮动,也是小阶段的分级拉高成本,不要指望在别人下跌我独涨的运气;

同样,市场下跌的时候,也是步调一致的,补跌是比价优势造成的必然;

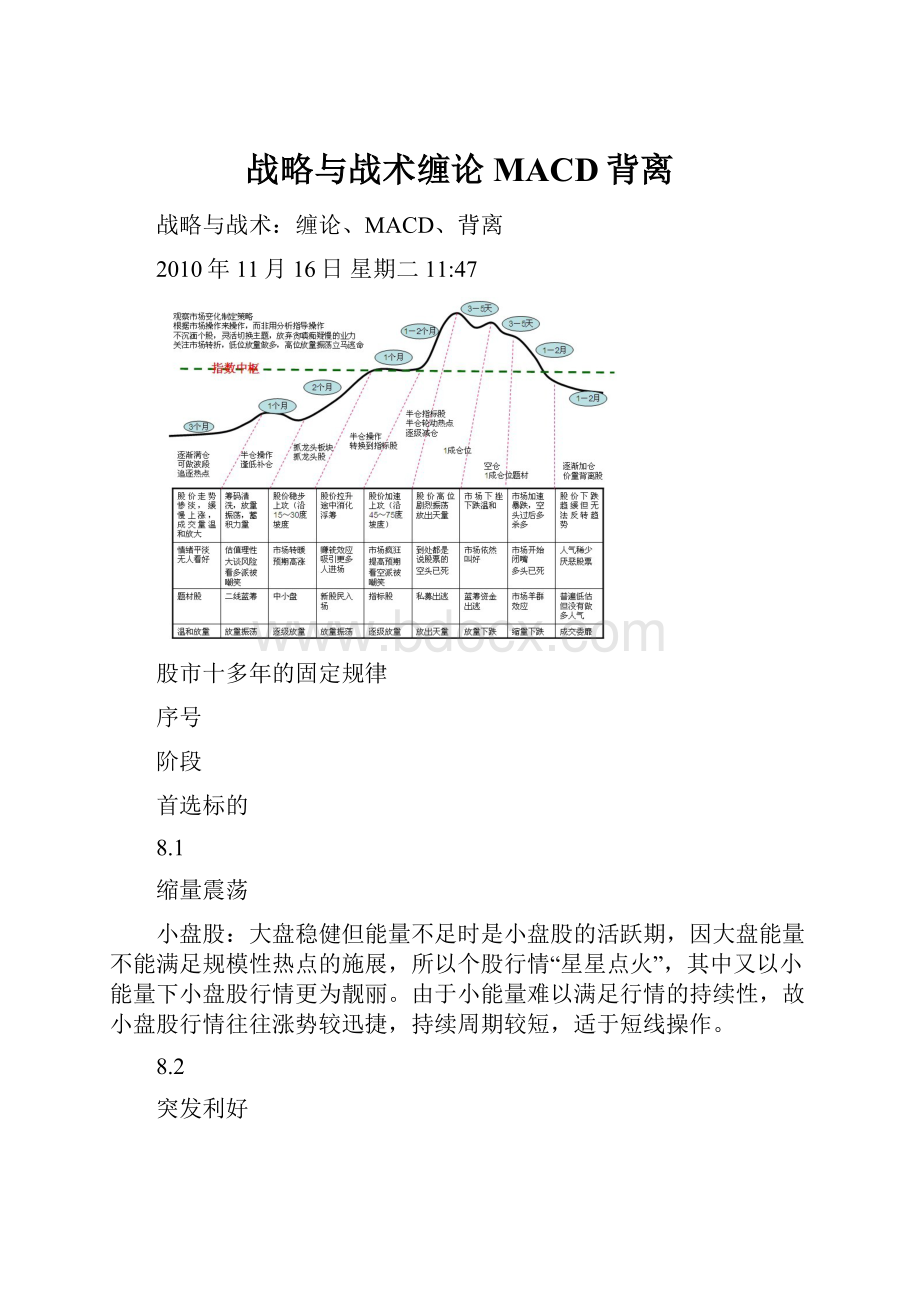

生命周期阶段解读(日线)

B1:

MACD绿柱线收敛,逐渐变弱,红线开始出现,可以买;

S1:

R1区域的面积并未超越R0,说明多方不强,应该卖出;

B2:

G2相对G1的绿柱面积缩减,说明空方渐弱,可以买;

S2:

R2比R1的红柱面积小,说明多方不足,此阶段价格一直下跌,MACD也未能放大红柱面积,价格和MACD趋势一致,将继续延续下跌行情,应当卖出;

B3:

G3区域绿柱面积小于G2区域,可以买进;

S3:

R3区域红柱明显大于R2区域面积,后势看多,此阶段MACD第一次上穿0,说明趋势逆转,如果股价回挫,则是加仓良机;

S3和s3卖点,可以卖出,反手低位买进摊低成本,但需要技术很熟练;

G2R2G3这一段,股价下跌,量能萎缩,MACD却不再下跌而是走平,这就是MACD与股价的背离,一旦出现背离,就是买入阶段,可逐级买进;

B4:

底部阶段之后,股价回挫,但是MACD不在下穿破0,见G4区域,此阶段是第二类买点;

S4:

R4区域小于R3区域,股价上扬但多方力量却减弱,必然回调,可以出局;

B5:

G5区域的MACD也没下跌破0,且下跌阶段量能萎缩,应判断为突破位置的洗盘(配合筹码分布来看,筹码明显堆积集中),股价存在一波加速上扬趋势;

S5:

R5区域红柱大于R4区域,后市可以持有看市场变化,如果R6区域面积过于放大,那么要严格观察R6区域,一旦R6区域小于R5,则坚决出局,股价见顶了,不再参与;

后面的变化,可能出现多次的多空缠绕;

买进原则主要看MACD的绿柱收敛状况,卖出主要看MACD红柱变化情况,每次周期变化都是摊低成本的好机会;

但是否重仓持有,主要看后一次MACD绿柱相对于前一次MACD绿柱的减少情况(股价下跌或横盘,但MACD变强,出现底背离),而是否卖出,取决于MACD本次的红柱相对于前次红柱是否力度减弱(股价上扬,但MACD减弱,出现顶背离)。

以上是按照日线级别操作的,是中线投资;

对于短线,用30分钟线,或者15分钟、5分钟以及1分钟线,可以准确到买卖点,但是T+0以及交易成本的限制,并不能频繁操作,30分钟线比较合适,而且下午买进比较合适;

按照30分钟K线买卖,三类买卖点就无所谓了,都可以并为第一类买卖:

MACD相邻的绿柱减弱的第二个MACD绿柱归0处买进,只买阶段(比如30分钟级别)下跌的,买跌之将尽,趋势将阶段反转,这就是买进时机,这就是投机;

而卖点就是趋势上涨中,MACD相邻的两个红柱,本次红柱区域小于前次的面积,就是涨之将尽,卖之趋势将颓;

三类卖点解读(日线)

第一类卖点:

R2区域红柱面积小于R1区域的,卖点出现;

第二类卖点:

R3区域红柱面积小于R2区域的,卖点出现;

第三类卖点:

R5区域红柱面积小于R4区域的,卖点出现;

用MACD判断股票技术强弱势要点(图解)

MACD应用黄金法则

在实战测中,我经常使用强势或弱势的确认到底是怎么回事,今天我们以MACD指标为例讲一下。

通常以MACD的研判标准是:

DIFF>0,股价为强势;

DIFF<0,股价在弱势,不过实战中,以此两点做为买卖参考的话,效果不一定好,如图,我们可以看到利润有时并不大。

另类买卖点:

R4比R3区域面积大,但不是持有的必然理由,因为R3前后的两个相邻绿柱没有递减,也就是R3区域并无明显买点,那么R4区域再大,也不能是持有的理由,卖出是规避风险的正选(不确定市态下,持币永远是对的);

G1区域绿柱明显减少,仿佛出现买点,买进之后,出现弱区域R5,R5明显小于R4,则否定了前面的买点,此刻,要做的就是卖出,纠正前面的损手。

事实上,G1区域的买进未必错误,趋势是交易出来的,后期的趋势背离否定了前面的,则要及时止损,不要呆滞和心存妄想,即便后面股价反而走强,那么根据新的指标情况再次进出。

中线股价见顶有一个高位缠绕,MACD三次上下穿越0位就是明显标志;

DIF和DEA的关系可以说和K线与均线的关系类似,对于蓄势的股票而言,DIFF和DEA的位置关系会有特殊状态,如图,在股价整体为横盘的状态的前提下,MACD在0轴之上向0轴靠近,这就是一种强势蓄势状态

还是刚才那幅图,注意最后位置上的两个圆圈,一个是MACD在相对低位的金叉,这个0轴之上的金叉就是一个强势确认信号。

主图对应的K线是在前期高点附近的星型K线,这是许多个股完成了整理形态,进行突破方式时候的常见的个股走势。

在强势确认后,股价出现一段时间的上涨,在蓝框中再次出现高位横盘,副图中,DEA指标线一直维持上行状态,只要没有出现死叉就不能确认强势结束。

这里需要特别说明的是,强势结束不等于弱势开始,实战中,经常会碰到牛皮市,也就是股票结束了强势状态但又没有正式确认弱势状态。

在蓝框中,DIFF终究没有和DEA形成死叉,之后又上行一段时间,然后在蓝圏中出现死叉。

此时股价的强势状态结束,实战操作时至少应该开始主动减仓以保住前期利润。

这个MACD的状态是我们要重点讲述的。

MACD的一般强弱分析是通过DIFF是否在0轴之上来判断的。

但实战中,等到DIFF跌破0轴时实际上已经是最后的斩仓机会了。

图中,在蓝圏中出现死叉后,又出现股价维持横盘,而指标下行调整同时未破0轴的走势,但此时DEA指标线的状态和前一次大不相同,DEA指标线从高位一路下滑,没有止跌迹象,蓝框中

DIFF不能向上突破下跌状态中的DEA,这个点是弱势确认,个股已经没有操作价值。

特殊情况,如图,尽管出现金叉,但DEA没有企稳,之后再次死叉,实战中,若在金叉处建仓,此处必须清仓。

另外,在顶背离状态下出现此类情况更要重视。