网上作业一范文偿债能力文档格式.docx

《网上作业一范文偿债能力文档格式.docx》由会员分享,可在线阅读,更多相关《网上作业一范文偿债能力文档格式.docx(12页珍藏版)》请在冰豆网上搜索。

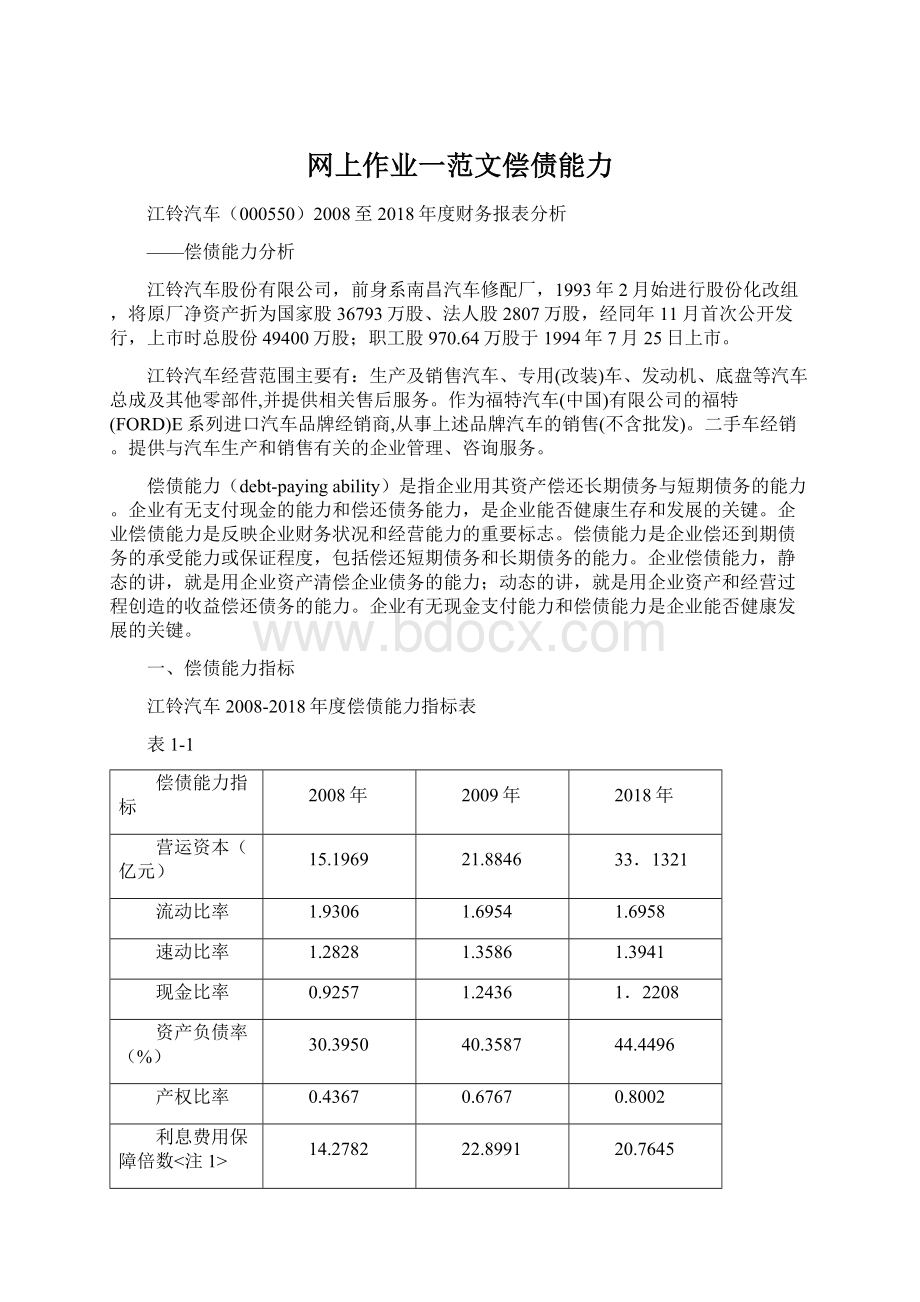

流动比率

1.9306

1.6954

1.6958

速动比率

1.2828

1.3586

1.3941

现金比率

0.9257

1.2436

1.2208

资产负债率(%)

30.3950

40.3587

44.4496

产权比率

0.4367

0.6767

0.8002

利息费用保障倍数<

注1>

14.2782

22.8991

20.7645

<

:

由于利息偿付倍数无法计算获得,故使用原口径江铃汽车披露数。

二、偿债能力主要竞争者及同业比较

1、2008年度偿债能力比较。

江铃汽车及同业2008年度偿债能力指标比较表

表2-1

江铃汽车

排名

行业均值<

注2>

行业最高

行业最低

7

8.5785

28.3372

-16.7214

3

1.1753

2.2803

0.3093

0.8042

1.4450

0.2495

1

0.4183

0.0769

57.7531

78.2727

1.6209

3.6025

利息费用保障倍数

6

10.2695

36.2540

0.6834

同业比较数据为选取同行业20家样本企业汇总排列而成(下同)。

2、2009年度偿债能力比较。

江铃汽车及同业2009年度偿债能力指标比较表

表2-2

行业均值

14.0782

52.6512

-18.1765

2

1.1859

1.9613

0.5707

0.8757

0.4256

0.4371

0.1206

60.9940

80.3055

1.8237

4.0776

9

40.0278

256.5849

2.8526

3、2018年度偿债能力比较。

江铃汽车及同业2018年度偿债能力指标比较表

表2-3

5

23.8632

132.7670

-13.2478

1.2278

1.8730

0.6980

0.9306

1.6935

0.4856

0.4708

1.3599

0.1406

60.5578

37.4210

75.9329

1.7998

0.5980

3.1550

11

57.5199

387.9208

2.6851

三、偿债能力指标分析

1、营运资本分析

表3-1

工程

2008年度

2009年度

2018年度

江铃股份

图3-1

●营运资金:

从会计的角度看是指流动资产与流动负债的净额。

为可用来偿还支付义务的流动资产,减去支付义务的流动负债的差额。

●营运资金公式:

营运资金=流动资产-流动负债

=(总资产-非流动资产)-(总资产-所有者权益-长期负债)

=(所以者权益+长期负债)-非流动资产

=长期资本-长期资产

●个人分析:

从上面表3-1和图3-1中看出江铃汽车这三年里的营运资金平均都为正数。

2009年度比2008年度增长6.6877亿元,而2018年度比2009年度又增长了11.2475亿元。

每年的营运金额明显增高,

2008年,公司累计销售整车95171辆,较上年同期增长0.12%;

实现营业收入85.87亿元,较上年同期增长1.56%;

实现净利润7.84亿元,同比增长3.31%,其中绝大部分得益于政府资金扶持。

主要原因是,2008年公司面临着诸多外部因素带来的严峻挑战。

一季度南方罕见冰雪灾害、5月份汶川大地震及下半年的全球金融危机,对公司运营带来较大影响;

而在供应链方面,原材料及能源价格的上涨使公司面临空前的成本压力。

公司2008年营业外收入同比增加1.6亿元,部分机构持审慎态度,而钢材等原材料成本上涨,汽车行业增速开始放缓,公司业绩开始明显下滑。

其中,2008年第三季度销售收入21.21亿元,同比降低1.79%;

实现净利润1.07亿元,同比大幅降低52.73%。

2008年的销售收入达到85.87亿元,比去年增长2%,但整车降价部分冲抵了因销量增加及销售组合带来的收入增加。

2008年,扣除非经常性损益后的净利润为6.37亿元,同比减少14.64%;

2009

年,公司实现收入104.33

亿、净利10.56

亿,同比分别增长21.5%。

于2018年度,本集团共销售整车约17.9万辆,与2009年度相比,增长比例约56%。

因2018年度销售量的增加使得2018年度营业收入相应增加约53.3亿元,增加比例约51%。

2018年度营业成本与2009年度相比,增长约39.9亿元,增长比例约52%,主要是由于营业收入的增加使得相应营业成本随之增加。

说明该企业资金出现溢余,对于支付义务的准备充足,短期的偿债能力较强。

2、流动比率分析

表3-2

图3-2

●流动比率:

是流动资产对流动负债的比率,用来衡量企业流动资产在短期债务到期以前,可以变为现金用于还负债的能力。

一般情况下,流动比率指标值越高,说明企业的短期偿债能力越强;

反之,流动比率越低,说明企业短期偿债能力越弱。

●流动比率公式:

流动资产/流动负债

以表3-2中能看出江铃汽车08-10年间流动比率分别是1.9306、1.6954、1.6958。

2008年受全球金融危机的影响,产品出口数量降低,存货量为167236.223元而09年库存明显减少100277.11元。

10年的库存与09年几乎持平。

应收账款3年内逐步增高,说明销售同步增长。

流动比率较为合理。

其可以保障在流动负债到期日能够有较多的流动资产可供变现偿债。

3、速动比率

表3-3

图3-3

●速度比率:

指速动资产对流动负债的比率。

它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力。

●速度比率公式:

速动比率=速动资产/流动负债=(流动资产-存货)/流动负债

速动比率和流动比率都是反映企业短期偿债能力的指标。

一般说来,这两个比率越高,说明企业资产的变现能力越强,短期偿债能力亦越强;

反之则反。

一般认为流动比率应在2.0以上,速动比率应在1.0以上。

可以在表3-3中看出3年内的速度比率几乎都在1.2-1.3水平上,传统经验认为,速动比率维持在1:

1较为正常,它表明企业的每1元流动负债就有1元易于变现的流动资产来抵偿,短期偿债能力有可靠的保证。

由此可见,江铃汽车的短期偿债能力在逐步增强。

4、现金比率

表3-4

图3-4

●现金比率:

也被称之为流动资产比率或现金资产比率。

现金比率是指企业现金与流动负债的比率,反映企业的即刻变现能力.这里所说的现金,是指现金及现金等价物.这项比率可显示企业立即偿还到期债务的能力.

现金比率=

(现金+有价证券)

X100%

流动负债

●现金比率公式:

现金比率高,说明企业支付能力强,但如果这个指标过高,也不一定是好事。

它可能反映该企业不善于充分利用现金资源,没有把现金投入经营以赚取更多的利润。

因此表3-4看出从09年起现金比率都是行业内排名最高。

由此看出江铃汽车的偿债能力很强,但同时也表明企业通过负债方式所筹集的流动资金没有得到充分的利用,江铃失去获利的机会越大,投资者能权衡投资。

5、资产负债率

表3-5

图3-5

●资产负债率:

资产负债率是全部负债总额除以全部资产总额的百分比,也就是负债总额与资产总额的比例关系,也称之为债务比率。

资产负债率反映在资产总额中有多大比例是通过借债筹资的。

用于衡量企业利用债权人资金进行财务活动的能力,同时也能反映企业在清算时对债权人利益的保护程度。

●资产负债率公式:

资产负债率=负债总额/资产总额×

100%

一般来说资产负债率总体看低,适宜水平小于50%。

从表3-5表图来看3年的资产负债率总体都在30%-45%之间,对于债权人来说资产负债率越低越好,从08年资产负债率较前两年降低,原因是08年受经济危机的影响造成的销售减少、生产能力降低,从而购入原材料减少。

从资产负债表中可看出,08年应付账款比07年减少3244万元,其他会计科目金额变化不大。

2008年一汽轿车资产负债率为34.67%,东风汽车为47.59%,而最近一期行业均值为65.95,总体来看,江铃汽车资产负债率维持在一个较低的水平。

对于债权人来说,其利益保障程度较高。

对企业经营者来说,企业可以通过扩大举债规模获得较多的财务杠杆收益,所以,该比率可以通过债务融资以适当提高。

6、产权比率

表3-6

图3-6

●产权比率:

产权比率是负债总额与所有者权益总额的比率。

是指股份制企业,股东权益总额与企业资产总额的比率,是为评估资金结构合理性的一种指标。

●产权比率公式:

产权比率=

负债总额

所有者权益总额

指标是通过企业负债与所有者权益进行对比来反应资本来源的结构比例关系,用于衡量风险程度和对债务的偿还能力,该指标适当看低,长期偿债能力越强。

而从江铃汽车的表3-6得意看出产权比率在行业能是最低的。

08年度为43%其保障债权人利益能力较强,但同时表明江铃汽车不能充分发挥负债带来的财务杠杆效应。

而09以来产权比率逐渐小幅上升,应该是采用了负债能力在提高比率。

7、利息费用保障倍数

表3-7

图3-7

●利息费用保障倍数:

利息费用保障倍数是指企业经营业务收益与利息费用的比率,也称为已获利息倍数。

表明企业经营业务收益相当于利息费用的多少倍,数额越大,偿债能力越强。

该指标用于衡量企业用其经营业务收益偿付借款利息的能力,是从利润表方面衡量企业长期偿债能力的指标。

●利息费用保障倍数公式:

利息费用保障倍数=息税前利润÷

利息费用

=(税前利润+利息费用)÷

=(税后利润+所得税+利息费用)÷

利息保障倍数指标反映企业经营收益为所需支付的债务利息的多少倍。

而一般认为如果倍数小于1,则表明企业没有足够的付息能力。

而从江铃汽车的表3-7中能看出2009年的比率明细高于2008年8.6209,但2018年却比2009年度下跌了2.1346.可是对于同行业中江铃汽车还是有足够资金来源偿还负债利息。

四、江铃股份偿债能力小结

从上述所有表格分析结论表明江铃汽车在2008年度的因全球金融危机的影响,使得所有比率比09年以及10年较低,但在同行业中还是较平稳状态。

2008年车类行业的偿债能力平均得分:

12.11,最高得分:

17.04,最低得分:

9.15。

偿债能力处于同行业中游,偿还到期债务的风险小。

2009年车类行业的偿债能力平均得分:

12.03,最高得分:

17.40,最低得分:

6.51。

偿债能力处于同行业领先水平,自有资本与债务结构合理,不存在债务风险,但仍有采取积极措施以进一步提高偿债能力的必要。

偿债能力在车类行业的排名中名列第3,得分为:

15.09。

从相关的各个指标看,近三年得到了较明显的改善,且要远高于同行业平均水平。

占据领先优势。