行业会计实务比较课后答案.docx

《行业会计实务比较课后答案.docx》由会员分享,可在线阅读,更多相关《行业会计实务比较课后答案.docx(27页珍藏版)》请在冰豆网上搜索。

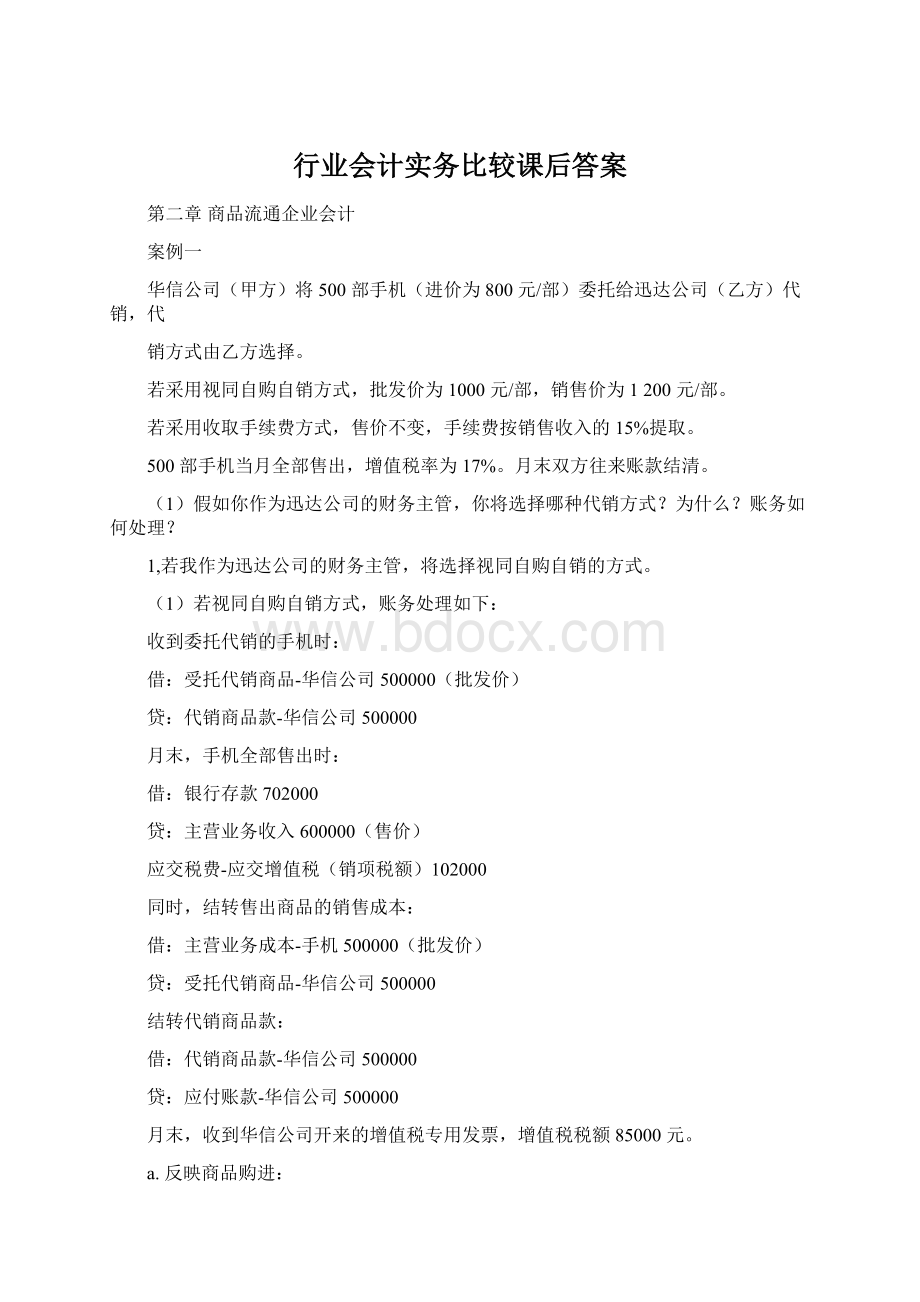

行业会计实务比较课后答案

第二章 商品流通企业会计

案例一

华信公司(甲方)将 500 部手机(进价为 800 元/部)委托给迅达公司(乙方)代销,代

销方式由乙方选择。

若采用视同自购自销方式,批发价为 1000 元/部,销售价为 1 200 元/部。

若采用收取手续费方式,售价不变,手续费按销售收入的 15%提取。

500 部手机当月全部售出,增值税率为 17%。

月末双方往来账款结清。

(1)假如你作为迅达公司的财务主管,你将选择哪种代销方式?

为什么?

账务如何处理?

1,若我作为迅达公司的财务主管,将选择视同自购自销的方式。

(1)若视同自购自销方式,账务处理如下:

收到委托代销的手机时:

借:

受托代销商品-华信公司 500000(批发价)

贷:

代销商品款-华信公司 500000

月末,手机全部售出时:

借:

银行存款 702000

贷:

主营业务收入 600000(售价)

应交税费-应交增值税(销项税额)102000

同时,结转售出商品的销售成本:

借:

主营业务成本-手机 500000(批发价)

贷:

受托代销商品-华信公司 500000

结转代销商品款:

借:

代销商品款-华信公司 500000

贷:

应付账款-华信公司 500000

月末,收到华信公司开来的增值税专用发票,增值税税额 85000 元。

a. 反映商品购进:

借:

商品采购-华信公司 500000

应交税费-应交增值税(进项税额)85000(=500000*17%)

贷:

银行存款 585000

b. 对冲应付账款与商品采购:

借:

应付账款-华信公司 500000

贷:

商品采购-华信公司 500000

(2)若采用收取代销手续费的方式,账务处理如下:

收到委托代销的手机时:

借:

受托代销商品-华信公司 400000(进价)

贷:

代销商品款-华信公司 400000

月末,手机全部售出:

借:

银行存款 702000

贷:

应付账款-华信公司 600000(售价)

应交税费-应交增值税(销项税额)102000

同时,注销已售代销商品:

借:

代销商品款-华信公司 400000

贷:

受托代销商品-华信公司 400000

月末,将扣除代销手续费后余下的价税开出转账支票付讫。

借:

应付账款-华信公司 702000

贷:

代购代销收入 90000(=600000*15%)

银行存款 612000

同时,根据委托单位开来的增值税专用发票:

借:

应交税费-应交增值税(进项税额)102000

贷:

应付账款-华信公司 102000

(2)假如你是华信公司的财务负责人,在迅达公司采用不同的代销方式时,你的账务处理

有何不同?

2,若我作为华信公司的财务主管,将选择支付代销手续费的方式。

若采用视同自购自销的方式,账务处理如下:

发出商品时:

借:

库存商品-委托代销商品 400000(500*800 进价)

贷:

库存商品-手机 400000

月末,手机全部售出时:

借:

银行存款 585000

贷:

主营业务收入-手机 500000(=500*1000 批发价)

应交税费-应交增值税(销项税额) 85000

同时结转已售出的委托代销商品成本:

借:

主营业务成本 400000(500*800 进价)

贷:

库存商品-委托代销商品 400000

若采用支付代销手续费的方式,账务处理如下:

发出商品时:

借:

库存商品-委托代销商品 400000

贷:

库存商品-手机 400000

月末,手机全部售出时:

借:

应收账款-迅达公司 702000

贷:

主营业务收入-手机 600000(=500*1200 售价)

应交税费-应交增值税(销项税额)102000

同时结转已售出的委托代销商品成本:

借:

主营业务成本-手机 400000

贷:

库存商品-委托代销商品 400000

将扣除代销手续费后的余额存入银行:

借:

银行存款 612000

销售费用-代销手续费 90000(手续费)

贷:

应收账款-迅达公司 702000

案例二

凯琳公司(零售商场)201X 年 12 月 30 日的有关账户余额如下(单位:

元) 12 月 31 日,

业务部门转来以下两笔业务的有关凭证:

(1)从深圳购进的 20 台电视机到货入库,同时收到增值税专用发票,载明价税合计为

42120 元(货款 36000 元,增值税 6120 元),款项已付。

该电视机的含税零售价为 2400

元/台。

(2)家电部售出电视机 6 台,货款 14400 元已存入银行。

要求:

计算公司当月的销售毛

利率。

营业部商品进销差价库存商品商品销售收入

相关账户余额表

营业部

商品进销差价

库存商品

主营业务收入

服装部

433777

236745

1932140

家电部

1066346

585340

3200725

百货部

10623

7065

63755

合计

1510746

829150

5196620

服装部

家电部

百货部

433777

1054346

10623

236745

551740

7065

1932140

3186325

63755

合计

1498746

795550

5182220

将上述业务入账后,各相关账户余额见表

(1)对月末两笔业务的账务处理如下:

购入电视:

a. 付款:

借:

商品采购 36000

应交税费-应交增值税(进项税额)6120

贷:

银行存款 42120

b. 入库(按售价)

借:

库存商品 48000(=2400*20)

贷:

商品采购 36000

商品进销差价 12000

确认销售收入:

a. 收款:

借:

银行存款 14400

贷:

主营业务收入-彩电 14400

b. 结转成本:

成本=收入

借:

主营业务成本 14400

贷:

库存商品 14400

(2)计算差价率:

综合差价率=1510746/(829150+5196620)*100%=25.07%

本期已销商品进销差价=5196620*25.07%=1302793(元)

借:

商品进销差价 1302793

贷:

主营业务成本 1302793

分部差价率:

服装部差价率=433777/(236745+1932140)*100%=20%

家电部差价率=1066346/(585340+3200725)*100%=28.17%

百货部差价率=10623/(7065+63755)*100%=15%

本期已销商品进销差价:

服装部:

1932140*20%=386428(元)

家电部:

3200725*28.17%=901644.23(元)

百货部:

63755*15%=9563.25(元)

借:

商品进销差价-服装部 386428

-家电部 901644.23

-百货部 9563.25

贷:

主营业务成本-服装部 386428

-家电部 901644.23

-百货部 9563.25

(3)调整销售收入:

销售额=含税收入/(1+增值税税率)=5196620/(1+17%)=4441555.56(元)

销项税额=含税收入-销售额=5196620-4441555.56=755064.44(元)

借:

主营业务收入 755064.44

贷:

应交税费-应交增值税(销项税额)755064.44

(4)销售毛利率=(5196620*25.07%-755064.44)/4441555.56*100%=12.33%

案例三

(1)异同:

这两笔业务分别代表了购进商品价格更正的两种类型:

第一种是只更正购进价格;第

二种是购进价格和销售价格都更正。

(2)差价影响计算与账务处理如下:

只更正购进价格。

a. 付款时:

借:

商品采购-市百货公司 50000(=50*100 进价)

应交税费-应交增值税(进项税额)8500

贷:

银行存款 58500

b. 入库时:

(售价)

借:

库存商品-羽绒服 75000(=50*1500 售价)

贷:

商品采购-市百货公司 50000

商品进销差价-服装部 25000

c. 更正进价、进项税额时:

借:

商品采购-市百货公司 5000(应补的)

应交税费-应交增值税(进项税额)850

贷:

银行存款 5850

d. 更正进销差价时:

借:

商品进销差价-服装部 5000(=50*100)

贷:

商品采购-市百货公司 5000

购进价格和销售价格都更正。

a. 付款时:

借:

商品采购-市百货公司 90000(=100*900 进价)

应交税费-应交增值税(进项税额)15300

贷:

银行存款 105300

b. 入库时:

借:

库存商品-运动鞋 140000(=100*1400 售价)

贷:

商品采购-市百货公司 90000

商品进销差价-鞋帽部 50000

c. 冲减进价、进行税额时:

(价格下调用红字)

借:

商品采购-市百货公司 10000=(900-800)*100 双

应交税费-应交增值税(进项税额)1700

贷:

应付账款-市百货公司 11700

d. 冲减销价、进价及商品进销差价时:

借:

库存商品-运动鞋 20000=(1400-1200)*100 双

贷:

商品采购-市百货公司 10000

商品进销差价-鞋帽部 10000

第四章 房地产开发企业会计

案例一

鸿达房地产开发公司以拍卖方式取得一块土地的使用权,按规划可建 10 幢总面积为 28100

平方米的建筑物。

其中,1 号楼建筑面积为 2400 平方米,2 号楼建筑面积为 1800 平方米,

锅炉房、收发室等配套设施建筑面积为 100 平方米。

该公司在开发过程中发生下列一些经

济业务:

(1)以银行存款支付土地出让金 425 万元、拆迁安置补偿费 1000 万元。

借:

开发成本-土地开发(土地征用及拆迁补偿费)14250000

贷:

银行存款 14250000

(2)以银行存款支付前期工程费 25 万元、基础设施费 70 万元。

借:

开发成本-土地开发(前期工程费)250000

-土地开发(基础设施费)700000

贷:

银行存款 950000

土地开发成本分配比例:

1 号楼分配比例=2400/(28100-100)*100%=8.57%

2 号楼分配比例=1800/(28100-100)*100%=6.43%

分配额:

1 号楼分配额=15200000(=1425+95)*8.57%=1302640(元)

2 号楼分配额=15200000*6.43%=977360(元)

注:

因锅炉房等配套设施的开发成本也需分摊到商品房中,故可不分摊土地开发成本。

结转土地开发成本:

借:

开发成本-房屋开发(1 号楼)1302640

-房屋开发(2 号楼)977360

贷:

开发成本-土地开发 2280000

(3)土地开发完成后,将 1 号楼及锅炉房、收发室等工程发包给市一建公司,1 号楼合同

价款为 200 万元,工程完工结算前,以银行存款预付的工程款共计 150 万元。

借:

预付账款 1500000

贷:

银行存款 1500000

(4)锅炉房、收发室工程完工,结算工程价款 36.4 万元。

借:

开发成本-配套设施开发 364000

贷:

应付账款 364000

每平方米建筑面积应分配的配套设施费用=364000/(28100-100)=13(元/平方米)

1 号楼应分配的配套设施费用=13*2400=31200(元)

2 号楼应分配的配套设施费用=13*1800=23400(元)

结转配套设施费:

借:

开发成本-房屋开发(1 号楼)31200

-房屋开发(2 号楼)23400

贷:

开发成本-配套