广告行业分析报告 1Word文档下载推荐.docx

《广告行业分析报告 1Word文档下载推荐.docx》由会员分享,可在线阅读,更多相关《广告行业分析报告 1Word文档下载推荐.docx(10页珍藏版)》请在冰豆网上搜索。

家电行业受房地产市场影响;

肯德基、麦当劳、联合利华、宝洁等跨国巨头销售放缓等等。

但是我们也观察到另外几个事实:

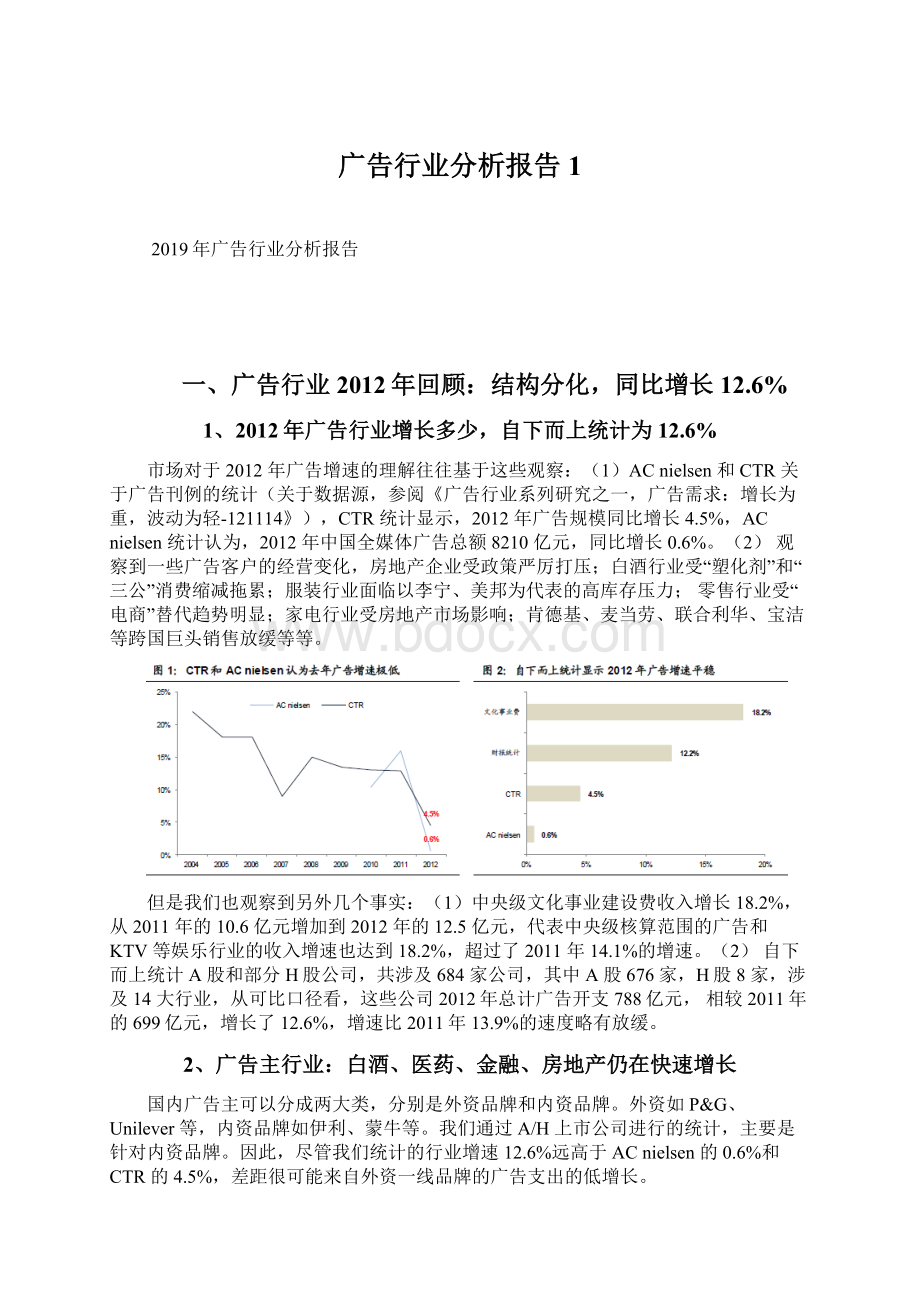

(1)中央级文化事业建设费收入增长18.2%,从2011年的10.6亿元增加到2012年的12.5亿元,代表中央级核算范围的广告和KTV等娱乐行业的收入增速也达到18.2%,超过了2011年14.1%的增速。

(2)自下而上统计A股和部分H股公司,共涉及684家公司,其中A股676家,H股8家,涉及14大行业,从可比口径看,这些公司2012年总计广告开支788亿元,相较2011年的699亿元,增长了12.6%,增速比2011年13.9%的速度略有放缓。

2、广告主行业:

白酒、医药、金融、房地产仍在快速增长

国内广告主可以分成两大类,分别是外资品牌和内资品牌。

外资如P&

G、Unilever等,内资品牌如伊利、蒙牛等。

我们通过A/H上市公司进行的统计,主要是针对内资品牌。

因此,尽管我们统计的行业增速12.6%远高于ACnielsen的0.6%和CTR的4.5%,差距很可能来自外资一线品牌的广告支出的低增长。

回到内资品牌,从上市公司统计的结果与投资者的直观印象吻合度还是很高,但也有出入:

(1)家电、纺织服装行业广告负增长,同比分别下滑15.1%和11.9%;

(2)商业零售低增长,同比增速只有5.2%;

(3)白酒、医药快速增长,同比分别增长36.9%和22.5%;

(4)房地产和保险广告支出增长迅速,同比分别增长33.5%和31.5%。

(5)苏宁云商、中兴通讯、比亚迪的广告花费分别增长了27%、24%和20%。

3、广告主:

对增长贡献最大的20家公司贡献了增长的90%

从广告主看,有以下几点观察:

(1)按2012年广告支出排名,花费过亿元的广告主有120家,广告投资总额占到89%。

A/H股中最大的5个广告主分别为上汽、平安、联通、伊利、蒙牛,广告支出均超过了20亿元。

(2)按2012年对增长贡献率排名,前20名的广告主贡献了增长的90%。

贡献最大的5个广告主分别是平安、碧桂园、联通、上汽、茅台,合计贡献了增长的46.2%。

(3)花费过亿的广告主中,增长最高的10个广告主增速都超过了100%。

增长最快的5个广告主分别是通威股份、中南建设、沱牌舍得、广州药业(王老吉)和香江控股,增速均超过了100%。

下滑最快的5个广告主分别是大商股份、新华保险、安踏体育、长城汽车和森马服饰,下滑的幅度均超过了20%。

(4)小品牌广告支出增速超过了大品牌。

以2011年广告支出排序,花费过3亿元的广告主有49个,2012年广告增速11.9%;

花费在3000万元-3亿元的广告主176个,2012年广告增速为13%;

花费在3000万元以下的企业459家,2012年增长22.5%,这种品牌结构也是中国广告增长快于其他国家的核心因素。

二、行业发展展望:

增长动力VS削减预算

1、增长动力:

广告/收入比例继续提升

在中国经济转型的大背景下,从外需到内需、从投资到消费大势所趋,传统的加工制造企业将沿着“微笑曲线”的两端进行转型,一是加强研发投入,二是创建品牌。

未来5-10年,中国本土消费品牌将逐渐崛起,品牌建立阶段将促使企业广告支出超过营业收入增速,宏观上表现为广告支出/GDP的比重持续提高,中国广告支出/GDP的比重至少还有1倍提升空间。

微观来看,电信、餐饮、纺织服装、医药、汽车、零售、日化和食品饮料等8个子行业中,广告投放规模上,中国的上汽集团(64亿元)、伊利(37亿元)远远无法跟P&

G(600亿元)、Coca-Cola(210)亿元、Toyota(381亿元)相提并论;

广告/收入的投放比例上,餐饮、汽车、零售、纺织服装、医药、电信等行业,中国品牌都还有大量的提升空间。

根据2012年对A/H上市公司的统计,广告/收入的比例提升趋势没有改变。

(1)整体统计:

广告/收入比从1.34%提升到1.38%

我们统计的684家公司,2011年和2012年累计收入分别为5.21万亿和5.71万亿元,同比增长9.6%,由此,广告/收入占比从2011年的1.34%提升到2012年的1.38%,总体上印证了我们前期的判断,广告/收入比例提升的趋势没有改变。

分行业看,14大类行业中,除了纺织、家电、航空、食品饮料外,其他行业的广告/收入比均是上升趋势,并且我们认为,这几个行业的广告/收入比下降只是暂时的,这些行业的公司和全球一线品牌的广告投入还存在较大差距。

(2)微观统计:

5000万元-10亿元广告主广告/收入比显著提升

在之前的报告中,我们指出,从广告/收入比的角度看,品牌创建历经三个阶段:

1)品牌成长期:

广告投入超越收入增长。

2)品牌发展期:

广告开支/收入比例有所下降。

3)品牌成熟期:

广告开支/收入比重相对稳定。

并且我们认为,国内大部分的品牌属于第一和第二阶段。

结合最新的统计,我们有必要对这一判断进行检验。

按照2011年广告支出规模对684家广告主分类,很明显可以看出:

1)10亿元以上的广告主广告/收入比有所下降,这类品牌多处于第二阶段,典型的案例如蒙牛、伊利等品牌。

2)5000万元-5亿元的广告主广告/收入比显著提升,这类广告主合计145家,占到总量的21%,但占到广告支出总额的48%,这类品牌大部分处于第一阶段,典型如承德露露、广州药业(王老吉)、古井贡酒、361度等。

总体来讲,成长型品牌仍是国内广告主的主力军。

2、削减预算:

伴随着财务恶化

(1)收入/利润下滑、亏损往往导致广告主削减预算

我们观测广告主财务恶化与削减预算之间的关系,主要的方法是建立样本对照,分别是全样本中削减预算的广告企业占比,以及财务恶化的样本中削减预算的广告企业占比。

1)从解释力度看,亏损、收入下滑、净利润下滑是关键三个因素。

全样中,2012年有41.3%的企业削减了广告预算,而当年亏损的企业中有57.5%的企业削减了广告预算,收入下滑的样本中有56.8%的企业削减了预算,净利润下滑的样本中45.8%的企业削减了预算。

2)3000万元以上的样本中,与削减预算最相关的三个因素是收入下滑、2011年亏损和净利润下滑。

和全样本的统计接近。

3)1亿元上的样本中,收入下滑、净利润下滑具有显著的解释力度。

在这些样本中,削减预算的广告主占据了31.3%,而2012年收入下滑的群体中,有72.2%的企业削减了广告花费。

4)最近两年现金流及其变化对削减广告预算关联度不大。

全样本、或者按照广告花费金额区分的细分样本中,现金流的管力度都不大。

(2)所处行业、广告主大小对削减预算也有很强的解释性

从行业分类看,家电、计算机、航空、商业、纺织削减预算的占比最高,金融、电信、医药、电子、农业是削减预算比例最低的行业。

这从侧面反映了各细分行业的景气程度。

从广告主规模看,大型广告主(1亿元以上)中,削减预算的企业比例更小;

中型广告主(1000万元-1亿元)中,削减预算的企业比例更高。

由此,反映了大型的广告主有更严格的营销策略,而中型广告主的广告策略更不稳定。

三、媒体分化:

跟随用户习惯变化

以下统计主要基于上市公司,包括“媒体端”广告代理公司、“客户端”广告代理公司、“媒体类”类公司(互联网公司),包括A股、H股和在美上市的中概股。

1、“媒体端”公司,低增长或者大幅下滑

“媒体端”公司包括报刊、电视、户外代理公司,这些公司的收入代表了对应媒体的状况。

(1)报刊广告,全面下滑

统计了博瑞、华闻、浙报、粤传媒、新华、潇湘、北青报,总体上,2012年同比下滑6%,下滑最快的是新华传媒(解放报系),同比下滑32%,而部分还有增长的报纸为《西部商报》(+11%)、《每日经济新闻》(+36%)、《华商报》(+23%)、《新文化报》(+6%)、《潇湘晨报》(+6%),这基本上放映了互联网等新媒体对传统媒体特别是报刊的替代是从东部一线城市开始,逐步横扫中西部地区。

(2)户外媒体,低增长

在全媒体体系里边,户外媒体有一定的资源优势,但是定价能力较弱,使得这类媒体基本上呈现一种稳定状态。

除并购因素外,增长最快的是分众传媒(15%),航美、白马、大贺等保持稳定。

2、“客户端”公司,增速取决于商业模式

基于“客户端”的营销公司,有不同的经营模式:

(1)媒体批发型,增速取决于媒体资源的获取量以及媒体的价值变化。

(2)纯客户导向性,增速取决于额客户数量的变化,以及同一客户的广告预算。

(3)持续并购型,同比增速包含了外延增长。

从几个公司看,A股三个公司(蓝色光标、省广股份、华谊嘉信)的收入增速为20-40%,而海外上市的昌荣传媒、中视金桥增速则较低,昌荣下滑16%、中视金桥增长1.5%。

3、“媒体类”公司-互联网,视频及搜索增速最快

所统计的13家公司2012年广告收入合计375亿元,同比增长43%,但是细分行业的分化也很厉害。

(1)综合门户增速缓慢

新浪增9.1%,网易增6.9%,增速均没有达到10%,腾讯和搜狐分别增长70%和18%,但是增速中包含了视频部分。

(2)视频网站同比增长

视频网站同比增长64%。

视频网站这几年的发展与UGC越走越远,“长视频”愈发重要,视频网站和电视台已经非常接近,正如门户网站对“报纸”革命一样,视频网站也将对“电视台”革命。

(3)搜索类广告增长

搜索类广告增长54%。

其主要指XX。

以上的简单统计再次验证了两个趋势:

1)媒体价值随着用户习惯的变化而变化,用户在,广告价值就在。

2)追求效果,提高广告投放的ROI是广告主永恒的追求。

四、重点企业简况

以蓝色光标、省广股份和华谊嘉信三个公司构建广告行业指数,自2010年5月6日以来,累计涨幅244%,跑赢沪深300指数254%,超额收益显著。

主要驱动力来自于:

(1)强劲的内生增长,蓝色光标、省广股份表现得尤为明显,从内生业务来看,蓝色光标是国内公关行业的龙头,省广股份是国内广告创意策划行业的龙头。

(2)高效坚定的并购策略,蓝色光标并购今久、SNK、精准、美广互动、分时传媒等,省广股份并购重庆年度等,华谊嘉信并购东汐、波释和美意互通等,均体现了公司清晰的战略,高效的执行力。

(3)稀缺性,国内目前广告营销公司仅此几家。

不管是各自公司的内生增长,还是持续的外延并购,都建立在行业的长期景气度之上,而这背后的大背景是中国本土消费品品牌的崛起,品牌建立阶段促使广告开支超出收入增速,从宏观上看,就表现在广告支出/名义GDP的比重持续提高,这也是未来5-10年中国广告行业的主旋律。

由此我们判断,广告行业仍然处于快速增长阶段,据此,我们也长期看好广告营销行业的投资机会,维持行业“推荐”评级。

1、蓝色光标:

全球扩张,十年十倍

公司一直坚持“内生+外延”双轮驱动战略,得益于公关行业景气度高位,内生一直保持30%以上增速,外延方面,陆续收购了SNK、今久广告、精准阳光、博杰广告等公司,均是细分领域优质企业,推动业绩持续高增长。

今年确立了未来十年战略,即“十年十倍”,并收购世界公关巨头Huntsworth的19.8%股权,迈出全球扩张第一步,开启更大的并购空间。

2、省广股份:

立足创意,内生强劲

中国最早一批进军广告市场的公司,在广告创意领域积累了丰富的经验和成功案例,拥有业内最强大的人才队伍。

依托于优质广告创意和广告代理的规模化,采用媒体集中采购模式后,毛利率不断提升,从2010年的10%提高到2012年的16%,业绩持续高增长,2010-12年CAGR达63.4%。

公司近年在外延扩张方面也动作不断,相继收购了年度广告、窗之外、先锋广告、合众盛世等公司,后续不排除股票加现金形式,收购利润过亿的广告公司,市值有望向蓝色光标看齐。

3、华谊嘉信:

重新启航,业绩和市值提升空间最大

公司上市以来,专心调整和规范内部管理架构和标准化业务流程,并尝试不同的业务方向,致使利润增速较慢,与A股同期上市的蓝色光标和省广股份差距逐渐拉大,这种差距致使策略性的(并购还是新设),其影响也只是发展速度而非发展结果,公司最近通过东汐广告、波释广告和美意互通等公司,预示着在并购这条道路上王前迈进了一大步。

未来将主攻方向,并购以及品牌运营。

我们看好公司这一战略转变,并有望逐渐缩小与蓝色光标和省广股份的市值差距。