中国信用债券市场发展与投资策略Word文件下载.docx

《中国信用债券市场发展与投资策略Word文件下载.docx》由会员分享,可在线阅读,更多相关《中国信用债券市场发展与投资策略Word文件下载.docx(22页珍藏版)》请在冰豆网上搜索。

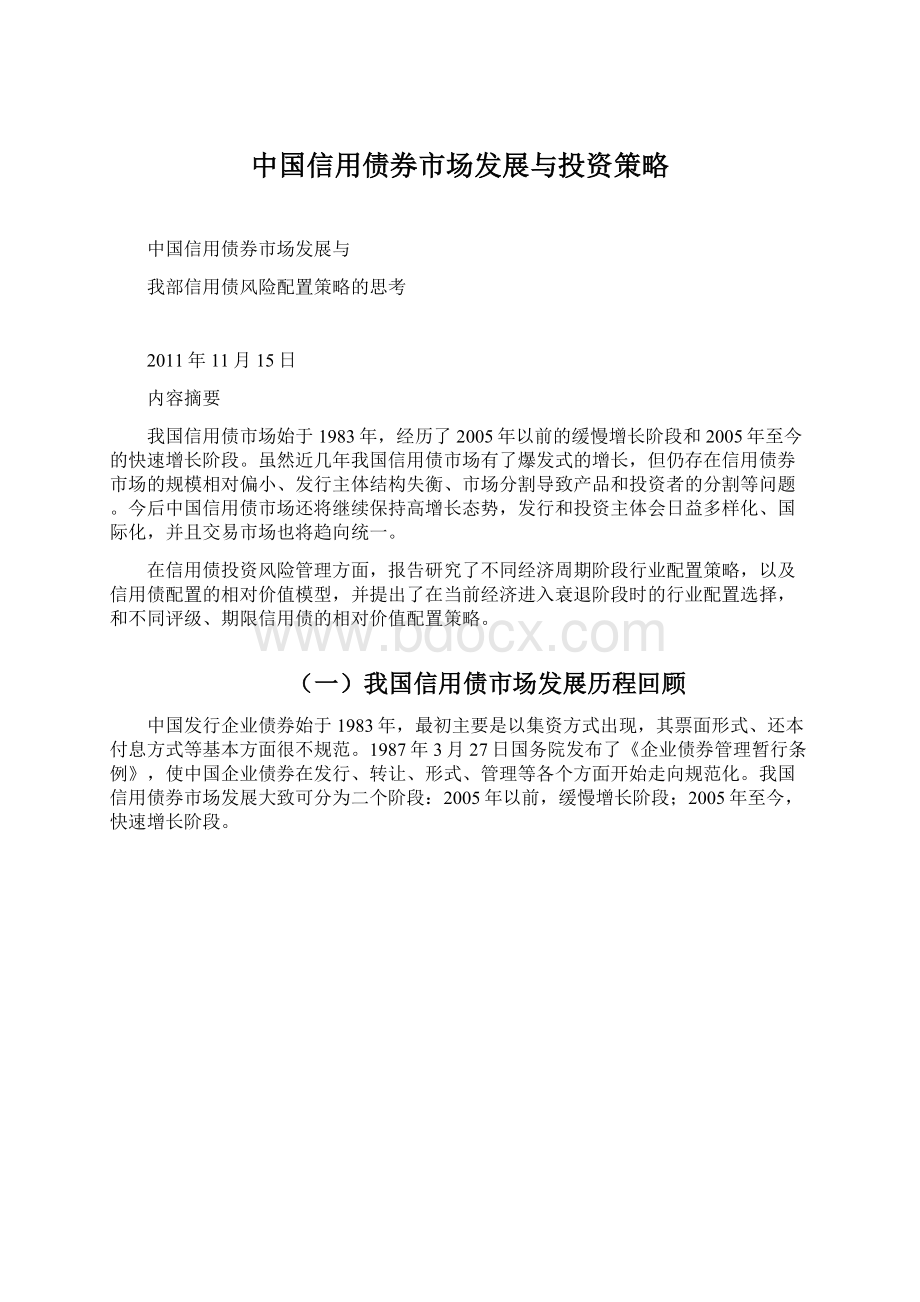

可转债

可分离

转债存债

合计

2011.10

2126

991

8582

13

5962

413

18088

2010

3627

512

6892

4971

717

16719

2009

4252

735

4612

6913

47

30

16589

2008

2367

288

4339

302

1737

77

633

9742

2007

1709

112

3349

178

106

189

5644

2006

1015

2920

164

44

99

4241

2005

654

1453

78

2185

2004

322

209

531

2003

458

186

644

2002

325

42

367

2001

144

2000

105

29

134

1999

162

15

177

1998

135

4

139

1997

65

1996

9

1995

1994

1

1992

5

数据来源:

Wind资讯

图2:

我国信用债结构

2005年以来,我国信用债市场快速发展,除了得益于信用债品种的丰富外,信用债券发行的市场化也是一个重要原因。

人民银行2005年推出短期融资券时,尝试进行发行体制改革,采取备案制,强调通过市场化的发行来放松管制,极大地激发了市场潜力。

2007年授权中国银行间市场交易商协会管理以后,开始实行注册制;

2008年中期票据由中国银行间市场交易商协会推出时即实行注册制。

在监管竞争的压力下,发展改革委从2008年起,简化了企业债券核准程序,由原来的先核定发行规模、再批准发行方案两个环节,改为直接核准发行一个环节,按照条件核准,成熟一家发行一家,极大的满足了市场主体的融资需求,推动了信用债券市场的迅猛发展。

目前来看,我国信用债发行审批方式,仍是市场化的注册制与非市场化审批制并存,但由于注册制程序更为简化、过程更为透明、效率更高等显著优势,逐渐居于主导地位。

2007年短期融资券采用注册制后,当年企业债务融资总额中采用市场化模式的就占到了59%,一举超过了非市场化模式。

2008年中期票据推出后,采用市场化模式的比例达到了61%。

2010年,这一比例进一步提高到71%,市场化方式已经居于我国企业债务融资的主导地位,这一点也与企业债务融资规模较大的美国、日本、韩国等类似。

(二)我国信用债市场的现状与特征

1、市场规模持续扩大,在企业融资中的占比快速增长

近几年来,在政府的支持下,企业直接融资特别是债券融资需求快速增长,我国信用债市场规模加速扩张。

2011年9月末信用债托管量48229亿元,较2004年底增长了24倍;

占债券托管总额的比例也从2004年的1.23%上升至23.3%。

越来越多的企业转向债券市场融资,企业债券融资占企业全部融资的比例也从2004年的1.23%上升至2010年末的11.6%,债券融资对银行信贷的替代作用日益增强,在降低银行体系金融风险的同时,拓宽了企业融资渠道。

表2:

国内非金融企业融资方式占比情况(%)

贷款

股票

企业债券融资

89.93

9.00

1.07

93.69

1.64

4.67

94.56

4.33

1.11

92.94

5.83

1.23

86.30

6.63

7.07

86.96

5.94

7.10

81.85

13.59

4.56

84.54

6.21

9.26

86.6

3.2

10.2

82.4

6

11.6

资料来源:

《中国货币政策执行报告》2001年至2010年第四季度报告。

2、产品创新不断涌现,企业债务融资主体不断扩大

2005年以前,企业债是我国企业融资的主要工具,相应地细分为中央企业债、地方企业债等形式,2005年以后,债务融资工具逐渐丰富。

2005年人民银行推出了短期融资券,2006年保监会推出了实质上为债券私募品种的债券投资计划,2007年证监会推出了公司债,2008年中国银行间市场交易商协会推出了中期票据,2011年又推出了非金融企业私募债券。

目前,我国非金融企业债务融资工具有企业债、中期票据、短期融资券、中小非金融企业集合票据、中小企业集合债、私募债、公司债、可转债和可分离转债存债等。

金融企业的融资工具包括商业银行次级债、混合资本债、一般金融债、住房抵押贷款证券化、信贷资产证券化,保险公司、证券公司次级债等。

发债币种也从人民币扩展到其他外币币种。

从类型上看,目前企业债、中期票据、商业银行债券和短期融资券的存量占比较高。

从采用债务融资的企业数量上来看,截至目前,共有1580家企业曾在债券市场上公开募集资金,当前有存续债券的为1310家,是2008年末的413家的3倍多。

今年1-10月末新增的发行主体就有415家。

从企业性质上来看,既有国有企业、集体企业,又有民营企业,甚至还有外资企业和中外合资企业。

图3:

2008年底与2011.10.18债券发行主体评级分布比较

从发行企业的评级分布来看,发行条件放宽和审批程序简化导致低评级发行主体逐渐增多。

从2011年10月18日与2008年末发行主体的评级分布比较来看,AAA级家数变化不大,而AA-、AA和AA+的家数增加较多,尤其是AA级的发行主体增加了351家,这可能与目前市场上许多机构投资评级准入为AA,评级公司人为提高评级有关。

无评级债券增加较多这要是目前的私募债券多为无评级所致。

3、投资主体规模不断扩大,类型逐步多元化

近年来,我国债券市场实现了快速发展,这其中投资者数量快速增长也发挥了不可忽视的作用。

1999年底,我国银行间债券市场的机构投资者仅有243家,到2011年10月底,已经增加到10970家,增长了45倍。

其中,甲类账户115家、乙类账户3270家、丙类账户7585家。

一个开放的、具有较大规模的机构投资者市场已经初具规模。

伴随着规模的快速扩张,机构投资者的类型也在不断丰富。

目前投资者类型涵盖了商业银行(包括内外资银行)、信用社、非银行金融机构、保险机构、证券公司、财务公司、企事业单位、证券投资基金、社保基金、企业年金、证券投资者保护基金以及保险机构产品和信托产品、非金融机构、个人投资者等多个种类。

4、银行间市场与交易所市场并存,银行间市场为主

在我国,由于企业债务融资存在着企业债、公司债、短期融资券和中期票据等不同方式,每种方式又由不同的监管机构管理,因此在融资对象和场所方面也存在着差异。

具体来看,公司债是在交易所债券市场发行和交易,发行主体限定在上市公司;

短期融资券、中期票据等在银行间债券市场发行交易;

企业债二者皆可,但以银行间债券市场为主。

因为交易品种的丰富和审批的简化,我国银行间债券市场自1997年建立以来得到了迅速发展,目前我国信用债市场的格局是以银行间债券市场为主(2011年10月,银行间债券市场托管量占到全部托管量的95%)、交易所债券市场为辅,两个市场相互补充的债券市场体系。

5、市场基础性建设不断完善

为维护市场秩序、保护各方权益,促进信用债券市场的健康发展,人民银行及有关部门大力建设以规范的信息披露制度、有效的信用评级体系和风险分担机制为基础的市场化约束机制。

在信息披露方面,强调发行人信息披露,做到对发行人信息揭示和风险提示的及时、真实、可靠。

在信用评级体系方面,出台若干信用评级机构从业规则,规范信用评级业务行为,督促信用评级公司改善公司治理结构,使信用评级的可信程度和应用程度不断提高。

在风险分担机制设计上,2010年9月份推动成立中国第一家专业的债券信用增进机构“中债信用增进投资股份有限公司”,探索发展市场化风险分担机制的新路径。

在自律组织建设方面。

2007年9月,中国银行间市场交易商协会(NAFMII)应运而生,填补了银行间市场自律组织长期缺失的空白。

协会成立后,开展了大量自律管理工作,有效推动了市场的规范发展。

此外,系统建设方面,交易、托管、结算等基础设施建设也进步明显,特别是银行间市场券款对付(DVP)结算方式和数据直通式处理(STP)等相继实现,为保证市场的持续健康发展提供了有力的技术支持。

6、对外开放程度不断提高

2003年国家开发银行在银行间债券市场发行美元债券,国内机构在境内首次发行外币债券。

2005年,国际金融公司(IFC)和亚洲开发银行(ADB)在银行间债券市场发行了共计21.3亿元的人民币债券,在中国债券市场首次引入了境外机构发行人。

同年,泛亚债券指数基金(PAIF)和亚债中国基金(ABF2)获准进入银行间债券市场投资人民币债券。

信用债市场的国际化在政府主导下稳步推进。

(三)我国信用债市场发展中的突出问题

1、信用债券市场的相对规模偏小,发行主体结构失衡

在纵向比较看到成绩的同时,我们更要横向比较发现不足。

与发达市场经济国家如美国相比,我国信用债券市场发展还存在较大差距。

2010年末,美国信用债券(主要指公司债,不包括ABS和MBS,美国2010年末ABS和MBS余额之和是公司债的1.4倍)余额7.52万亿美元,占当年GDP的57.4%。

而我国2010年末信用债余额占GDP比重为10.3%,仅相当于美国的1/6。

表明虽然这些年我国信用债市场发展较快,但信用债的整体规模与经济总体发展水平仍然不相称。

另一方面,从信用债余额和国内贷款的比例来看,2009年美国公司债余额(不包括ABS和MBS)与国内贷款的比例为23.4%,而我国仅为11.8%,说明这些年我国企业债券融资占企业全部融资的比例虽有显著提升,但银行间接融资仍然很高,风险仍存在过度向银行积聚的问题。

表3:

美国存量公司债券占GDP的比例

公司债券(10亿美元)

GDP(10亿美元)

占比

3,358.4

11,216.40

29.94%

3,836.4

11,337.50

33.84%

4,132.8

11,543.10

35.80%

4,486.5

11,836.40

37.90%

4,801.6

12,246.90

39.21%

4,964.7

12,623.00

39.33%

5,344.2

12,958.50

41.24%

5,947.3

13,206.40

45.03%

6,198.6

13,161.90

47.10%

6,862.7

12,703.10

54.02%

7,519.0

13,088.00

57.45%

www.sifma.org

从信用债占债券市场总量的比例来看,我国信用债发展水平也不足。

2009年,亚洲新兴经济体韩国、中国香港、马来西亚和新加坡企业债券占全部债券总量的比例分别为56.3%、51.7%、45.4%、41.3%,而中国仅为17.7%。

从相对量来看仍然明显偏低,我国仍需要进一步加快企业债券市场的发展。

图4:

亚洲主要经济体企业债券所占比例比较(单位:

%)

另外,从发行主体结构来看,目前来看我国企业债务融资主体仍然存在明显的失衡现象,突出的表现在国有企业占比过大,而中小企业和民营企业占比不足。

以2009年为例,从进行债务融资的企业数来看,采用公司债的有45家企业,仅2家为非国有企业;

采用短期融资券和中期票据的327家,仅24家非国有企业。

而从发行额来看,中票、公司债和短融中,国有企业发行额分别占总发行额的97.7%,97.6%和97.3%,各种类型的非国有企业发行总量占比不到4%。

企业债中国有企业发行额也超过90%。

表4:

2009年进行债务融资的企业类型分布及规模构成

类型

企业数

融资额(亿元)

短融

公司债

中票

企业债

国有企业

193

43

110

4489

6730

集体企业

2

3

19

95

民营企业

10

66

8

38

外资企业

中外合资

22

总计

210

45

117

6885

2、机构投资者类型相对单一,同质化现象比较严重

当前我国债券市场的投资者结构仍然存在着明显不足,突出地表现在结构失衡和投资同质两方面。

一是在所有的机构中,商业银行一家独大,债券持有占比接近70%,保险和基金公司次之,证券公司以及其它非银行金融机构等占比很小。

二是在同一类型机构中,不同规模机构的参与力度和市场地位迥异。

以商业银行为例,全国性商业银行是债券投资者中的绝对主力,城市商业银行、农村商业银行、农村合作银行和外资银行的参与力度仍然不高。

此外,当前我国债券市场上投资理念和行为存在同质化的特征。

一方面,大部分投资者在投资理念、投资行为等方面明显趋同,配置型需求占主导地位,交易型需求较少。

尽管从不同券种的投资者结构来看,不同品种中商业银行、保险公司和基金的持有比例存在一定差异,如保险公司在企业债持有规模上与商业银行相当,但短融持有较少;

而基金在短期融资券上持有较多,仅次于商业银行,这种差异主要是保险公司和基金在配置信用债期限上有不同需求所致,但是无论是商业银行,还是保险机构和基金公司在信用债投资上主要是配置型而非交易型,投资需求趋同既不利于债券市场的活力和流动性提高,也不利于债券市场价格发现功能的发挥。

3、国际化程度较低

中国债券市场经过十几年的发展,信用债券规模有了大幅提高,但国际化程度较低。

一是外币债券市场发展相对缓慢。

从绝对规模来看,1995年,中国外币债券规模为118亿美元,到2009年为256亿美元,不仅远远落后于韩国,也远远落后于新加坡、中国香港、菲律宾等经济体。

从相对规模来看,2009年,中国外币债券规模占GDP比例为0.5%,远远落后于新加坡的28%、菲律宾的21.7%、中国香港的21.2%、韩国的13.6%,在亚洲各经济体中居于末位。

二是人民币债券市场上外资机构债券发行和投资交易参与度不高。

截至2011年10月底,59家外资银行共持有企业债和短融50多亿元,占比仅为我国信用债余额的0.1%左右。

另外,目前在市场上也仅有东亚银行、国际金融公司、亚洲开发银行和三菱东京日联银行四家境外金融机构有存续的人民币债券,境外公司在我国市场上的发行主体过少。

今后我国人民币要走上国际化,就必须有一个国际化的债券市场做支持,除了要发展境外人民币债券市场外,境内人民币市场的国际化也是必不可少的。

图5:

2009年亚洲主要经济体外币债券规模占GDP比例(%)

4、国内信用评级市场存在高估问题

国内信用债市场的发行定价与债券的评级相关,交易商协会定期发布不同评级债券的发行指导价;

二级市场上,因信用债的流动性较差,中债的估值是二级市场交易的重要参照,而中债估值也是根据评级来区分的,因此,在我国信用债券市场上评级是决定债券价格的重要因素。

为降低融资成本和达到投资者的准入门槛的目的,发行主体往往要求评级公司尽可能给予较高的评级;

同时,由于国内评级公司的费用是由被评级客户支付的(目前中债资信评估有限责任公司是采用投资人付费业务模式,但还未正式对外发布评级信息),为营销客户,评级公司也会在许可范围内尽可能给出较高的评级。

另外,在后续的跟踪评级中,国内评级上调的现象也较为普遍,即使是在2008-2009年我国经济出现大幅波动的情况下,评级也出现持续上移的态势。

2008年末至2011年10月18日,信用债市场中共有144家公司的主体评级被上调,13家下调;

105只债券的债项评级被上调,1只被下调。

目前我行新采用了16级评级体系,我们将同时具有行内16级评级和外部评级公司评级的156个样本进行了对比,行内AAA+和AAA都作为AAA级与外部评级符号进行对比,通过对比我们发现有63家行内评级与外部评级符号相同,64家企业的内部评级低于外部,主要集中在内部AAA-和AA+而外部评级为AAA的情况(32家);

24家行内评级高于外部评级,高于外部主要集中在内部评级AAA-,外部评级为AA+和AA的情况(14家)。

总体来看,外部评级相对于行内评级也存在高估现象。

5、市场分割导致信用债产品和投资者的分割

美国企业债券的监管机构是美国证券交易监督委员会(SEC),日本企业债的监管机构是日本的金融厅。

但在我国企业直接债务融资市场则有多家管理主体,人民银行领导下的中国银行间市场交易商协会对中期票据及短期融资券的发行进行管理,并由已在中国人民银行备案的金融机构承销。

国家发改委对企业债的发行进行管理,可在银行间债券市场或者交易所交易流通。

中国证监会对公司债的发行进行管理,只可在交易所交易流通。

监管的分割导致了信用债券市场的分割,目前我国债券交易可分为银行间市场、交易所市场、柜台交易和其它。

除少数企业债可跨市场交易外,目前重要的品种如中期票据、短期融资券、商业银行债券和政策性银行债券只能在银行间市场交易;

而公司债、可转债和可分离转债只在交易所上市;

柜台交易的品种主要是政府债券,只有少量的企业债券,产品存在不同市场分割的现象。

同时,不同市场的交易主体也存在差异,如交易所市场有1.39亿个有效帐户,投资者类型包括:

自然人、证券公司、集合理财、专户理财、证券投资基金、社保基金、企业年金、QFII、保险类、信托类投资者和一般机构;

银行间市场主要是机构投资者:

商业银行(包括内外资银行)、信用社、非银行金融机构、保险机构、证券公司、企事业单位、基金、社保基金、企业年金、证券投资者保护基金以及保险机构产品和信托产品、非金融机构等多个种类;

柜台交易的投资者主要是个人和非金融企业投资者。

这些市场中的投资者有些是可以同时参多个市场的,如保险公司、证券投资基金、上市银行等可同时参与银行间和交易所市场,但有些投资者则仅限于单一市场,如众多的个人投资者,不能直接投资银行间市场的中期票据和短期融资券。

在我国,信用债券市场人为的分割导致了信用债产品和投资者的分割,信用债投资渠道不通畅,市场流动性和有效性都受到影响。

表5:

2011年10月末各市场托管量(亿元)

债券类型_

银行间_

交易所_

柜台_

其它_

合计_

政府债券_

67652.7

1960.9

2538.4

1082.2

73234.2

央行票据_

18359.7

0.0

1800.0

20159.7

政策性银行债_

62209.3

2100.0

64309.3

政府支持机构债券

1090.0

商业银行债券_

7980.0

16.0

7996.0

非银行金融机构债券

567.0

企业债券_

14358.8

1440.3

3.6

697.1

16499.8

短期融资券_

5914.0

资产支持证券_

90.1

8.6

98.8

中期票据_

18484.4

集合票据_

91.9

外国债券_

40.0

1176

可分离转债

926

2583.1

196838

8086.3

2542

5703.9

213170

6、避险工具不足,风险分担市场机制不完善,金融衍生品市场发展仍然滞后。

2010年11月,银行间市场先后推出信用风险缓释合约(CRMA)和信用风险缓释凭证(CRMW),但市场存在参与者少、交易不活跃,且品种较少的问题,难以发挥避险功能。

(四)我国信用债市场发展趋势展望

1、信用债市场规模还将持续保持高增长态势

我国信用债市场规模与经济发展水平不相符,债券市场规模与GDP的比重与经济发达国家相比较低,且信用债占整个债券市场总量的比重也相对不高,我国信用债市