湘潭大学金融市场学课后习题答案Word文件下载.docx

《湘潭大学金融市场学课后习题答案Word文件下载.docx》由会员分享,可在线阅读,更多相关《湘潭大学金融市场学课后习题答案Word文件下载.docx(8页珍藏版)》请在冰豆网上搜索。

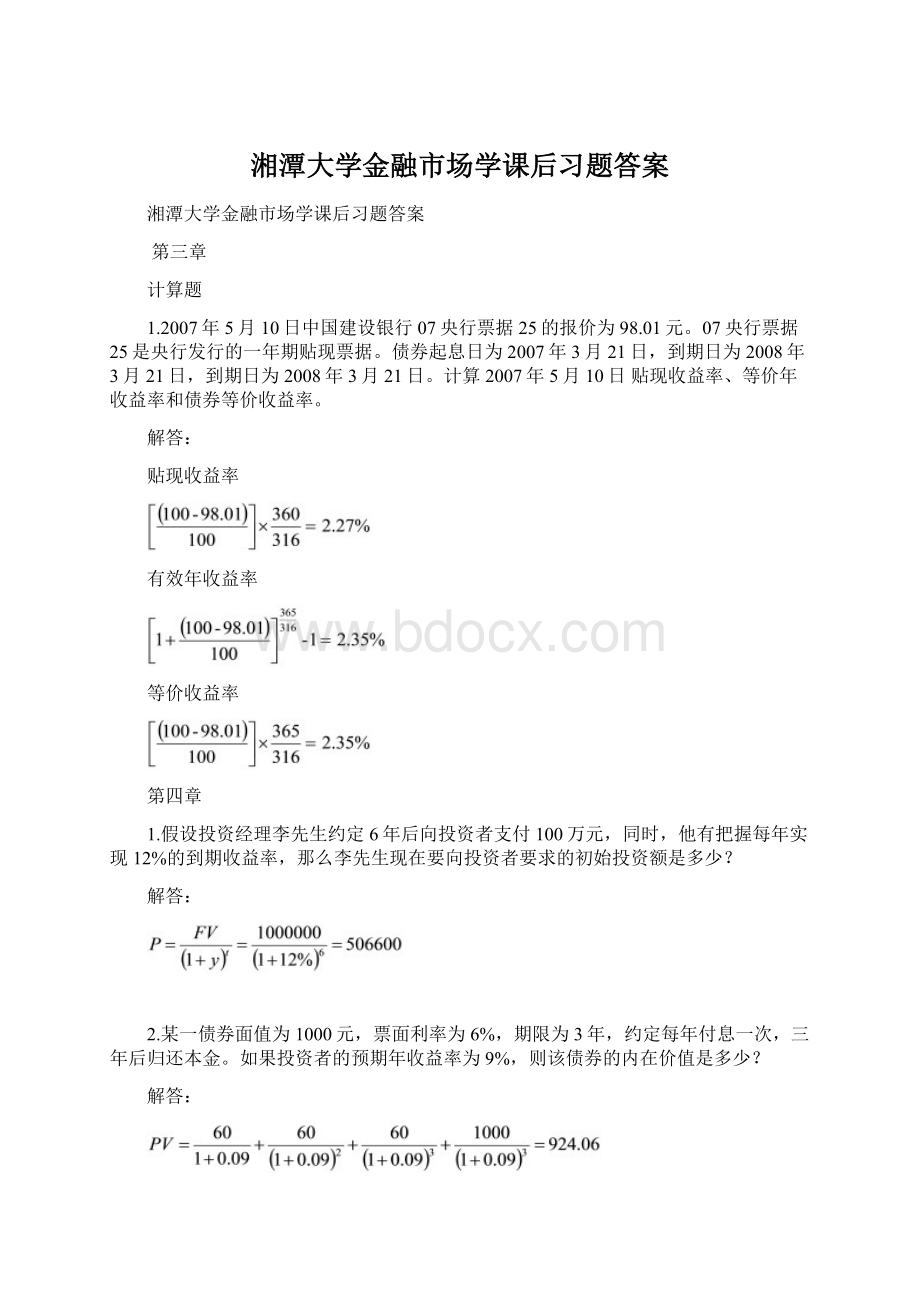

(3)若赎回保护期为2年,赎回收益率为多少?

以半年计,所得赎回收益率分别为3.368%,2.976%,3.031%。

第五章

1.假设A公司股票目前的市价为每股20元。

用15000自有资金加上从经纪人处借入的5000元保证金贷款买入了1000股A股票。

贷款年利率为6%。

(1)如果A股票价格立即变为①22元,②20元,③18元,在经纪人账户上的净值会变动多少百分比?

(2)如果维持保证金比率为25%,A股票的价格跌到多少才会收到追缴保证金通知?

(3)如果购买时只用了10000元自有资金,那么第

(2)的答案会有何变化?

(4)假设该公司未支付现金红利。

一年以后,如果A股票价格变为①22元,②20元,③18元,投资收益率为多少?

投资收益率与该股票股价变动的百分比有何关系?

原来的账户上的净值为15000元,

(1)若股价升到22元,则净值增加2000元,上升了13.33%;

若股价维持在20元,则净值不变;

若股价跌到18元,则净值减少20元,下降了13.33%,

(2)设令经纪人发出追缴保证通知时的价位为X,则

(1000X-5000)/1000X=25%

X=6.67元

(3)(1000X-10000)/1000X=25%

X=13.33元

(4)一年以后保证金贷款本息和为5000×

1.06=5300元

若股价升到22元,则投资收益率为

(1000×

22-5300-15000)/15000=11.33%

若股价维持在20元,则投资收益率为

20-5300-15000)/15000=-2%

若股价跌到18元,则投资收益率为

18-5300-15000)/15000=-15.33%

投资收益率与股价变动的百分比的关系如下:

投资收益率=股价变动率×

投资总额/投资者原有净值-利率×

所借资金/投资者原有净值

2.假设B公司股票目前市价为每股20元,你在你经纪人保证金账户存入15000元并卖空1000股票。

保证金账户上的资金不生息。

(1)如果该股票不支付现金红利,则当一年以后该股票价格变为22元、20元和18元时,投资收益率是多少?

(2)如果维持保证金比率为25%,B股票的价格上升到多少时会收到追缴保证金通知?

(3)若该公司一年内每股支付了0.5元现金红利,则

(1)和

(2)题的答案会有什么变化?

原来账户上的净值为15000

(1)若股价升到22元,则净值减少2000元,投资收益率为-13.33%;

若股价跌到18元,则净值增加2000元,投资收益率为13.33%。

(2)设令经纪人发出追缴保证经通知的价位为X,则

(15000+20000-1000X)/1000X=25%,X=28元

(3)当每股现金红利为0.5元时,支付500元给股票持有者,这样第

(1)题的收益率变为-16.67%,-3.33%,10.00%

(15000+20000-1000X-500)/1000X=25%,X=27.6元

第六章

1.某公司的股票目前的股息是1.8美元/每股。

经预测该公司股票未来的股息增长率为5%,假定贴现率为11%,如果公司股票的当前市价为40美元,你会如何操作该公司的股票?

2.预期A公司的股息增长率为5%。

(1)若预期今年年底的股息为8美元/股,贴现率为10%,计算该公司股票的内在价值。

(2)若预期每股盈利12美元,计算股东权益收益率。

(3)试计算市场为公司的成长而支付的成本。

(1)g=5%,D1=8,y=10%,V=D1/(y-g)=160

(2)E1=12,b=D1/E1=8/12=0.67,ROE=g/(1-b)=15%.

(3)g=0时,V0=D1/y=12/10%=120美元,所以市场为公司成长支付的成本为

C=V-V0=160-120=40美元。

3.无风险资产收益率为8%,市场组合收益率为15%,股票的贝塔系数为1.2,派息比率为40%,最近每股盈利10美元,每年付一次的股息刚刚支付,预期该股票的股东权益收益率为20%。

(1)求该股票的内在价值。

(2)假如当前的股价为100美元/股,预期一年内股价预期价值相符,求持有该股票一年的回报率。

(1)

(2)

第七章

1、某交易商拥有1亿日元远期空头,远期汇率为0.008美元/日元。

如果合约到期时汇率分别为0.0074美元/日元和0.0090美元/日元,请计算该交易商的盈亏状况。

若合约到期时汇率为0.0075美元/日元,则他盈利1亿×

(0.008-0.074)=6万美元。

若合约到期时汇率为0.0090美元/日元,则他盈利1亿×

(0.008-0.009)=-10万美元。

2、某美国工业公司预计其在2014年5月到11月有季节性借款需求,平均余额为500万美元。

公司为了避免利率风险,决定购买一个FRA来锁定6月期的远期利率,交易的具体内容如下:

名义本金:

500万美元交易品种:

6×

12FRA

交易日:

2013年11月18日合约利率:

7.23%

结算日:

2014年5月20日合约期限:

186天

到期日:

2014年11月22日

假定在2014年5月18日(确定日),美元的LIBOR为7.63%,求该公司在2014年5月20日收取的结算金数额。

3、某投资者拥有62.5万美元的股票,现在S&

P指数为1250,1个月期指为1245(每点乘数为500美元),为防止股价下跌,于是卖出1份S&

P500期货合约。

1个月后现货指数为1230点。

拥有的股票价值下降为61.75万美元。

请计算该投资者套期保值结果。

解答:

套期保值结果:

现货市场:

期货市场:

盈利:

期货盈利0.75万美元,现货亏损0.5万美元,共盈利0.25万美元。

4、假设某种不支付红利的股票的市价为50元,风险利率为10%,该股票的年波动率为30%,求该股票协议价格为50元、期限3个月的欧式看跌期权价格。

在本题中,

因此,

这样,欧式看跌期权的价格为:

5、有X(AAA级)、Y(BBB级)两个公司,X公司在固定利率市场能够借到年利率为11%的贷款(半年付息一次),在浮动利率市场能够借到利率为LIBOR+0.1%的贷款;

Y公司在固定利率市场能够借到年利率为12.5%的贷款(半年付息一次),在浮动利率市场能够借到利率为LIBOR+0.4%的贷款。

现在X公司想要借入3年期浮动利率贷款,而Y公司想要借入3年期固定利率贷款。

(1)画图表分析两个公司在两个资金市场的比较优势。

(2)在没有中介的情况下,为两个公司设计一个利率互换(假定浮动利率支付方支付LIBOR),画出互换图,说明两个公司实际支付的利率水平,以及优惠的程度。

(3)如果有中介,并且中介收取手续费0.2%(假定浮动利率支付方和中介都是支付LIBOR),画出互换图,说明两公司实际支付的利率水平,以及优惠的程度。

(4)请总结互换交易的主要功能和基本原理。

(1)利率互换比较优势

借款人

X(AAA)

Y(BBB)

比较优势

互换差价

固定利率

11.0%

12.5%

1.5%

1.2%

6个月LIBOR

LIBOR+0.1%

LIBOR+0.4%

0.3%

(2)在没有中介的情况下,双方共有比较优势1.2%,各自可得1.2%÷

2=0.6%,互换过程如下图所示:

11%11.5%

LIBOR

经过互换Y方支付11.5%+0.4%=11.9%,比互换前优惠0.6%;

X方实际支付LIBOR-0.5%,比互换前优惠0.6%。

(3)有中介时,中介收取手续费0.2%,则互换双方可获得优势利率额为1.2%-0.2%=1%,各自可获得1%÷

2=0.5%,互换图如下:

X

中介

Y

11%11.4%11.6%LIBOR+0.4%

LIBORLIBOR

互换结果:

Y方互换后实际支付12%,比互换前优惠0.5%。

X方互换后实际支付LIBOR-0.4%,比互换前优惠0.5%。

(4)答:

1、降低融资成本;

2、规避利率风险;

3、规避汇率风险;

4、灵活进行资产负债管理。

基本原理是:

互换双方利用在不同资金市场上的比较优势进行信用套利。

即双方从信贷市场的不完全性或市场的低效率中共同获利。

第十章

A公司的20年期债券面值为1000元,年息票率为8%,每半年支付一次利息,其市价为950元。

计算该债券的债券等价收益率和实际年到期收益率。

半年利率4.26%

债券等价收益率8.52%

实际年到期收益率8.70%

第十一章

1.计算A公司股票的期望收益率和标准差。

情况

发生概率

预期收益率(%)

1

0.10

—10

2

0.25

3

0.40

10

4

0.20

20

5

0.05

30

8.5%,10.14%

2.某一风险组合一年后的价值可能有两种情况,一种价值为500000美元,概率为50%,另一种价值为1500000美元,概率也为50%,无风险年利率为5%。

(1)假设投资者想要获得7%的风险溢价,则一开始投资者的初始投资是多少?

(2)假设投资者想要获得10%的风险溢价,则上述答案有何变化?

0.5×

500000+0.5×

1500000=1000000

收益率12%=(5%+7%)

现值=1000000/(1+12%)=892857.1

3.某一风险资产组合的预期收益率为10%,β系数为1.5,假设无风险利率为5%,根据CAPM模型:

(1)市场组合的预期收益率为多少?

(2)β=0的股票预期收益率为多少?

(3)某股票目前的市价为30美元,其β值为—0.4,预计该股票一年后将支付1美元红利,期末除权价为31美元,则该股票是被高估还是低估?

收益率为5%+1.5(10%-5%)=12.5

β系数为0,收益率为无风险利率5%

收益率=5%+(-0.4)×

(10%-5%)=3%

(31+1)/30—1=6.67低估