纺织服饰行业分析报告Word文档下载推荐.docx

《纺织服饰行业分析报告Word文档下载推荐.docx》由会员分享,可在线阅读,更多相关《纺织服饰行业分析报告Word文档下载推荐.docx(22页珍藏版)》请在冰豆网上搜索。

1、外延扩张带来的销量增长是企业增长的主要引擎;

2、价格提升对于增长的贡献也很明显。

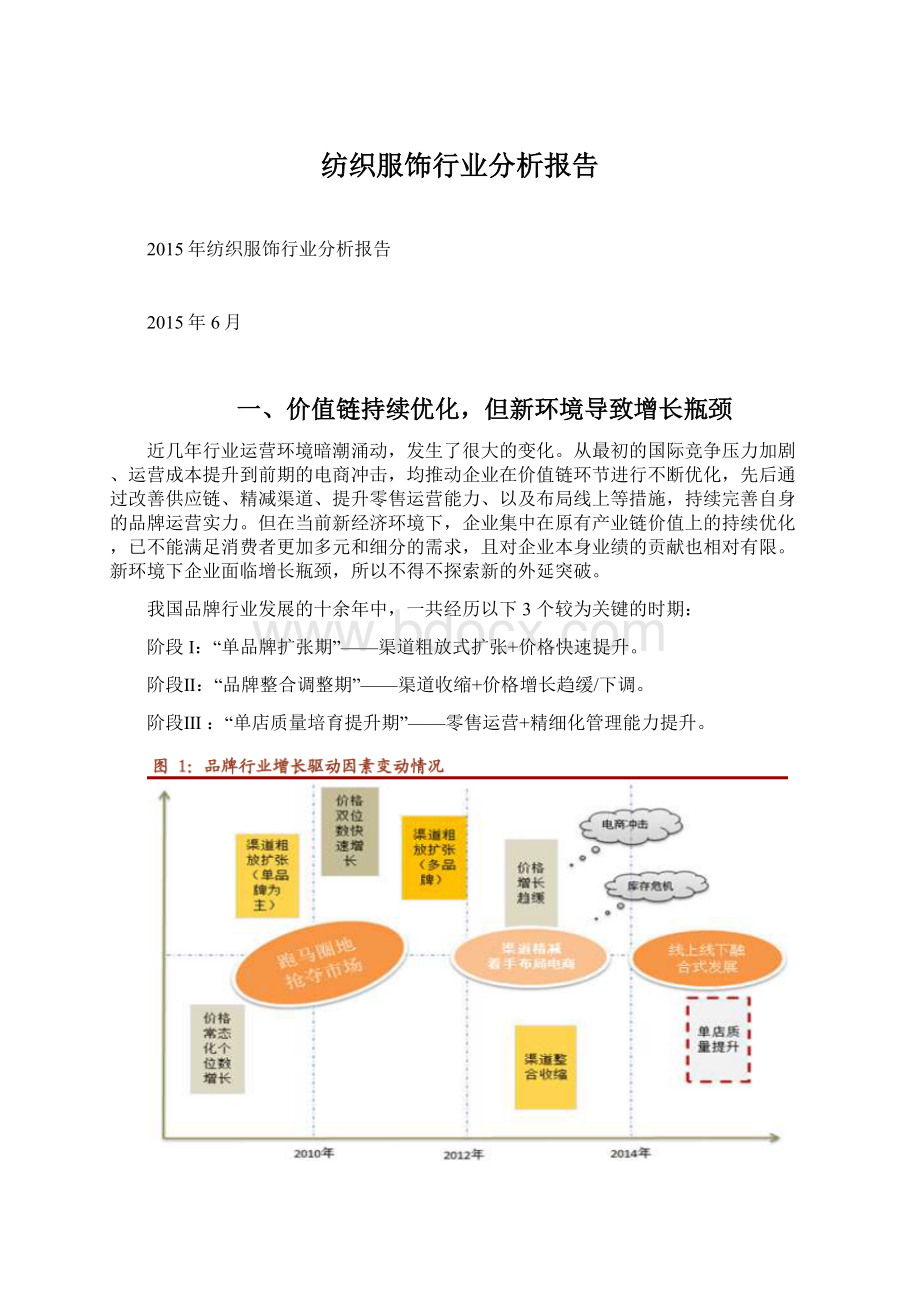

但在2012年之后,行业运营环境变得愈发复杂,先后暴露出高库存及单店运营能力不强等问题,加之零售景气度下滑,品牌企业依靠价格提升及外延扩张已无法持续支撑自身的增长,增速出现明显放缓。

Wind统计数据显示,2012年开始纺织服装/服饰行业收入及利润增速分别由2011年的28%和33%下降至11%和10%。

与此同时,2012年“双十一”的发力,使企业遭受来自电商新渠道的又一冲击,至今行业增速尚未出现明显恢复,2015年以来行业收入及利润增长仅为个位数。

综合而言,我国品牌行业自2012年步入阶段Ⅱ开始,各企业为适应新的发展环境,纷纷主动调整思路,不在单纯的追求规模的扩大,而是更加专注文化内涵,不断提升品牌附加值,通过精细化管理提高效率,同时积极布局线上渠道。

但在零售环境持续不振的过程中,品牌企业由外延生长转向内生增长的转换调整,以及基于产业链本身进行的线上线下渠道融合式发展,已经无法为企业贡献更多的业绩增量。

因此,企业不得不纷纷寻求新突破式的外延发展,如“多品牌”及“生态圈平台化”发展。

二、多品牌到生态圈平台化发展之路

在全球化实力暂时不足的前提下,新的外延突破首先是多品牌及多品类延伸(自建和并购两种模式并行),以打开单品牌的天花板;

国际品牌已给出了清晰的成长路径,LVMH通过持续并购打造全球时尚霸主,并且并购可快速做大市值,在财务层面则是“先有规模、后有盈利”。

当然,并购也极为考验企业的文化基因、标的选择、时机把握、整合挖潜等综合实力。

此外,部分品牌商在发展多品牌及多品类的同时,也在探索更高层次的外延突破,积极布局生态圈平台化(多品牌+多品类+服务化)发展之路,围绕目标用户提供更多的内容;

“产业空间及潜力”与“生态圈竞争力”是两大核心评价指标,前者占据最大权重;

企业从品牌模式到生态圈模式,其战略重心(从产品到用户)、竞争力要素(从“品牌力+渠道力+供应链效率”到“资源禀赋+开放/合作+主导企业影响力”)、发展模式(从“切割蛋糕”到“做大蛋糕”)都有新的内涵。

1、多品牌-新的外延突破模式:

来自LVMH的启示

LVMH是起源于法国的全球最大的多品类时尚消费品集团,1987年由奢侈品服饰公司LV(路易威登)与酒业家族MH(酩悦轩尼诗)合并而成,随后通过持续并购扩张,集团已将数十个全球知名奢侈类品牌揽至麾下;

其中,时装及皮具业务包括LouisVuitton、Celine、Givenchy、Fendi等全球著名奢侈品牌。

集团截至2014年底门店总数超过3700家,已在全球奢侈品领域奠定霸主地位,当年总收入为306亿欧元,分区域看,集团已充分全球化:

法国本土、欧洲、美国、日本、亚洲、其他地区2014财年收入占比分别为10%、19%、24%、7%、29%、11%;

分品类看,集团已实现近似全品类布局,旗下细分业务包括五大类:

1、WINES&

SPIRITS(葡萄酒及烈酒业务),2、FASHION&

LEATHERGOODS(时装及皮具业务),3、PERFUMES&

COSMETICS(香水及化妆品业务),4、WATCHES&

JEWELRY(钟表及珠宝业务),5、SELECTIVERETAILING(精品零售业务),2014财年收入占比分别为11%、35%、13%、9%、31%。

(1)并购扩张助力LVMH成就全球时尚霸主

通过在时装及皮具、香水及化妆品、钟表及珠宝、酒类、零售等多领域的持续并购和整合,LVMH集团近年来已发展为全球奢侈品霸主,并且业务布局和并购方向已突破传统奢侈品牌的品类局限,成功打造多品类时尚消费品集团。

LVMH集团收入和市值均显著领先主要竞争对手,2014财年收入(343亿美元)是第二名(Richement)的2.9倍,近期市值(950亿美元)是第二名(Richement)的2.0倍。

资料来源:

公司年报;

单位-亿美元

1)集团时装及皮具板块旗下奢侈品品牌绝大多数来自收购。

据不完全统计,自1987年LV与MH合并以来,集团陆续收购10几个服饰类奢侈品品牌;

时间跨度角度而言,收购案例主要分布于90年代后期。

2)集团香水及化妆品板块旗下品牌也较多来自收购。

据不完全统计,自1987年LV与MH合并以来,集团陆续收购好几个香水及化妆品品牌;

时间跨度角度而言,收购案例主要分布于90年代中期。

3)集团钟表及珠宝业务几乎完全来自收购。

据不完全统计,集团旗下已包括近十个著名品牌;

时间跨度角度而言,收购自上世纪80年代后期开始,并且一直延续至2011年,主要集中在2000年前后。

4)集团并购方向已突破传统的品类限制。

集团的业务布局和收购方向不像大多数奢侈品牌局限于服饰、包袋、皮具、香水、彩妆、配件、首饰等传统领域,而是向高端酒类、零售渠道等领域横向及纵向突破,打造多品类时尚消费品集团,甚至更进一步向豪车、传媒等新领域布局。

(2)逆市并购及整合挖潜驱动业绩持续增长,并且“先有规模、后有盈利”

LVMH集团1987-2014年期间,收入和盈利年均复合增速均在10%左右,综合业绩持续稳健增长,并且稳居全球奢侈品霸主地位。

回顾其发展历史,LVMH集团之所以取得如此辉煌的成就,离不开天时(加杠杆逆市并购)、地利(精选并购标的)、人和(并购基因+整合与挖潜)的充分配合,以及收购后整合不达预期时果断脱手。

①掌舵人注入强大的并购基因

LVMH集团在成立之初就换帅、随即被掌舵人(阿诺特)注入并购基因。

1987年LV与MH合并之际,路易威登总裁亨利·

里佳米尔(HenryRecamier)与酩轩总裁阿兰·

舍瓦利耶(AlainChevalier)之间矛盾升级,LVMH集团陷入控制权之争,并且恰逢股市崩盘,LVMH股价大跌;

而伯纳德·

阿诺特(BernardArnault)旗下的ChristianDior集团趁机在二级市场低位吸筹,并很快取得对LVMH的控股权,随后对集团管理层进行大力度调整,并出任CEO进而掌舵LVMH;

阿诺特目前通过旗下的ChristianDior集团持有LVMH集团40%+的控股权。

阿诺特所持的ChristianDior集团也是并购而来(1984年,36岁的阿诺特将自己的家族企业抵押,收购比家族企业规模大一倍的迪奥集团,并成功令其起死回生),也就是说,阿诺特在四年内(1984-1987)通过并购成功将Dior和LVMH(当时最大的奢侈品集团之一)都收归旗下,其并购天分可见一斑;

阿诺特也从不掩饰其称霸奢侈品世界的野望,尽管在收购Gucci之战败于Kering,但仍继续觊觎Burberry,所以被业内誉为“温文尔雅的狼”。

入主LVMH集团只是阿诺特并购之路的起点,通过给LVMH集团注入并购基因,LVMH随后开始一系列波澜壮阔的并购高潮,LVMH集团成功的并购之路离不开其掌舵人的战略构想和野望。

②精选并购标的-只收购具有潜力的奢侈品/高档品

尽管LVMH集团的并购范围及其广阔,涵盖酒水、皮具、服饰、香水、化妆品、珠宝、钟表、零售、豪车等,但这些并购标的都具备一个显著特征--具备发展潜力的奢侈品/高档品(即便某些标的当时表现不好,但并不能否认其仍具备雄厚的品牌基因或文化沉淀),LVMH的收购从不向“大众品”折腰。

这些被收购的遍布世界各地的顶级品牌包括:

源自的法国的闻名于世的香水、香槟、干邑,意大利的皮具、服饰和豪车,瑞士的钟表,法国、美国、阿根廷、新西兰的葡萄酒,苏格兰的威士忌,古巴的雪茄,中国的白酒等。

从并购的角度而言,精选并购标的(注重品牌的历史文化沉淀)可以提高“管理输出和整合挖潜”的成功概率,这也是LVMH集团成功的重要原因之一。

③加杠杆逆市并购-降低成本且加速扩张

并购多是逆市而为:

LVMH的并购高峰分布于两个阶段,一是80年代后期(美国股市下跌时期),二是90年代后期(东南亚经济危机)及21世纪初(网络泡沫破灭导致股市下跌及911冲击),而集团却趁机大量并购,这种逆市而为的举措既提高了并购成功的可能性,也大大降低了并购的成本。

对于并购而言,好的标的固然重要,但并购时机及成本的考量也很关键,逆市而为可明显降低收购成本,这也是LVMH集团取得靓丽业绩及股价表现的重要原因之一。

加杠杆并购:

纵观LVMH集团的并购历史,其并购高峰总是伴随高杠杆(80年代后期资产负债率在60%以上,90年代后期至21世纪初也持续加杠杆,资产负债率从40%+持续提升至60%+),而并购高峰之后的“自然增长”阶段,杠杆水平也逐步回落(90年代初期及2004年以来持续去杠杆,资产负债率从60%+持续下降至50%)。

对于并购而言,如果仅仅依靠企业内部资源,并购等外延扩张步伐将明显趋缓,善于利用外部资源提高杠杆水平,也是LVMH成功的原因之一。

④整合与挖潜

整合(包括独立运营与协同效应):

LVMH通常将旗下品牌经营权分别授予独立给管理层(一般是原企业家族,也会注入新人才,子品牌均拥有自己的灵魂设计师),延续各子公司的家族管理和独立经营模式,以便旗下品牌充分独立经营,核心目的是保持所收购品牌的独特调性。

此外,多品牌集团化运营在管理输出、品牌营销、渠道运营、供应链资源分享等方面具备充分的协同效应,比如,老品牌的成功经验可复制至新收购品牌,LV等全球知名品牌对集团其他品牌有明显的带动作用,皮具、首饰等品类可在已有门店搭售,供应商选择更丰富等。

挖潜(包括品牌重塑+新品类/新区域):

LVMH集团历来注重对新收购品牌发展潜力的挖掘,对于收购前陷入困境的品牌,集团往往会对其进行“重塑”,惯用手法是“挖掘历史文化和特性、通过新设计师更清晰表达品牌基因、大力进行品牌推广并重塑品牌形象”,历史上典型案例分别是:

LV-90年代陷入“高价/单调”的泥潭,1997年马克·

雅各布斯(MarcJacobs)担任LV创意总监并令其华丽转变;

LV核心高管让·

马克·

卢比耶(Jean-MarcLoubier)在收购Celine后担任其负责人并助其走出颓势并迎来高速发展;

ChrisitianLacroix对Pucci进行重新设计并使其销售大增。

此外,LVMH集团也注重对新收购品牌在多品类和国际化方面(尤其是美国市场)的投入,以便更充分挖掘品牌的发展潜力。

新收购品牌在管理上充分“独立”以保持其调性,并且充分发挥多品牌经营在在管理输出、品牌营销、渠道运营、供应链等方面的协同效应;

与此同时,重塑收购前陷入困境的品牌,以及发展多品类和国际化,以充分挖掘品牌的增长潜力;

综合而言,整合与挖潜也是LVMH集团并购成功的重要原因。

(LV案例是集团对新收购品牌挖潜的最成功项目,预计LV1986年收入仅几千万欧元,而2013年收入可达几十亿欧元,并且充分实现多品类和国际化布局)。

⑤收购后整合不达预期时果断脱手

没有哪个人和哪家企业能永不犯错,阿诺特和LVMH也是如此,如果对新收购品牌的整合不达预期,LVMH集团将及时出手,失败案例其实并不多,比如,ChristianLacroix最终转让给Falic(美国第二大免税品经销商),玉宝、Aucland已出售,主要生产钢笔的奢侈品牌Omas也转让给新宇亨得利。

业绩表现总结:

在不同的发展阶段,LVMH集团业绩增长呈现明显不同的特征:

外延并购为主的阶段(1988-2002年),规模(收入)增长更显著,但盈利增速略低,主要是并购整合及财务杠杆等成本因素所致;

自然增长阶段(2002-2014年),规模增长放缓,但效益(盈利)增长更明显,主要是并购完成后协同效应提升盈利能力,并且相较于外延并购,自然增长本身也是一种低消耗的增长模式。

在品牌企业并购扩张的过程中,财务表现“先有规模、后有盈利”的现象可能更为普遍。

A、外延并购为主的阶段

1988-2002年期间,依靠多领域的持续外延并购,LVMH集团总收入延续快速增长趋势,由1988年的25亿欧元增长至2002年的127亿欧元,年均复合增速为12%;

息税前利润由1988年的6亿欧元增长至2002年的17亿欧元,年均复合增速为7%;

这一期间毛利率大致稳定,但费用率持续提升,导致盈利增速明显低于收入增速,主要是并购整合及财务杠杆等成本所致。

B、自然增长为主的阶段

2002-2014年期间,集团外延并购较前些年显著减少,处于主要依靠自然增长的阶段,LVMH集团总收入增速明显放缓,由2002年的127亿欧元增长至2014年的306亿欧元,年均复合增速为8%,增速水平较外延并购阶段明显下降一个台阶;

息税前利润由2002年的17亿欧元增长至2014年的60亿欧元,年均复合增速为11%;

这一期间毛利率也大致稳定,但费用率持续下降,导致盈利增速高于收入增速,主要是并购完成后协同效应提升盈利能力,并且相较于外延并购,自然增长本身也是一种低消耗的增长模式,资源的投入产出比相对更高,财务杠杆成本也更少。

分业务看,这一阶段酒水业务增长相对较低(+3%),钟表及珠宝增长相对较高(+14%),时装及皮具、香水及化妆品、精品零售等分别+8%/+4%/+9%。

分区域看,这一阶段亚洲(日本除外)及其他区域市场增长相对较快,分别+13%/+15%,日本市场增长相对较慢(+1%),法国、欧洲(法国除外)、美国等区域市场分别+4%/+8%/+5%。

(3)外延并购阶段市值快速上涨,而自然增长阶段涨幅趋缓

在不同的增长阶段,LVMH集团的市值表现也有明显差异:

外延并购为主阶段(1990-2000年),大量的并购事件持续刺激股价,集团市值和股价快速上涨,尤其是在加杠杆集中并购的90年代后期;

自然增长为主阶段(2003-2014年),尽管盈利增长并未放缓,但并购等股价刺激因素减少导致估值中枢下降,集团市值增长反而有所放缓。

在品牌企业并购扩张的过程中,尽管财务表现“先有规模、后有盈利”的现象可能更为普遍,但并购事件本身对股价构成强烈刺激,并购阶段市值有望快速做大。

1990-2000年期间,LVMH集团总市值累计涨幅接近300%,年均复合涨幅达14%;

加杠杆集中并购的90年代后期,集团总市值累计涨幅近150%,年均复合涨幅高达20%,大量并购事件对股价的刺激较明显。

2003-2014年期间,LVMH集团总市值累计涨幅达接近150%,年均复合涨幅为11%,涨幅明显低于90年代后期,虽然盈利增长并未放缓,但股价刺激因素(并购案例)减少导致估值水平有所下降(近期市盈率为14X,与21世纪初为20+X)。

2、围绕产业生态圈,布局平台化发展之路

传统的增长模式(开店+涨价)走到尽头之际,品牌商开始通过价值链优化(供应链整合、提高零售能力、O2O、全渠道等)谋求单店增长,但这种模式在新环境下(需求增速放缓)也面临增长瓶颈,所以多品牌陆续被提上日程。

只是多品牌也对品牌商提出了更高的管理要求,并且新品牌也需要培育,所以多品牌注定不可能一蹴而就,尤其是资本热潮也赋予了企业家更大的野望,企业投资布局更为丰富多彩。

此时,部分品牌商除了谋求多品牌之外,也在探索更高层次的外延突破,包括多品类及服务延伸等生态圈平台化布局,行业内主要包括时尚、体育、户外三大生态圈。

我们按照“相关性”与“产品+服务”两个维度,将产业生态圈分为三个层次,最底层包括传统的价值链优化及多品牌,中间层主要是多品类延伸,最高层主要是服务化延伸。

“产业空间及潜力”与“生态圈竞争力”是产业生态圈评价体系的两大核心指标,前者占据最大权重;

从品牌模式到生态圈模式,战略重心(从产品到用户)、竞争力要素(从“品牌力+渠道力+供应链效率”到“资源禀赋+开放/合作+主导企业影响力”)、发展模式(从“切割蛋糕”到“做大蛋糕”)都有新的内涵。

(1)生态圈平台化布局包含更高层次的外延

①时尚产业生态圈

我们将服装品牌商置于时尚产业的核心,按照“相关性”与“产品+服务”两个维度,将时尚产业生态圈分为三个层次,其中,最底层包括传统的价值链优化及多品牌,中间层主要是多品类延伸,最高层主要是服务化延伸。

时尚产业生态圈最底层包括传统的价值链优化及多品牌延伸,仍主要集中在传统领域精耕细作。

国内大多数品牌运营商目前仍处于单品牌相对强势的发展阶段,并且2012年之前主要采取相对粗放的“开店+提价”增长模式,注重渠道数量和批发能力;

但2012年开始,传统增长模式面临瓶颈(门店数量阶段性饱和、价格偏高、电商冲击),品牌商开始注重对价值链进行优化,包括供应链整合以降低成本,打造零售能力以提高单店效率,布局全渠道/O2O以应对电商冲击,探索微商/微卖等新型营销模式以应对移动化/碎片化趋势等。

与此同时,伴随单品牌发展逐步成熟以及需求不断细分的行业趋势,品牌商近年来也加快多品牌培育速度(自建/收购为主要手段),以谋求新的外延突破,但仍主要集中于服装领域,品类上未有大的突破。

时尚产业生态圈中间层主要是多品类延伸,从相关性最高的鞋服、配饰等入手,并逐步跨界至更多品类。

在传统领域精耕细作的同时,部分品牌商已将战略版图延伸至更多的品类,以目标消费者为中心,为其提供更多功能的产品系列。

从与服装产品的相关性来看,鞋帽/配件/首饰等“个人包装”品类具备天然的延伸基础,品牌商也大多以此为突破口,着手布局多品类延伸(收购/代理为主要手段);

为谋求更大的增长空间,品牌商还会考虑跨界至更“宽泛”的时尚领域,其中,用于“个人美化”的化妆品是最接地气的跨界领域;

当消费者(尤其是女性消费者)完成“个人包装”之后,“家庭包装”将成为下一步需求,品牌商也可进一步跨界至家纺/家居等领域;

此外,具备个人健康/时尚管理概念的可穿透设备,也可成为品牌商发展大时尚的领域。

从服装到家纺、可穿戴设备的相关性递减过程,对应消费者从“包装个人”到“包装家庭”、“健康/时尚管理”等更广义的时尚外延。

时尚产业生态圈最高层主要是服务化延伸,基于用户思维,为目标消费者提供“大时尚综合解决方案”。

品牌商从“产品供应商”到“产品+服务综合提供商”的角色转变,既是强化产品链条的需要,又可提供新的增长土壤,并赋予品牌更多的内涵。

品牌商延伸服务链条的基础模块包括垂直电商、私人订制、时尚顾问三大项目(相关性最高),其中,垂直电商和私人订制既可为传统产品链条提供渠道,又可开拓新的增长点;

时尚顾问可提高用户粘性及销售连带率。

除了传统的三大服务模块,品牌商也可跨界至具备较高相关性的时尚社区和时尚传媒领域,前者包括YOKA、爱丽等,后者包括时尚杂志、时尚游戏等,品牌商布局此领域主要是提高用户粘性,并且一定程度上也可延伸出新的盈利模式。

此外,品牌商还可进一步延伸至美妆(包括美容、美发、整形等)和健康等领域。

综合而言,品牌商在服务链条上的延伸,主要是基于用户思维,为目标消费者提供“大时尚综合解决方案”。

②体育产业生态圈

体育产业与时尚产业具有不同的内涵和外延,所以我们将体育产业生态圈单独行文讨论。

由于中国体育产业发展并不成熟,体育鞋服等用品占体育产业的极大权重,因此我们将鞋服品牌商置于体育产业的核心,按照“相关性”与“产品+服务”两个维度,依然将体育产业生态圈分为三个层次,并且划分的结果与时尚产业类似,最底层包括传统的价值链优化及多品牌,中间层主要是多品类延伸,最高层主要是服务化延伸。

体育产业生态圈最底层包括围绕体育鞋服的价值链优化及多品牌,中间层主要是多品类延伸。

体育鞋服品牌商的发展路径与服装品牌商基本类似,但上世纪末集中上市所带来的资本冲动、以及2008年奥运会等因素导致传统增长模式更早面临瓶颈,鞋服品牌商近几年也一直处于渠道调整、去库存、转型零售能力等价值链优化进程之中,只是在全渠道/O2O等环节落后于服装品牌。

此外,鞋服品牌商近年来也开始尝试多品牌和多品类延伸,其中,多品牌主要是追求市场细分,多品类则超越传统的鞋服领域,向运动装备、运动/健身器材、运动用品、可穿戴设备等领域挺进。

体育产业最高层主要是围绕体育赛事的相关服务业,赛事运营和体育营销/传媒是最核心环节。

体育鞋服品牌挺进体育服务环节的基础模块仍包括垂直电商,但更重要的是围绕体育赛事的相关服务业,既与传统产品链条之间存在极大的协同,又可拓展新的增长点。

其中,赛事运营(包括专业竞技和大众运动)、体育营销/传媒(赛事赞助及转播、垂直门户、视频及社区等)、场馆运营(运动场及健身馆)是体育赛事产业链的三大主要环节,也是目前国内商业化运作介入较多的领域,尤其是赛事运营和体育营销,具备广阔的发展空间;

体育彩票在拍照放开之后也具备极大的发展潜力。

此外,体育培训、体育经纪、俱乐部以及健康管理等也是体育产业的重要组成部分。

③户外产业生态圈

户外产业与体育产业相比具有不同的内涵和外延,所以我们也将户外产业生态圈单独行文讨论。

中国户外产业发展也不成熟,户外用品占户外产业的极大权重,因此我们仍然将户外用品品牌商置于户外产业的核心,沿用“相关性”与“产品+服务”两个维度,将户外产业生态圈也分为三个层次,划分结构与体育产业类似,最底层包括传统的价值链优化及多品牌,中间层主要是多品类延伸,最高层主要是服务化延伸。

户外产业生态圈最底层包括围绕户外鞋服的价值链优化及多品牌,中间层主要是多品类延伸。

户外鞋服品牌商的发展路径与服装品牌商也基本类似,传统增长模式面临瓶颈的时点也大致相当,并且较体育品牌晚几年。

户外鞋服品牌商近年来也处于价值链优化进程之中,包括渠道调整、转型零售能力、布局全渠道等,并且探路者等龙头品牌在全渠道/O2O环节落后已处于较为领先的水平。

此外,户外鞋服品牌商近年来也开始尝试多品牌和多品类延伸,并且在品类布局方面已超越传统的鞋服领域,向户外装备、户外器材、可穿戴设备等领域挺进。

户外产业最高层主要是围绕户外活动的相关服务业,并且可自然延伸至户外/旅游综合服务领域。

户外鞋服品牌挺进户外相关服务领域的基础模块仍是垂直电商(拓展新渠道的同时加强对营销数据的掌控);

也可延伸至户外社区和户外传媒领域,尽管该领域市场空间不大,但与传统产品链条之间存在较大的协同。

与体育产业不同的是,户外产业可自然延伸至户外/旅游综合服务领域,包括在线旅游、旅行社、户外俱乐部、户外活动项目(露营/滑雪/登山/探险等),其中,在线旅游和旅行社具备较大的市场空间,户外俱乐部和户外活动与传统业务链条具备极大的协同性;

此外,由于户外活动对人身安全的要求比较高,自然衍生出对户外安全产品及相关保险的较大需求。

综合而言,尽管户外市场容量不大,但以其专业产品为基础,延