税务会计练习题参考答案.docx

《税务会计练习题参考答案.docx》由会员分享,可在线阅读,更多相关《税务会计练习题参考答案.docx(25页珍藏版)》请在冰豆网上搜索。

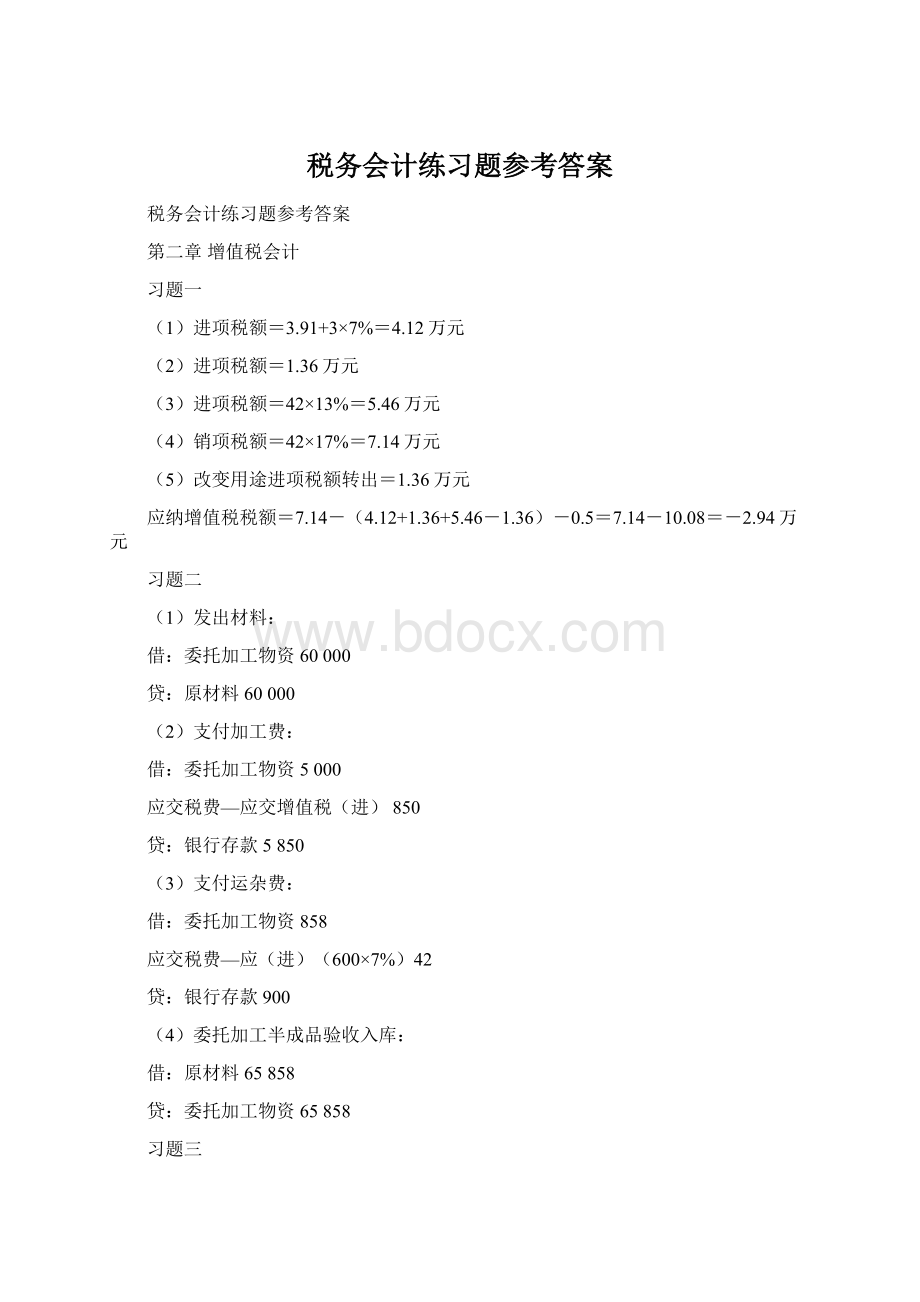

税务会计练习题参考答案

税务会计练习题参考答案

第二章增值税会计

习题一

(1)进项税额=3.91+3×7%=4.12万元

(2)进项税额=1.36万元

(3)进项税额=42×13%=5.46万元

(4)销项税额=42×17%=7.14万元

(5)改变用途进项税额转出=1.36万元

应纳增值税税额=7.14-(4.12+1.36+5.46-1.36)-0.5=7.14-10.08=-2.94万元

习题二

(1)发出材料:

借:

委托加工物资60000

贷:

原材料60000

(2)支付加工费:

借:

委托加工物资5000

应交税费—应交增值税(进)850

贷:

银行存款5850

(3)支付运杂费:

借:

委托加工物资858

应交税费—应(进)(600×7%)42

贷:

银行存款900

(4)委托加工半成品验收入库:

借:

原材料65858

贷:

委托加工物资65858

习题三

(1)借:

原材料—甲(2000×15)30000

应交税费—应(进)5100

贷:

银行存款35100

(2)借:

原材料—乙15000

贷:

银行存款15000

(3)增值税进项税额=120000×17%

=20400(元)

借:

固定资产120000

应交税费—应(进)20400

贷:

银行存款140400

(4)借:

银行存款177840

贷:

主营业务收入150000

其他业务收入2000

应交税费—应(销)25840

(5)借:

营业外支出24250

贷:

库存商品20000

应交税费—应(销)4250

(6)借:

待处理财产损溢3510

贷:

原材料3000

应交税费—应(进项转出)510

借:

其他应收款1000

营业外支出2510

贷:

待处理财产损溢3510

习题四

(1)借:

应交税费—未交增值税43690

贷:

银行存款43690

(2)借:

应付职工薪酬56160

贷:

银行存款56160(3)借:

银行存款58500

贷:

主营业务收入50000

应交税费—应(销)8500

借:

主营业务成本42000

贷:

库存商品42000(4)借:

固定资产311300

应交税费—应(进)51700

贷:

银行存款363000(5)借:

应付股利117000

贷:

主营业务收入100000

应交税费—应(销)17000

借:

主营业务成本80000

贷:

库存商品80000(6)借:

主营业务收入40000

应交税费—应(销)6800

贷:

银行存款46800

(7)借:

待处理财产损溢16785

贷:

库存商品15000

应交税费—应(进项转出)1785

(8)A产品不含税全额收入=(200000+50000)÷(1+17%)=213675.21(元)

应纳增值税销项税额=213675.21×17%=36324.79(元)

借:

银行存款200000

库存商品50000

贷:

主营业务收入213675.21

应交税费—应(销)36324.79

(9)借:

银行存款6000

贷:

其他业务收入5128.21

应交税费—应(销)871.79

(10)

借:

应交税费—应(转出未交)5981.58

贷:

应交税费—未交增值税5981.58

销项税额合计=8500+17000-6800+36324.79+871.79=55896.58

进项税额合计=51700-1785=49915

应纳税额=55896.58-49915=5981.58

第三章消费税会计

习题一

(1)应代收代缴的消费税

=(20+8)÷(1-30%)×30%=12(万元)

(2)进口环节应纳关税

=(60+10)×20%=14(万元)

(3)进口环节应纳消费税税额

=(70+14)÷(1-30%)×30%=36(万元)

(4)进口环节应纳增值税税额

=(70+14)÷(1-30%)×17%=20.4(万元)

(5)第2笔业务进项税额合计

=20.4+(1.5+0.2)×7%=20.519(万元)

第3、4业务销项税额合计=(48+150)×17%=33.66(万元)

第5笔业务销项税额=1.4×(1+5%)÷(1-30%)×17%=0.357(万元)

销项税额合计=1.36+33.66+0.357=35.377(万元)

国内环节应纳增值税=35.377-20.519=14.858(万元)

(6)第3、4业务应纳消费税合计

=(48+150)×30%=59.4(万元)

第5笔业务应纳消费税=1.4×(1+5%)÷(1-30%)×30%=0.63(万元)

国内销售环节应纳消费税=59.4+0.63-36×80%=31.23(万元)

习题二

(1)8日外购烟丝时:

借:

原材料—烟丝5000000

应交税费—应(进项)850000

贷:

银行存款5850000

(2)委托加工业务的会计处理如下:

①发给受托方原材料时:

借:

委托加工物资20000

贷:

原材料20000

②支付加工费及消费税时:

增值税进项税额=8000×17%=1360(元)

受托方应代收代缴的消费税=(20000+8000)÷(1-30%)×30%=12000(元)

借:

委托加工物资8000

应交税费—应(进项)1360

应交税费—应交消费税12000

贷:

银行存款21360

③加工收回,验收入库时:

借:

原材料—烟丝28000

贷:

委托加工物资28000

④领用生产卷烟时:

借:

生产成本28000

贷:

原材料—烟丝28000(3)销售卷烟时:

借:

银行存款23400000

贷:

主营业务收入20000000

应交税费—应(销项)3400000

销售卷烟应交消费税=2000×56%+1000×0.015=1135(万元)

借:

营业税金及附加 11350000

贷:

应交税费—应交消费税11350000

(4)结转7月份的增值税:

本月应交增值税=340-85-0.136=254.864(万元)

借:

应交税费—应(转出未交)2548640

贷:

应交税费—未交增值税2548640

(5)8月初实际缴纳增值税和消费税时:

准予扣除的外购应税烟丝的消费税=(300+500-200)×30%=180(万元)

准予扣除的委托加工应税烟丝的消费税=12000(元)

7月应缴消费税=1135-180-1.2=953.8(万元)

借:

应交税费—未交增值税2548640

应交税费—应交消费税9538000

贷:

银行存款12086640

习题三

(1)自产白酒生产药酒外销:

①自产白酒用于药酒生产:

借:

生产成本—药酒(15×4000)60000

贷:

库存商品-白酒60000

②药酒外销:

增值税销项税额=20×6000×17%=20400(元)

借:

银行存款140400

贷:

主营业务收入(20×6000120000

应交税费—应(销项)20400

应纳消费税税额=20×6000×10%=12000(元)

借:

营业税金及附加12000

贷:

应交税费—应交消费税12000

(2)自产白酒送本厂招待所做外销商品:

借:

应收账款-招待所11700

贷:

主营业务收入(2×5000)10000

应交税费-应(销项)1700

应纳消费税税额=2×2000×0.5+2×5000×20%=4000(元)

借:

营业税金及附加4000

贷:

应交税费-应交消费税4000

(3)自产酒精用于生产巧克力(非应税消费品)(视同销售):

借:

生产成本-巧克力15900

贷:

库存商品-酒精15000

应交税费—应交消费税900(4)职工食堂用自产白酒:

①借:

应付职工薪酬11232

贷:

主营业务收入9600

应交税费—应(销项)1632

②借:

主营业务成本4800

贷:

库存商品-白酒4800

③应纳消费税税额=0.8×2000×0.5+0.8×12000×20%=2720(元)

借:

营业税金及附加2720

贷:

应交税费-应交消费税2720

(5)自产酒精用于连续加工生产及外销:

①自产酒精用于白酒生产:

借:

生产成本-白酒(3×5500)16500

贷:

库存商品-酒精16500

②自产酒精外销:

借:

应收账款46800

贷:

主营业务收入(5×8000)40000

应交税费-应(销项)6800

③结转外销成本

借:

主营业务成本27500

贷:

库存商品27500

④应纳消费税:

借:

营业税金及附加(40000×5%)2000

贷:

应交税费-应交消费税2000

(6)在建工程用自产酒精:

增值税销项税额=12000×0.3×17%=612(元)

应纳消费税税额=12000×0.3×5%=180元

借:

在建工程3192

贷:

库存商品-酒精2400

应交税费-应(销项)612

应交税费-应交消费税180

(7)自产白酒用于业务招待费:

增值税销项税额=0.6×8500×17%=867(元)

应纳消费税=0.6×2000×0.5+8500×0.6×20%=1620(元)

借:

管理费用6087

贷:

库存商品(6000×0.6)3600

应交税费—应(销项)867

应交税费—应交消费税1620

(8)自产白酒用于广告宣传:

增值税销项税额=1.2×9000×17%=1836(元)

应纳消费税税额=1.2×2000×0.5+9000×1.2×20%=1200+2160=3360(元)

借:

销售费用12396

贷:

库存商品(6000×1.2)7200

应交税费—应(销项)1836

应交税费—应交消费税3360

(9)投资用自产白酒:

①借:

长期股权投资702000

贷:

主营业务收入600000

应交税费—应(销项)102000

②借:

主营业务成本480000

贷:

库存商品-白酒480000

③应纳消费税税额=100×2000×0.5+100×6000×20%=220000(元)

借:

营业税金及附加220000

贷:

应交税费-应交消费税220000

习题四

(1)进口化妆品时:

关税完税价格=25+2+0.3=27.3(万元)

应交关税=27.3×10%=2.73(万元)

应交进口增值税税额=(27.3+2.73)÷(1-30%)×17%=7.293(万元)

应交进口消费税税额=(27.3+2.73)÷(1-30%)×30%=12.87(万元)

进口化妆品成本=关税完税价格+关税+消费税=27.3+2.73+12.87=42.9(万元)

借:

库存商品429000

应交税费—应(进项)72930

贷:

银行存款501930

(2)购入原材料时:

增值税进项税额=51+3×7%=51.21(万元)

借:

原材料3027900

应交税费—应(进项)512100

贷:

银行存款3540000

(3)购入生