个人理财规划报告书Word下载.docx

《个人理财规划报告书Word下载.docx》由会员分享,可在线阅读,更多相关《个人理财规划报告书Word下载.docx(13页珍藏版)》请在冰豆网上搜索。

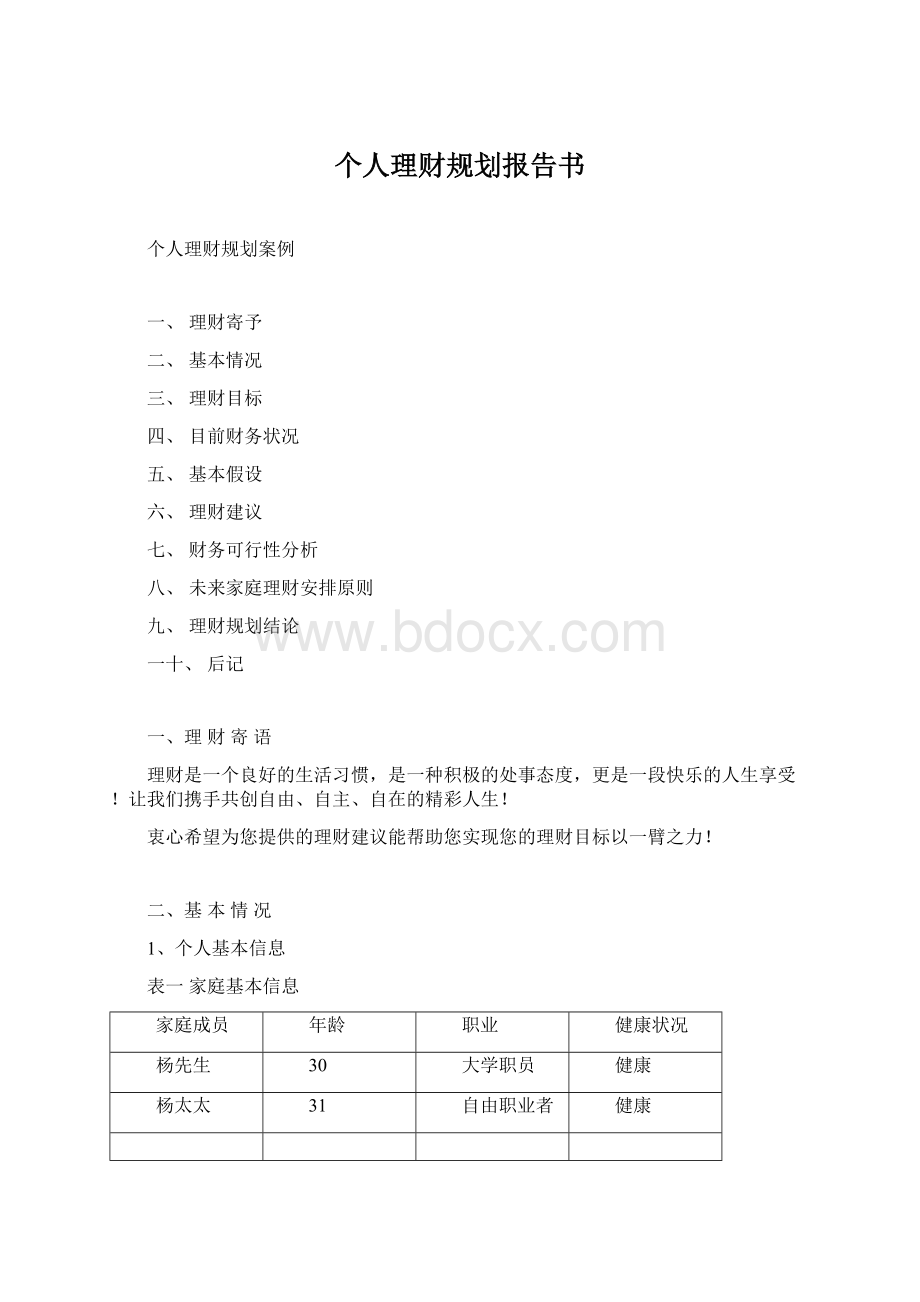

杨先生

30

大学职员

健康

杨太太

31

自由职业者

2、风险承受能力及分析

(1)杨先生的家庭处于成长期,杨先生工作比较稳定,但杨太太是自由职业者,收入相对缺乏保障,未来还要面对养育子女及现有资产的保值增值等问题,风险承受能力不是很强。

(2)杨先生目前投资于房地产的资金占比较大,面对当下中国房地产市场中的不稳定因素,存在一定的保值风险,而且房屋租赁市场的收益水平时好时坏,投资回报不稳定;

流动资产占比过低,需要进行合理的调整。

从目前的投资情况来看,杨先生有一定的投资意识,只是经验不足,还需要进一步优化投资组合,合理选择投资产品。

(3)通过以上风险承受能力分析,可以看出杨先生属于稳健型投资者,追求资产的增值,能接受一定的投资波动,建议适当改变目前的投资结构,增加其它方面的投资分散投资风险,可以尝试进行部分进取型的投资。

三、理财目标

1、2010年要小孩,孩子的抚养;

2、选择适合理财组合,实现财产的保值增值;

3、子女的教育规划;

4、合理安排养老保障,确保晚年生活无忧

四、目前财务状况

1、财务报表

根据您所提供的信息,我们编制了如下各表:

表二杨先生家庭规划前现金流量表

日期:

2008/11/16-2009/11/15币种:

人民币

每年现金流入(万元)

每年现金流出(万元)

先生收入

3.5

基本生活开销

6

太太收入

10

旅游费

2

租金收入

保险支出

1

通讯费

礼品支出

0.5

汽车维修费

其他支出

现金流入合计

19.5

现金流出合计

13.5

每年净现金流入

备注:

由于公积金和养老金是专项资金,支取时间与用途有特殊规定,因此在现金流中不予考虑。

表三杨先生家庭规划前资产负债表

2009年11月15日币种:

人民币

资产项目(万元)

占比(%)

负债项目(万元)

银行存款

3

股票

房屋

297

91

负债合计

0

汽车

20

净资产

327

100

资产总计

327

负债及净资产合计

由于杨先生在学校缴纳社保养老金额较低,而杨太太作为自由职业者没有社保,出于谨慎性原则,对以前年度的养老金积累在现有的资产中忽略不记。

2、财务分析

(1)资产负债率=负债/总资产=0/327=0

资产负债率=负债/总资产=0/327=0,杨先生家庭无负债,造成这个财务杠杆实际上没有发挥效力,一方面虽然家庭有足够的偿债能力,但与此同时也体现出在投资方面的保守性和在理财规划方面的一点欠缺,这将直接影响现有财产和未来现金流的保值和增值。

在投资收益高于贷款利率时,适当的负债也有利于资产的增长。

(2)流动性比率=流动性资产/每月支出=10*12/13.5=8.89

从比率上分析比值偏高,杨先生一家以目前的收入能够在消费水平不变的情况下保证家庭至少8-9个月支出,可以考虑拿出部分用于投资。

(3)储蓄比率=赢余/收入=6/19.5=30%

比较合理,可以将30%的收入用于增加储蓄或追加投资,加速资产增值。

(4)固定资产收益率=固定资产收益/规定资产净值=6/297=2%

从杨先生的资产上来看主要的部分集中在固定资产上,我们为其计算了主要资产的收益情况,除去固定资产本身的价值因素增加外,收益仅有2%,资产回报率比较低。

(5)投资与净资产比率=投资资产/净资产=115/327=0.35该比值偏小,而且种类过于单一。

(6)资产结构

固定资产占比过大,达到91%,在家庭成熟期属偏高,随着资产总量的不断增长,这一比率会趋于下降。

投资产品过于单一,影响收益。

五、理财假设

1、通货膨胀率2%

2、收入为税后收入,且收入的增长与通货膨胀的增长率相同,也为2%

3、股票型基金平均投资回报率10%

配置型基金平均投资回报率8%

债券型基金平均投资回报率5%

货币型基金平均投资回报率3%

房屋租赁平均回报率为5%

4、预期60岁退休

5、预期寿命90岁

6、社保养老金个人的缴费比例为工资收入的8%(普遍标准),假设养老金帐户平均回报率2%

7、杨太太每年交费1万元的健康保险,按目前的健康保险收费水平测算,交费20年,保额可以达到30万元左右,假设杨太太购买的保险保额为30万元。

六、理财建议

1、投资规划

(1)消费建议

从杨先生家庭的支出项目来看各项费用比较大,通讯费用特高,还有些不清楚的消费项目,把每月的工资收入几乎都花光了,仅有租金收入能够积攒下来。

杨太太的工作本身就不稳定,收入没有保障,房地产租赁市场也不景气,租金弹性比较大,在这种情况下,一旦养成了大手大脚花钱的习惯,在收入紧张的情况下就容易出现财务危机。

所以建议先控制不必要的消费,节省开支。

(2)应急备用金

按现在每月的支出1.125万元计算,10万元存款中4万元作为3个月的家庭应急备用金,比较合理。

鉴于杨先生夫妇每月生活消费5000元的情况,建议您办理一张额度在2万元左右的信用卡。

这样家庭每月生活消费可以通过信用卡来调节,可以享受20天到60天不等的免息期;

同时根据现在金融市场上的情况,贷记卡的透支现金的额度一般在6000元至10000元,基本上可以满足其临时资金的需求。

(3)房产投资

杨先生的固定资产占比过高,收益过低的情况,特别是位于郊区的房屋,由于位置处于郊外,本身升值空间不大、空置时间又较长,存在资产浪费的情况。

但考虑到郊区的房产是为了更好的享受生活,所以在手中金融资产还能满足理财需要的情况下,不会轻易建议出售房产。

(4)股票投资

杨先生家庭目前没有股票方面的投资,鉴于目前中国股票证券市场的牛市,应该适当购买一些股票,建议投入金额为2万元。

如果持有的是成长性较好的绩优股,只是由于目前整体形势不好而被套,可以耐心持有,静观其变。

如果持有的股票是业绩比较差的短线投机股,建议您在合适的时候果断出局。

(5)、基金投资

基金是将募集的资金,由富有经验的基金经理投资于股市、债券市场、货币市场等不同渠道,以获取资产的增值。

相对于个人投资,风险相对要小,适合没有足够的时间和精力做个人投资,缺少投资经验的上班族。

基金中主要分为股票型基金、配置型基金、债券型基金和货币型基金,总体来看,股票型基金的收益最高,但风险也最大,出于稳健投资考虑,投资比例不宜太高,不要超过20%,如果没有时间投资股票,购买股票型基金间接投资股市也是不错的选择。

配置型基金可以同时投资在股票和债券市场,根据市场行情调整投资方向,风险和收益要视具体的投资结构分析,投资比例可以在40%-60%之间。

债券型基金主要投资债券市场,风险和收益少许多,但今年由于利率上涨的趋势影响,债券市场收益也在下降,所以暂时先不考虑。

每月的收支节余或闲散资金,不要再闲置在活期储蓄帐户中,收益太低,建议购买货币型基金,该基金主要投资于短期债券市场,能保持教好的安全性和流动性,且没有手续费,比活期存款收益高的多,待合适时机再按2:

6:

2的比例分别购买股票型基金、配置型基金和债券型基金,做好长期投资规划,也是实现子女教育规划、养老规划和财富增值的一个重要手段。

退休后,由于风险承受能力降低,应该逐步转投风险小,收益稳定的金融产品如国债、货币型基金等。

表四开放式基金推荐分析表

基金类型

股票型基金

债券型基金

货币型基金

基金名称

景顺长城内需增长

大成债券

长信利息收益

成立时间

2004年6月

2003年6月

2004年3月

4.14基金净值

1.333元

1.0013元

1.00元

4.14累计净值

1.42元

1.18元

风险水平

偏高

中等

低

年平均收益率

19%

6%

2.45%

期间分红次数

8

日日分红

每月结算

每份基金分红累计

0.09元

0.176元

大成基金管理公司旗下基金,每年有两次免费转换的机会,可以节省申购手续费。

(6)其他投资

国债投资安全、稳定、收益适中,凭证式国债流动性不好,期限较长,记账式国债流动性好,但收益高低不一,具体要看哪支国债。

大连华信信托每年都会发行多期信托产品,从历年的发行兑付情况来看收益基本保持在4.5%左右,建议您进行部分投资,投资金额为5万元。

2、生育子女规划

2010年打算生孩子,需要准备一笔生育费用,按大连目前的消费水平,准备10000元基本够用,可以暂时购买货币基金。

随着孩子的出生,家里的开支会加大。

现在,很多家长都很重视孩子的启蒙教育,孩子的教育费用从出生后就发生了,所以把大学前的各项教育费用与生活费用一起考虑,假定出生后各项费用为每年12000元,考虑通货膨胀,到18岁上大学时,每年的生活费用就会达到17000元,学费按目前每年20000元的水平来计算,那时也将需要30000元,合计就要准备120000元教育基金。

上大学前孩子每年的费用可以从房租收入中列支,但上大学的教育基金由于数目较大,越早准备越好,建议将目前的存款中3万元长期投资于配置型基金,待孩子上大学的时候,正好支付教育费用。

3、保险规划

随着家庭责任的增加,生命风险保障也必须增加。

由最初对配偶的家庭责任,扩大到对子女的抚养、教育责任。

通过表五可以看出,杨先生和妻子基本没有风险缺口,不需要购买人寿保险:

表五生命风险分析表

单位:

万元

意外死亡状况

当前水平(年)

若丈夫身故

若妻子身故

现金流入

丈夫工资

105

妻子工资

300

180

480

285

现金流出

丧葬费用

应急资金

生活开支

9

270

子女养育费用

1.2

40

30.2

330

已有保障

商业保险

已有保障合计

缺口

5

●如果有一方发生意外,则生活开支降为原来的70%,计算到退休前。

●子女养育费用:

到24岁大学毕业前,每年生活费用平均1.2万元,准备教育基金12万元,合计40万元。

(1)健康风险

杨先生夫妇现在比较年轻,身体健康,目前所面临的健康风险较低。

随着年龄的增长,面临的风险必然增加,杨太太有30万元的保障,但杨先生只有有社会保险,一旦发生重大疾病保障远远不够,建议增加健康保障,作为现有医疗保险的补充。

另外,对于杨太太明年要生小孩,到时应该相应增加一份生育险。

(2)财产风险

一般贷款购房,都会要求购买房屋财产保险(不一定全额),但家庭财产损失的风险远比房屋风险要大,为了防止火灾、盗窃等造成的财产损失,建议投保