专题10资本结构Word文档格式.docx

《专题10资本结构Word文档格式.docx》由会员分享,可在线阅读,更多相关《专题10资本结构Word文档格式.docx(40页珍藏版)》请在冰豆网上搜索。

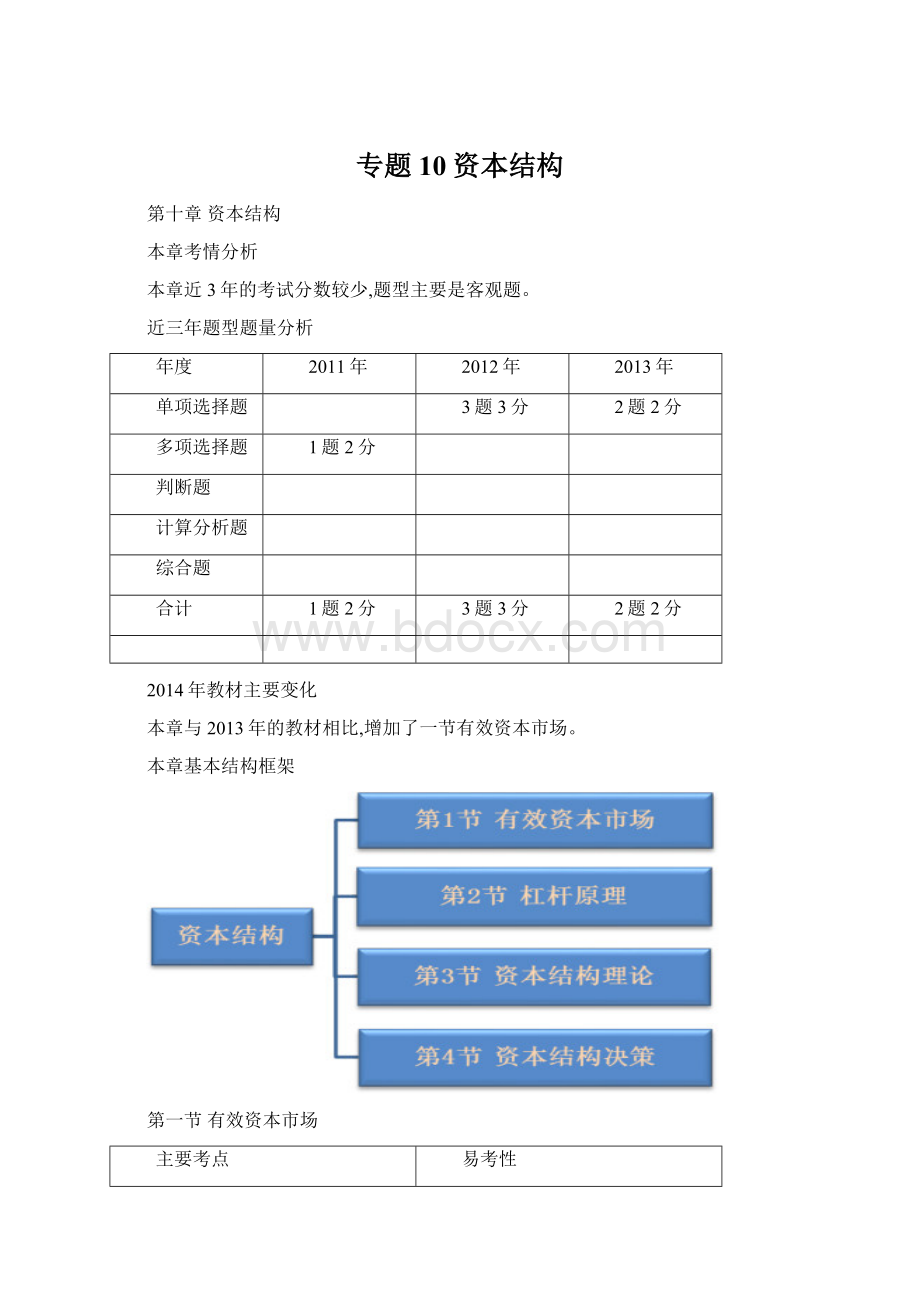

第一节有效资本市场

主要考点

易考性

(1)有效资本市场的意义

1

(2)市场按有效性程度的分类

2

(3)对有效市场理论的挑战

(4)有效市场理论对公司理财的意义

一、有效资本市场的意义

(一)为什么研究市场有效性

1.有效市场理论的观点

有效市场理论认为,价格能够完全反映资产特征,运行良好市场的价格是公平的,投资人无法取得超额利润。

2.市场有效性问题研究的关键问题

是两个:

一是信息和证券价格之间的关系,即信息的变化如何引起价格的变动;

二是如何对影响价格的信息和有效市场进行分类,即信息的类别和市场有效程度之间有什么关系。

3.市场有效性与公司理财的密切关系

关系的体现

说明

(1)公司通过资本市场建立代理关系。

从理论上说,股东可以通过股东大会左右管理当局的行为,但在事实上股东只能通过资本市场、通过买卖股票来表达对管理当局的态度。

因此,管理者与股东之间是通过资本市场建立代理关系,同时又通过资本市场解除代理关系。

(2)股票市场可以检验公司财务目标的实现程度。

资本市场连接理财行为、公司价值和股票价格。

如果理财当局的行为是理智的,他们将通过投资和筹资增加公司价值;

如果市场是有效的,公司价值增加将会提高股票价格,使得股东财富增加。

【提示】如果市场是无效的,明智的理财行为不能增加企业价值,公司价值的增加不能提高股价,则财务行为就失去了目标和依据。

4.市场有效假设的重要性

财务管理的主要理论都以市场有效为假设前提。

投资组合理论、资本资产定价模型、期权理论、资本结构理论等,在论证和建立模型时都以假设市场是有效的。

如果市场是无效的,一切财务管理理论都会失去存在基础。

(二)什么是有效资本市场

1.有效资本市场的含义

所谓“有效资本市场”是指市场上的价格能够同步地、完全地反映全部的可用信息。

2.市场有效的两个外部标志

(1)证券的有关信息能够充分地披露和均匀地分布,使每个投资者在同一时间内得到等量等质的信息;

(2)价格能迅速地根据有关信息而变动,而不是没有反映或反应迟钝。

(三)市场有效的主要条件

条件

理性的投资人

假设所有投资人都是理性的,当市场发布新的信息时所有投资者都会以理性的方式调整自己对股价的估计。

独立的理性偏差

市场有效性并不要求所有投资者都是理性的,总有一些非理性的人存在。

每个投资人都是独立的,则预期的偏差是随机的,而不是系统的.如果假设乐观的投资者和悲观的投资者人数大体相同,他们的非理性行为就可以互相抵消,使得股价变动与理性预期一致,市场仍然是有效的。

套利

市场有效性并不要求所有的非理性预期都会相互抵消,有时他们的人数并不相当,市场会高估或低估股价。

非理性的投资人的偏差不能互相抵消时,专业投资者会理性的重新配置资产组合,进行套利交易。

专业投资者的套利活动,能够控制业余投资者的投机,使市场保持有效。

【提示】以上三个条件只要有一个存在,市场就将是有效的。

二、市场按有效性程度的分类

(一)市场信息的分类

种类

内容

历史信息

指证券价格、交易量等与证券交易有关的历史信息

公开信息

指公司的财务报表、附表、补充信息等公司公布的信息,以及政府和有关机构公布的影响股价的信息

内部信息

是指没有发布的只有内幕人知悉的信息。

【提示】所谓的“内幕者”一般定义为董事会成员、大股东、企业高层经理和有能力接触内部信息的人士。

(二)市场有效程度的分类

1.弱式有效市场

2.半强式有效市场

3.强式有效市场

含义

如果一个市场的股价只反映历史信息,则它是弱式有效市场。

判断弱式有效的标志

有关证券的历史资料(如价格、交易量等)对证券的现在和未来价格变动没有任何影响。

反之,如果有关证券的历史资料对证券的价格变动仍有影响,则证券市场尚未达到弱式有效。

【提示1】如果市场达到弱式有效,技术分析无用

【提示2】在一个达到弱式有效的证券市场上,并不意味着投资者不能获取一定的收益,并不是说每个投资人的每次交易都不会获利或亏损。

【提示3】“市场有效”只是平均而言,从大量交易的长期观察看,任何利用历史信息的投资策略所获取的平均收益,都不会超过“简单的购买/持有”策略所获取的平均收益。

验证方法

(1)检验证券价格的变动模式,看其是否与历史价格相关,例如“随机游走模型”;

【提示】如果相关系数为接近零,说明前后两时期的股价无关,即股价是随机游走的,市场达到弱式有效

(2)设计一个投资策略,将其所获收益与“简单购买/持有”策略所获收益相比较。

【提示】例如“过滤检验模型”,使用过滤原则买卖证券的收益率将超过“简单购买/持有”策略的收益率,赚取超额收益,则证券市场尚未达到弱式有效

如果一个市场的价格不仅反映历史信息,还能反映所有的公开信息,则它是半强式有效市场。

【提示】公开信息是指公司的财务报表、附表、补充信息等公司公布的信息,以及政府和有关机构公布的影响股价的信息。

判断的特征

现有股票市价能充分反映所有公开可得的信息。

对于投资人来说,在半强式有效的市场中不能通过对公开信息的分析获得超额利润。

【提示】在半强式市场中公开信息已反映于股票价格,所以基本分析是无用的。

(1)事件研究

基本思想是比较事件发生前后的投资收益率,看特定事件的信息能否被价格迅速吸收。

如果超常收益只与当天披露的事件相关,则市场属于半强式有效。

(2)共同基金表现研究

如果市场半强式有效,技术分析、基本分析和各种估价模型都是无效的,各种共同基金就不能取得超额收益。

如果一个市场的价格不仅反映历史的和公开的信息,还能反映内部信息,则它是一个强式有效市场。

【提示】这里的内部信息,是指没有发布的只有内幕人知悉的信息。

“内幕者”一般定义为董事会成员、大股东、企业高层经理和有能力接触内部信息的人士。

判断强式有效的特征

无论可用信息是否公开,价格都可以完全地、同步地反映所有信息。

【提示】由于市价能充分反映所有公开和私下的信息,对于投资人来说,不能从公开的和非公开的信息分析中获得利润,所以内幕消息无用。

对强式有效资本市场的检验,主要考察“内幕者”参与交易时能否获得超常盈利。

【例题1•多选题】下列有关有效资本市场表述正确的有()

A.如果利用证券交易有关的历史信息进行分析并予以投资决策可以获得超额利润,说明市场达到了弱式有效。

B.通过对于异常事件与超常收益率数据的统计分析,如果超常收益只与当天披露的事件相关,则市场属于半强式有效

C.如果市场半强式有效,技术分析、基本分析和各种估价模型都是无效的,各种共同基金就不能取得超额收益

D.“内幕者”参与交易时不能获得超常盈利,说明市场达到了强式有效

【答案】BCD

【解析】如果利用证券交易有关的历史信息进行分析并予以投资决策可以获得超额利润,说明市场没有达到弱式有效选项A错误。

三、对有效市场理论的挑战

(一)行为金融学对有效市场理论的挑战

观点

解释

投资人并非都是理性的

行为金融学认为,传统金融理论中的单纯的“经济人”理念,忽视了人在行为中显示出的明显的社会化痕迹,主张用“社会人”理念修正“经济人”理念。

理性偏差并不独立

行为金融学认为,人们偏离理性具有某种一致倾向,并不是彼此独立的。

理性偏差的完全抵销在现实中是不存在的,至少迅速抵销的假设不成立。

(1)代表性原则,是指人们习惯用小样本代表总体。

(2)保守原则,是指人们根据新信息调整认知的过程相当慢,具有保守主义的倾向。

(3)从众心理

(4)过度自信

套利限制

行为金融学认为,套利的力量受到各种条件限制,无法纠正非理性行为对定价的长期、实质性影响。

现实世界中的套利活动含有大量风险,会抑制套利活动,并造成偏离基本价值的情景长期存在。

(二)经验数据对市场有效性的挑战

1.股市崩盘和网络泡沫

2.价值股优于成长股

【提示】价值股是指高市净率或高市盈率的股票;

成长股指低市净率或低市盈率的股票

3.小公司股票收益高于大公司

小市值公司股票的平均收益大于大市值股票的平均收益。

四、有效市场理论对公司理财的意义

尽管人们对于有效市场理论还存有争议,但是占据主流的观点仍然是市场在一定程度上有效。

有效市场理论对于公司理财仍然具有重要指导意义。

(一)管理者不能通过改变会计方法提升股票价值

(二)管理者不能通过金融投机获利

(三)关注自己公司的股价是有益的:

资本市场既是企业的一面镜子,又是企业行为的校正器。

第二节杠杆原理

主要考点

易考性

(1)经营风险与财务风险

(2)杠杆效应

一、经营风险与财务风险

1.经营风险

影响因素

指企业未使用债务时经营的内在风险。

产品需求、产品售价、产品成本、调整价格的能力、固定成本的比重。

2.财务风险

财务风险是指由于企业运用了债务筹资方式而产生的丧失偿付能力的风险,而这种风险最终是由普通股股东承担的。

二、杠杆效应

(一)杠杆效应的含义

【提示】财务管理中常用的利润指标及相互的关系

利润指标

公式

边际贡献M(ContributionMargin)

边际贡献(M)=销售收入-变动成本

息税前利润EBIT(EarningsBeforeInterestandTaxes)

息税前利润(EBIT)=销售收入-变动成本-固定经营成本

关系公式:

EBIT=M-F

税前利润(Earningsbeforetaxes)

税前利润=EBIT-I

净利润(NetIncome)

净利润=(EBIT-I)×

(1-T)

归属于普通股的收益

归属于普通股的收益=净利润-优先股股利

(二)在财务管理中杠杆的含义:

(三)杠杆的种类

经营杠杆

是由与产品生产或提供劳务有关的固定性经营成本所引起的杠杆效应。

财务杠杆

是由债务利息等固定性融资成本所引起的杠杆效应。

总杠杆

是指由于固定经营成本和固定性融资成本的存在,所引起的杠杆效应。

1.经营杠杆(OperatingLeverage)

(1)经营杠杆效应的含义

在某一固定成本比重的作用下,由于营业收入一定程度的变动引起营业利润产生更大程度变动的现象。

EBIT=(P-V)×

Q-F

(2)经营杠杆作用的衡量

--经营杠杆系数DOL(DegreeofOperatingLeverage)

计算公式的推导:

基期:

EBIT=(P-V)Q-F

预计:

EBIT1=(P-V)Q1-F

△EBIT=(P-V)△Q

DOL=(△EBIT/EBIT)/(△Q/Q)=[(P-V)△Q/EBIT]/(△Q/Q)

=(P-V)Q/EBIT

=M/EBIT

用途

定义公式

DOL=(△EBIT/EBIT)/(△Q/Q)

用于预测

简化公式

记忆公式

DOL===

【链接】DOL=Q/(Q-Q0)=1/安全边际率

用于计算

【例题2•计算题】根据以下条件,计算销量