初级会计职称《经济法基础》冲刺试题五含答案Word格式.docx

《初级会计职称《经济法基础》冲刺试题五含答案Word格式.docx》由会员分享,可在线阅读,更多相关《初级会计职称《经济法基础》冲刺试题五含答案Word格式.docx(8页珍藏版)》请在冰豆网上搜索。

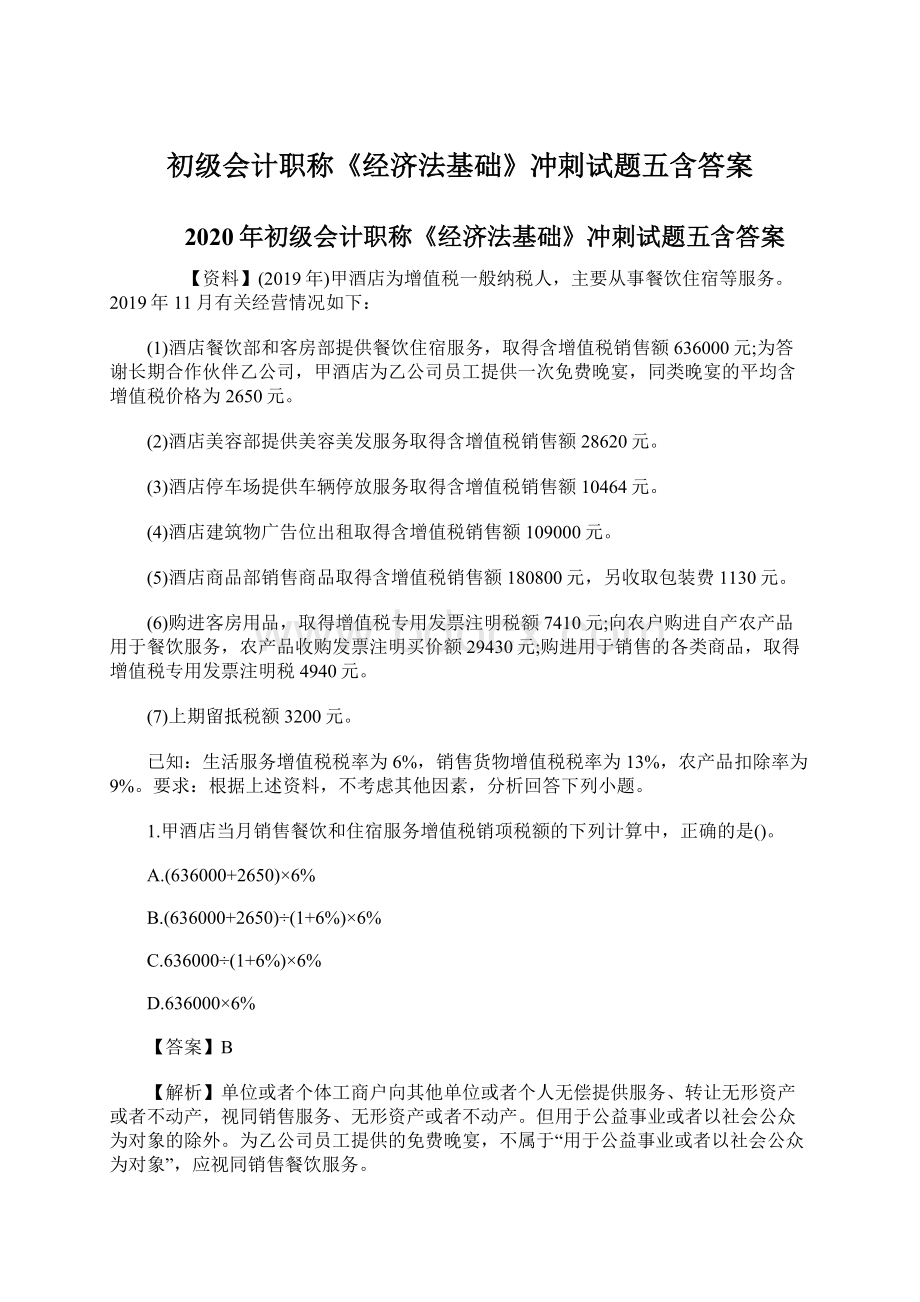

1.甲酒店当月销售餐饮和住宿服务增值税销项税额的下列计算中,正确的是()。

A.(636000+2650)×

6%

B.(636000+2650)÷

(1+6%)×

C.636000÷

D.636000×

【答案】B

【解析】单位或者个体工商户向其他单位或者个人无偿提供服务、转让无形资产或者不动产,视同销售服务、无形资产或者不动产。

但用于公益事业或者以社会公众为对象的除外。

为乙公司员工提供的免费晚宴,不属于“用于公益事业或者以社会公众为对象”,应视同销售餐饮服务。

2.甲酒店当月取得的下列销售额中,应按照“现代服务”税目计算增值税的是()。

A.车辆停放服务取得的销售额10464元

B.美容美发服务取得的销售额28620元

C.餐饮住宿服务取得的销售额636000元

D.广告位出租取得的销售额109000元

【答案】AD

【解析】选项BC:

按照“生活服务”税目计算增值税。

3.甲酒店当月销售商品增值税销项税额的下列计算中,正确的是()。

A.(180800+1130)÷

(1+13%)×

13%=20930(元)

B.180800×

13%+1130÷

13%=23634(元)

C.(180800+1130)×

13%=23650.9(元)

D.180800÷

13%+1130×

13%=20946.9(元)

【答案】A

【解析】销售货物同时收取的包装费属于价外费用,应价税分离并入销售额。

4.甲酒店当月准予抵扣进项税额的下列计算中,正确的是()。

A.7410+29430÷

(1+9%)×

9%+4940+3200=17980(元)

B.4940+3200=8140(元)

C.7410+29430×

9%+4940+3200=18198.7(元)

D.7410+29430×

9%+4940=14998.7(元)

【答案】C

【解析】

(1)向农户购进自产农产品用于餐饮服务可以抵扣的进项税额=买价×

扣除率=29430×

9%;

(2)上期留抵税额可以在本期继续抵扣。

(2018年)甲公司为增值税一般纳税人,主要提供餐饮、住宿服务。

2019年8月有关经营情况如下:

(1)提供餐饮、住宿服务取得含增值税收入1431万元。

(2)出租餐饮设备取得含增值税收入28.25万元,出租房屋取得含增值税收入5.45万元。

(3)提供车辆停放服务取得含增值税收入10.9万元。

(4)发生贷款利息支出合计10万元。

(5)支付鉴证服务费,取得增值税专用发票注明税额1.2万元。

(6)购进卫生用具一批,取得增值税专用发票注明税额1.3万元。

(7)从农业合作社购进蔬菜,取得农产品销售发票注明买价100万元。

有形动产租赁服务增值税税率为13%;

不动产租赁服务增值税税率为9%;

生活服务、现代服务(除有形动产租赁服务和不动产租赁服务外)增值税税率为6%;

交通运输服务增值税税率为9%;

农产品扣除率为9%。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

1.甲公司下列经营业务中,应按照“现代服务”税目计缴增值税的是()。

A.房屋租赁服务

B.住宿服务

C.餐饮服务

D.餐饮设备租赁服务

【解析】房屋租赁服务和设备租赁服务,属于“现代服务——租赁服务”,而住宿服务和餐饮服务属于“生活服务”。

2.下列关于甲公司增值税进项税额抵扣的表述中,正确的是()。

A.购进蔬菜的进项税额准予抵扣

B.购进卫生用具的进项税额准予抵扣

C.贷款利息支出的进项税额准予抵扣

D.支付鉴证服务费的进项税额准予抵扣

【答案】ABD

【解析】纳税人购进的贷款服务(选项C)、餐饮服务、居民日常服务和娱乐服务,不得抵扣进项税额。

3.计算甲公司当月增值税销项税额的下列算式中,正确的是()。

A.餐饮设备出租收入的销项税额=28.25÷

13%=3.25(万元)

B.餐饮、住宿收入的销项税额=1431÷

6%=81(万元)

C.车辆停放收入的销项税额=10.9÷

9%=0.9(万元)

D.房屋出租收入的销项税额=5.45÷

9%=0.45(万元)

【答案】ABCD

【解析】题目给出的金额都是含税金额,故价税分离除以(销项税额1+税率)之后乘以税率计算增值税。

4.计算甲公司当月准予抵扣增值税进项税额的下列算式中,正确的是()。

A.10×

6%+1.2+1.3+100×

9%

B.1.2+1.3+100×

C.10×

60%+1.2+1.3

D.1.2+1.3

(1)选项AC:

纳税人购进的贷款服务、餐饮服务、居民日常服务和娱乐服务,不得抵扣进项税额。

(2)选项BD:

购进免税农产品,取得农产品销售发票的,按买入价乘以扣除率计算抵扣进项税额。

(2016年)甲食品厂为增值税一般纳税人,主要从事食品生产和销售业务,2019年10月有关经济业务如下:

(1)购进生产用原材料取得增值税专用发票注明税额26000元;

购进办公设备取得增值税专用发票注明税额8500元;

支付包装设计费取得增值税专用发票注明税额1200元;

购进用于集体福利的食用油取得增值税专用发票注明税额2600元。

(2)销售袋装食品取得含税价款678000元,另收取合同违约金56500元。

(3)采取分期收款方式销售饮料,含税总价款113000元,合同约定分3个月收取货款,本月应收取含税价款45200元。

(4)赠送给儿童福利院自产瓶装乳制品,该批乳制品生产成本2320元,同类乳制品含税销售价款3390元。

除了食用油适用9%的增值税税率外,其他货物适用的增值税税率均为13%,成本利润率为10%。

1.下列甲食品厂当月发生的进项税额中,准予从销项税额中抵扣的是()。

A.购进办公设备的进项税额8500元

B.购进用于集体福利的食用油的进项税额2600元

C.购进生产用原材料的进项税额26000元

D.支付包装设计费的进项税额1200元

【答案】ACD

【解析】选项B:

购进货物用于集体福利和个人消费的,其进项税额不得抵扣。

2.甲食品厂当月销售袋装食品增值税销项税额的下列计算中,正确的是()。

A.678000÷

13%=78000(元)

B.(678000+56500)×

13%=95485(元)

C.(678000+56500)÷

13%=84500(元)

D.[678000+56500÷

(1+13%)]×

13%=94640(元)

【解析】销售货物同时收取的合同违约金属于价外费用,视为含税收入,应价税分离后并入销售额。

3.甲食品厂当月销售饮料增值税销项税额的下列计算中,正确的是()。

A.45200×

13%=5876(元)

B.45200÷

13%=5200(元)

C.113000÷

13%=13000(元)

D.113000×

13%=14690(元)

【解析】采取分期收款方式销售货物,增值税纳税义务发生时间为合同约定的收款日期的当天。

在本题中,合同约定本月应收款项为45200元,本月应按照45200元计算销项税额。

4.甲食品厂当月赠送自产瓶装乳制品增值税销项税额的下列计算中,正确的是()。

A.3390×

13%=440.7(元)

B.3390÷

13%=390(元)

C.2320÷

13%=266.90(元)

D.2320×

(1+10%)×

13%=331.76(元)

【解析】该批乳制品有同类乳制品价格,应按同类乳制品的平均销售价格确定销售额,不能按照组成计税价格确定销售额。

(2016年)甲制药厂为增值税一般纳税人,主要生产和销售降压药、降糖药及免税药。

2019年10月有关经济业务如下:

(1)购进降压药原料,取得增值税专用发票注明税额85万元;

支付其运输费取得增值税专用发票注明税额1.32万元。

(2)购进免税药原料,取得增值税专用发票注明税额51万元;

支付其运输费取得增值税专用发票注明税额0.88万元。

(3)销售降压药600箱,取得含税价款768.4万元;

没收逾期未退还包装箱押金22.6万元。

(4)将10箱自产的新型降压药赠送给某医院临床使用,成本4.68万元/箱,无同类药品销售价格。

(5)销售降糖药500箱,其中450箱不含税单价为1.5万元/箱,50箱不含税单价为1.6万元/箱。

降压药、降糖药适用的增值税税率为13%,成本利润率为10%。

1.下列增值税进项税额中,准予抵扣的是()。

A.购进免税药原料运输费的进项税额0.88万元

B.购进降压药原料运输费的进项税额1.32万元

C.购进降压药原料的进项税额85万元

D.购进免税药原料的进项税额51万元

【答案】BC

(1)选项AD:

购进的货物用于免税药的,货物本身的进项税额不得抵扣,其运费的进项税额也不得抵扣;

(2)选项BC:

购进的货物用于降压药(应税项目)的,货物本身的进项税额可以抵扣,其运费的进项税额也可以抵扣。

2.甲制药厂当月销售降压药增值税销项税额的下列