债券免疫方法Word格式.doc

《债券免疫方法Word格式.doc》由会员分享,可在线阅读,更多相关《债券免疫方法Word格式.doc(4页珍藏版)》请在冰豆网上搜索。

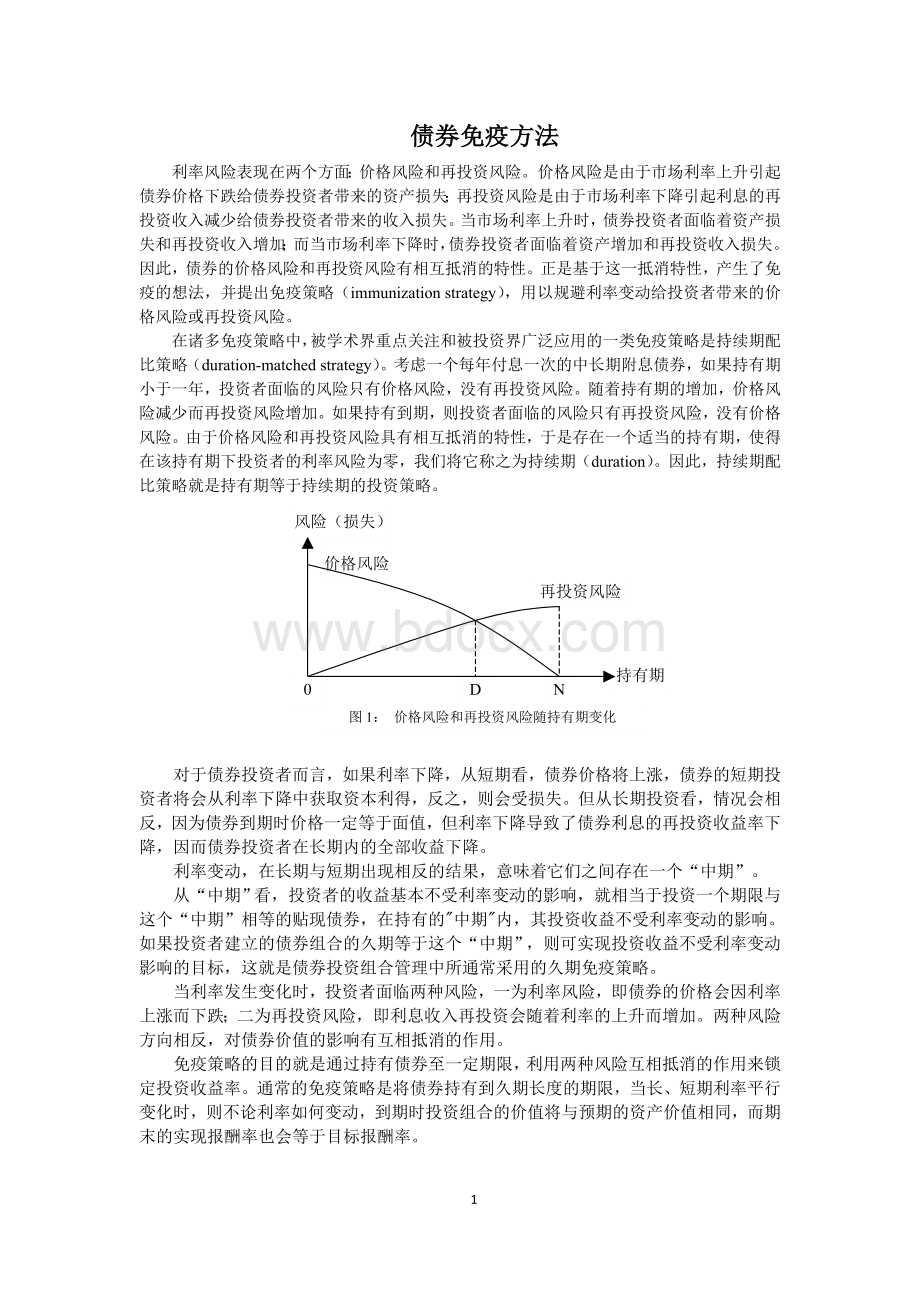

对于债券投资者而言,如果利率下降,从短期看,债券价格将上涨,债券的短期投资者将会从利率下降中获取资本利得,反之,则会受损失。

但从长期投资看,情况会相反,因为债券到期时价格一定等于面值,但利率下降导致了债券利息的再投资收益率下降,因而债券投资者在长期内的全部收益下降。

利率变动,在长期与短期出现相反的结果,意味着它们之间存在一个“中期”。

从“中期”看,投资者的收益基本不受利率变动的影响,就相当于投资一个期限与这个“中期”相等的贴现债券,在持有的"

中期"

内,其投资收益不受利率变动的影响。

如果投资者建立的债券组合的久期等于这个“中期”,则可实现投资收益不受利率变动影响的目标,这就是债券投资组合管理中所通常采用的久期免疫策略。

当利率发生变化时,投资者面临两种风险,一为利率风险,即债券的价格会因利率上涨而下跌;

二为再投资风险,即利息收入再投资会随着利率的上升而增加。

两种风险方向相反,对债券价值的影响有互相抵消的作用。

免疫策略的目的就是通过持有债券至一定期限,利用两种风险互相抵消的作用来锁定投资收益率。

通常的免疫策略是将债券持有到久期长度的期限,当长、短期利率平行变化时,则不论利率如何变动,到期时投资组合的价值将与预期的资产价值相同,而期末的实现报酬率也会等于目标报酬率。

【案例1】某人3年后需要200万元资金,目前市场利率为8%。

有三个方案解决这个问题。

方案1:

如果有一个3年期债券,本金和利息再投资收益率都是8%,则现在投入200/1.083=158.77万元即可;

方案2:

找到一个3年期的零息债券,其年收益率也为8%,则200万元的到期面额债券,现在的发行和购买价格都是200/1.083=158.77万元,购买即可;

方案3:

方案1和2要么没有保证,要么不存在。

目前只有收益率为8%,还有2年和5年到期的债券(面额都是100万元,票面利率分别为6%和8%,每年支付利息,到期还本),可以采取组合的方式。

怎么组合?

(一)先计算2年期债券和5年期债券的久期

2年期债券的久期=

0.05761024212+0.9423897631×

2=1.9424

[,此为两年期债券的现值和卖价]

2年期债券的修正久期=1.9424/(1+0.08)=1.7985

5年期债券的久期=4.3121

[=100此为五年期债券的现值和卖价]

5年期债券的修正久期=4.3121/(1+0.08)=3.9927

(二)再计算投资于2年期和5年期债券的权重,分别为w1和w2,解下面的方程组即可

1.9424w1+4.3121w2=3

w1+w2=1

得w1=55.37%,w2=44.63%

若用修正久期得出

w1=0.4524w2=0.5476

(三)最后将现在准备的158.77万元,分别按照该比例投资即可。

2年期的债券投资87.910949万元,5年期的债券投资70.859051万元。

即买面额为100万元的2年期债券87.910949/96.43347=0.9116227903张,买面额为100万元的5年期债券70.859051/100=0.70859张

若用修正久期得出的比例

买2年期债券158.77*0.4524=71.8275,即71.8275/96.43347=0.7448399399张面额100万债券

买5年期债券158.77*0.5476=86.9426,即86.9426/100=0.869246张面额为100万元的债券

这样,今后无论市场利率从现在的8%升降,都会因为债券价格和再投资收益率的相反变动而抵消,不影响3年后200万本利和目标的实现。

假设市场利率1年后升到9%和下跌到7%,我们看看投资3年后的本利和是多少?

先看升到9%的情况

(1)1年后升到9%时,投资两年期债券3年的本利和

两年期债券第2年得利息6万元*0.7448399399=4.469039639万元

第2年的本利和=74.48399399+4.469039639=78.95303363万元

到第三年底,第1年的利息再投资2年和第2年的本利和再投资1年的本利和

4.469039639*1.092+78.95303363*1.09=91.36847265万元

(2)1年后升到9%时,投资五年期债券3年的本利和

五年期债券,前3年每年利息为8万元*0.869246=6.953968万元

前两年利息再投资的本利和加上第三年的利息6.953968*(1.092+1.09+1)=22.7958025万元

第三年底该五年期债券的卖价6.953968*(1/1.09+1/1.092)+86.9246/1.092=85.39549964万元

到第三年底投资该五年期债券的所获收入

108.1913021万元

(3)投资这两种证券到第三年底获得

91.36847265万元+108.1913021万元=199.5597748,接近200万元(因为小数点省略的原因)

再看下跌到7%的情况(略)

【案例2】假定一家养老基金出售一种新的保险单,这种保单承诺在今后的15年内基金将每年支付100美元给投保人。

折现率为10%。

第一步:

计算负债的持续期。

表1给出了整个计算过程和结果。

表1持续期的计算

时间

现金流

现金流的折现值

权重

乘积

1

100

90.909

0.120

2

82.645

0.109

0.217

3

75.131

0.099

0.296

…

15

23.939

0.031

0.472

合计

760.608

1.000

6.279

修正持续期=6.279÷

1.1=5.708

由表1可以看出,负债的现值为760.61美元。

现在的问题在于如何将出售保单的收入760.61美元进行投资,以保证未来的每一时点投资的资产价值至少与负债的价值相当。

第二步:

投资资产的选择。

因为负债的折现率用的是10%,这意味着保险单对投保人的收益率为10%。

所以,所构造的投资组合每年至少有10%的收益。

假定基金选择了两种金融工具:

30年期的长期国债,年利率为12%,按面值出售;

6个月期的短期国债,收益率为年利率8%。

用第一步的方法分别计算出它们的持续期为8.080和0.481。

第三步:

确定两种债券的投资比例和投资额。

为此,先求两债券的投资比例。

这只需解下列方程组:

其中,

:

表示30年和6个月债券的持续期;

表示负债的持续期;

表示30年和6个月债券的投资份额。

这里要解的是方程组:

解得:

。

因此,养老基金应当将其出售保险单所得收入的68.79%投资于30年期的长期国债,其余的投资于6个月的短期国债。

即应投资与长期国债的是523.23美元,其余的237.38美元用于购买短期国债。

最后,我们来考察这种方法的效果。

假定收益曲线向上平移了10个基本点。

此时,负债的折现率变成10.1%,长期国债的收益率变为12.1%,短期国债的收益率变为8.1%。

比较变化前后价值的变化列表如下(表2):

表2组合免疫的绩效

负债

资产

养老基金

30年期国库券

6个月期国库券

原价值

760.61

523.23

237.38

变化后价值

756.29

519.03

237.26

价值的变化

-4.32

-4.2

-0.12

可以看出,变化后资产的总价值756.29(519.03+237.26)刚好等于负债总值。

4